どうもGenki(@GecchoM)です。

私は先日ついにFIREを達成し、現在はタイにプチ移住中の一般男性でございます。

前回の動画で私のポートフォリオを公開したので、今回は2022年の1年間で私が受け取った配当金について紹介していきます。

- ポートフォリオについて

- 超高配当ETFとは?

- どの銘柄からどのくらい受け取った?

- 2022年、結局いくら受け取った?

- 毎月どのくらい受け取った?

- 2021年と比べるとどのくらい増えた?

- これまでにどのくらいもらった?

- 配当金の使い道は?

ぜひ最後までご覧ください!

配当金を得るためには高配当株に投資する必要があるのですが、2022年、2023年のような景気後退入りするリスクがあると言われている今こそ高配当株投資には注目する価値があります。

例えば今、あなたが含み損を抱えている銘柄をいくら大事に保有し続けたところで、このまま弱気相場が続けばあなたの資産が増えることはありません。

さらに、体調を崩して労働収入を得られなくなってしまうことも可能性としては0ではありません。

タイプチ移住後、早々に体調を崩して2週間ほど何もできなかったこともあります。

しかし、その銘柄が高配当銘柄であれば株価の値上がり益(キャピタルゲイン)とは別に配当金という安定したインカムゲインを手に入れることができるのです。

インカムゲインはそんな私の収入を補填してくれますし、株価が下落しようが必ず振り込まれますので精神的にも安定します。

また、弱気相場では配当利回りが高くなりますから、そのうちに買い仕込むことで次の強気相場でキャピタルゲインも狙える銘柄となるのです。

そして、米国高配当株であれば、配当金を米ドルで受け取ることができるので、円安時のヘッジにもなります。

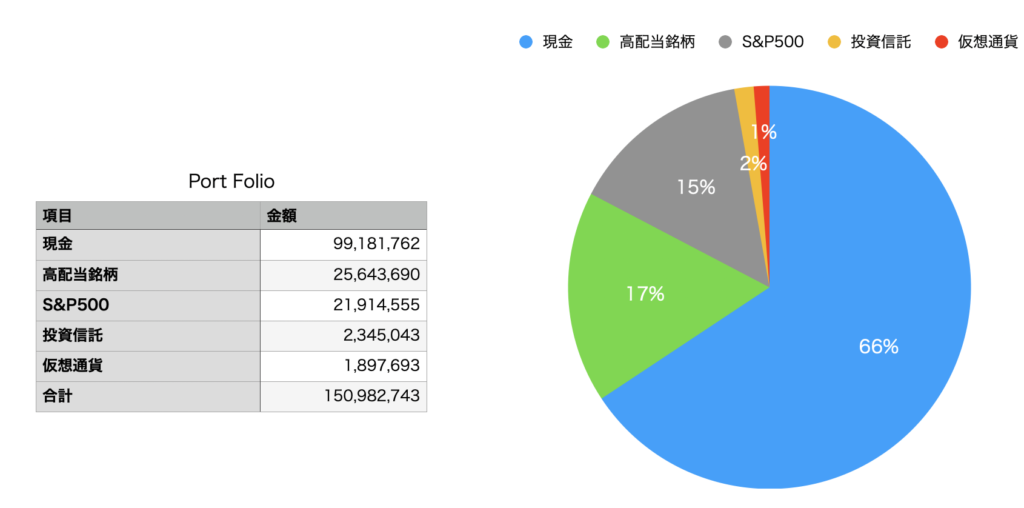

私のポートフォリオ

詳しくは前回の動画または、記事をご覧いただきたいのですが、私のポートフォリオは、この1年で大きく変化しています。

そして、こちらが現在のポーフォリオで、ほとんど現金です。

現金が多い理由については、前回の動画を見てね

そのため、現在のポートフォリオでは、貰える配当金はそこまで大きくありませんが、数ヶ月前までは、現金比率は20%くらいで残りは投資に回していたので、それなりに配当金を貰えていました。

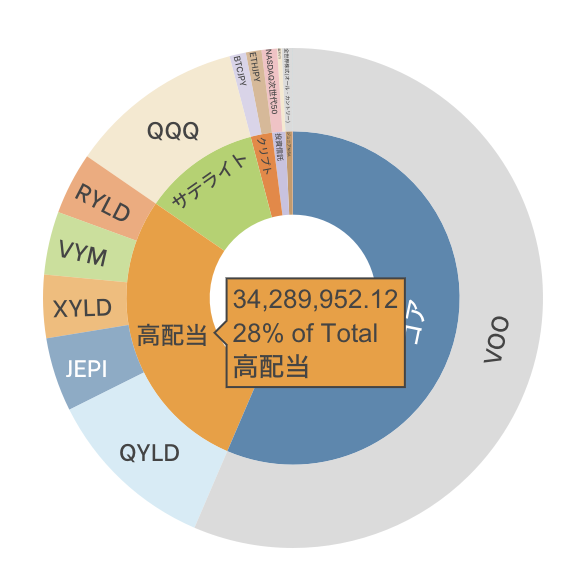

こちらが6ヶ月前のポートフォリオです。(現金は含まれておりません。)

S&P500に連動するVOO、NASDAQ100に連動するQQQに合わせて70%の約7,000万円投資をしながら、30%の約3,400万円は超高配当ETFに投資をしていました。

超高配当ETF特化型です。

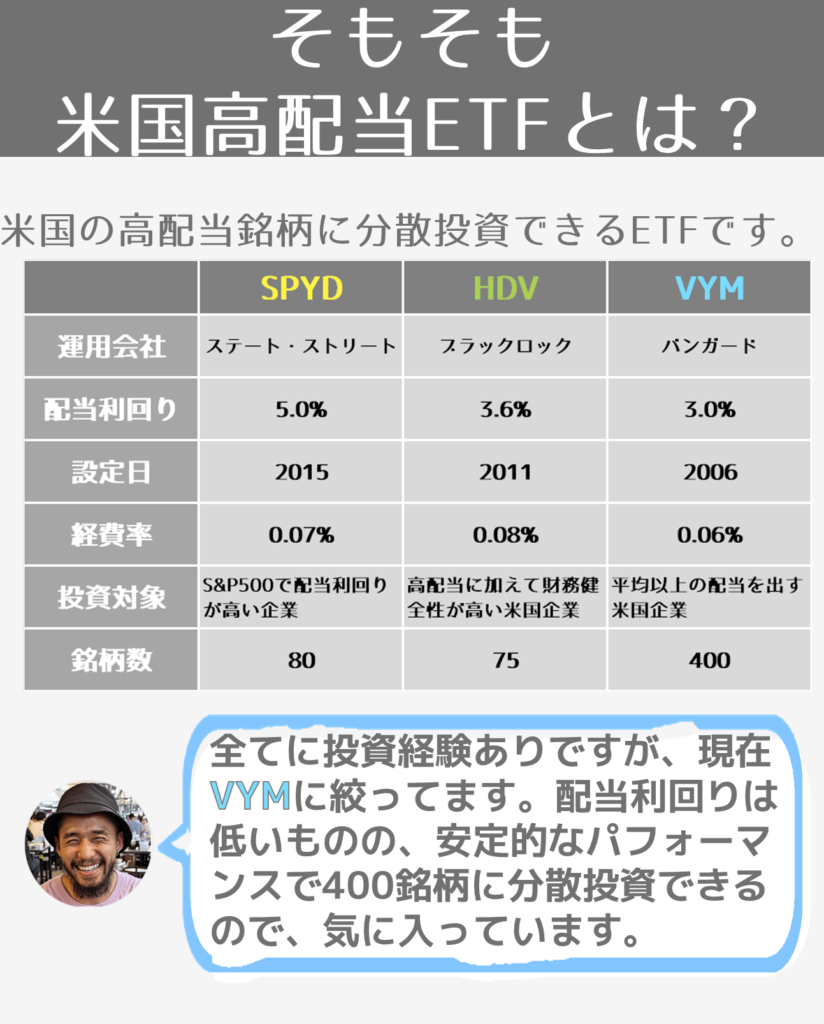

超高配当ETFとは?

超高配当ETFとは、配当利回りが10%を超えるようなETFのことを言います。

2022年、私は値上がり目的で保有している銘柄と配当目的で保有している銘柄を分けて投資してきました。

そして、配当目的で保有している銘柄については、超高配当ETFしか投資しませんでした。

超高配当ETFの最大の魅力は、なんと言ってもその利回りの高さにあります。

通常の高配当銘柄の配当利回りは3~5%程度が妥当と言われているので、10%以上というのは異常です。

そのため、上手く使えばFIREのハードルを低くすることができます。

例えば、VYM(配当利回り3%)の場合、月平均10万円の配当金を受け取るには、4,000万円必要です。

しかし、QYLD(配当利回り13.75%)の場合、880万円で済むのです。

そして、浮いたお金は再投資もしくは、値上がり目的の銘柄に投資することで効率よく資産を増やすことができるのです。

もちろんリスクはあります。

QYLD・XYLD・RYLDなどのカバードコールETFのリスク

カバードコールETFとは、カバード・コール戦略で利益を生み出そうとするもので、 各E TFの連動する指数の株式を購入し、対応する同一指数のコール・オプションを売却します。

要は仕組みが難解だということです。

簡単に言うと、株価の値上がりによる利益を全て犠牲にして、その分を配当として投資家に分配しています。

さらに言うと、仕組み上、株価の値上がりは期待できませんが、株価は下落していきます。

また、カバードコールETFと長期で付き合っていくには、損出しや、分配金の再投資、他銘柄で得た売却益を投資するなりして株数を増やしていく必要があります。

逆にそれをしっかり行っていけば、高い利回りを維持しながら、貰える分配金も増やすことができます。

これから資産を増やしていきたい人は絶対に手を出すのはやめましょう。

飽くまで定期的なキャッシュフローを確保したい人向けの銘柄となります。

どの銘柄からどのくらい受け取った?

それでは早速2022年の配当金実績を公開してきます。

まずは、銘柄別の合計配当金額です。

米国株からの配当金はもちろんドルで受け取ることになりますので、実際に生活費として使う場合は、円に換金する必要があります。

値上がり目的の銘柄も僅かですが、配当金を貰えるので、合わせて紹介していきます。

配当金(税引後)[円]は、配当金を受け取った月の平均為替から算出しています。

| 銘柄 | 分配頻度 | 配当利回り | 配当金(税引前) [ドル] | 配当金(税引後) [ドル] | 配当金(税引後) [円] |

|---|---|---|---|---|---|

| JEPI | 毎月分配 | 11.68% | $2,515.22 | $1,803.94 | ¥252,725 |

| QYLD | 毎月分配 | 13.75% | $22,730.44 | $16,742.09 | ¥2,084,437 |

| RYLD | 毎月分配 | 20.92% | $1,832.7 | $1,314.43 | ¥184,492 |

| XYLD | 毎月分配 | 13.43% | $2,083.98 | $1,494.73 | ¥208,133 |

| VOO | 3,6,9,12 | 1.69% | $4,895.75 | $3,511.13 | ¥460,345 |

| QQQ | 3,6,9,12 | 0.8% | $728.21 | $522.31 | ¥67,768 |

| VONG | 3,6,9,12 | 0.98% | $37.65 | $27.02 | ¥3,200 |

| 合計 | $34,823.95 | $25415.65 | ¥3,261,100 |

| 銘柄 | 分配頻度 | 配当利回り | 配当金(税引前) [ドル] | 配当金(税引後) [ドル] | 配当金(税引後) [円] |

|---|---|---|---|---|---|

| VYM | 3,6,9,12 | 3.09% | $1128.36 | $825.35 | ¥110,202 |

| SOXL | 3,6,9,12 | 1.07% | $1.65 | $1.28 | ¥172 |

| 合計 | $826.63 | $826.63 | ¥110,375 |

JEPI

こちらは、2022年に投資したETFの中でも特にお気に入りの超高配当ETFです。

なぜなら、インカムとキャピタルの両方を追求できるからです。

基本的に超高配当ETFは株価が徐々に下落していく傾向があるが、JEPIは逆に上昇しています。

今年に入るまでは、株価は上昇傾向にありました。

資金の8割程度をS&P500採用銘柄を中心とした株式に投じ、残りの2割程度をEquity Link Note(以下;ELN)と呼ばれる仕組み債に投じています。

S&P500の全てに投資しているわけではなく、ポートフォリオマネージャーがS&P500よりもボラティリティが低くなるよう銘柄を選定しています。

そして、この株式と仕組み債から得た配当金を分配金として投資家に分配しています。

強いて言うなら、仕組みが難解すぎて理解しきれないところがリスクです。

例えば、資金の8割を投じているS&P500の配当利回りは1.6%程度なので、残りの2割の仕組み債で配当利回り10%超えを実現していることになりますが、どうやって実現しているかが見えません。

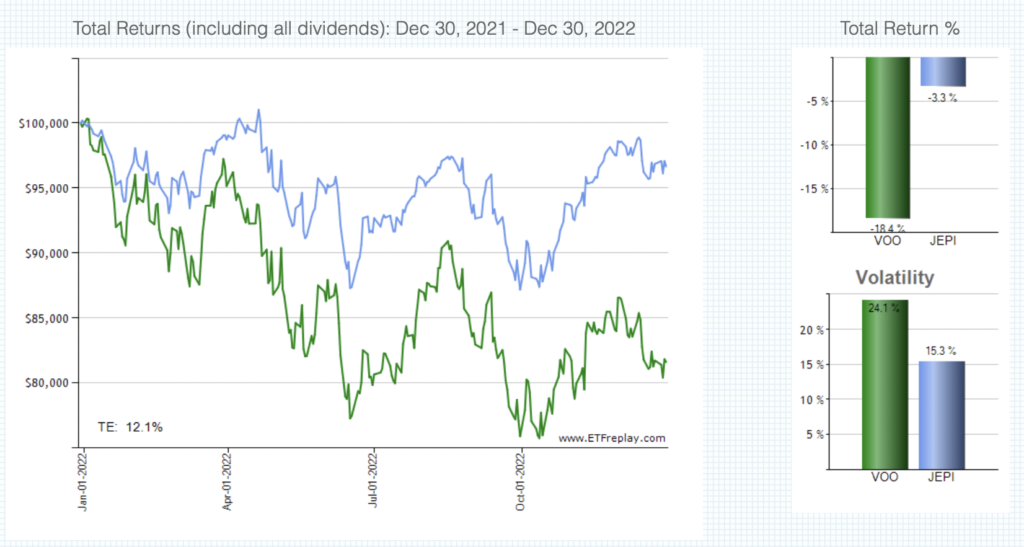

しかし、直近1年の配当込みのトータルリターンをS&P500に連動するVOOと比較すると、JEPIの方が高く、ボラティリティも低いという結果になっています。

優秀なことに変わりないため、2023年もポートフォリオの一部に組み込みます。

もちろん全力買いはしません。

「理解できないものに投資をしない」と投資の神様も言っています。

QYLD &RYLD &XYLD

既に全て売却済みではありますが、これらカバードコールETFについて面白いデータがあります。

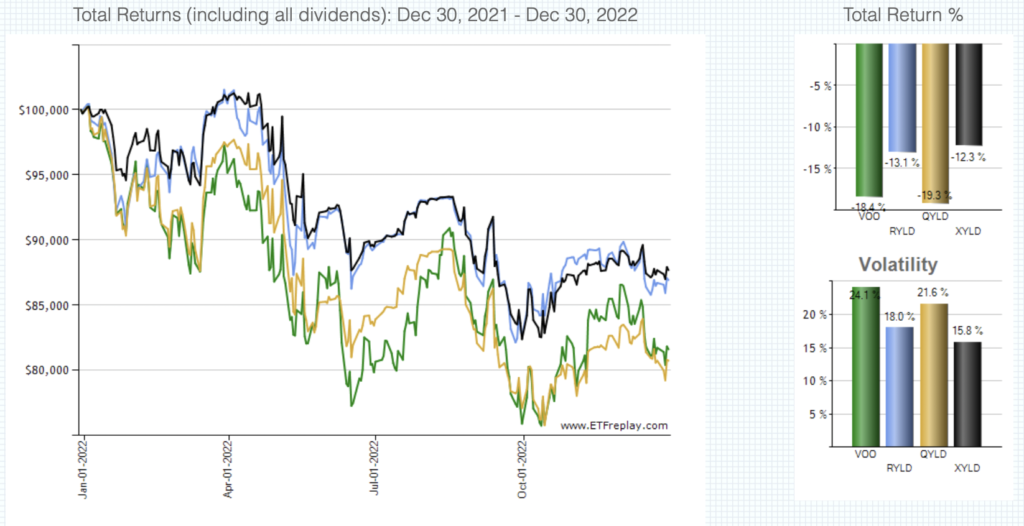

先ほども説明したようにカバードコールETFは、株価が下落していく傾向があり、それは2022年においても例外ではありませんでした。

直近1年のパフォーマンスを比較すると、全カバードコールETFはS&P500よりも下落しています。

しかし、配当金込みのトータルリターンを見ると、QYLD以外のカバードコールETFの方が、S&P500に連動するVOOよりも優れていることが分かります。

QYLD以外については、高い配当利回りが株価下落での損失を緩和するのに役立っているです。

QYLDはテクノロジー系企業が集まっているNASDAQ100に投資しているということもあり、2022年は下落が目立ちました。

つまり、RYLDとXYLDは、相場が悪化した場合にも高い分配金によって、投資家にとって大きな利益となる可能性が高く、そして、それらの分配金は精神安定剤として機能につながります。

ただ、この1年投資してみて、確かに高い利回りによる毎月の配当金は下落相場での心の支えとなりましたが、やはり株価が下落していくことによる精神的負荷を感じたため、2023年のポートフォリオには組み込みません。

VYM

2022年も数多くの銘柄に投資してきましたが、「一番好きな銘柄は?」と聞かれたらVYMと答えます。

VYMとは米国高配当ETFの一つです。

他にもSPYD・HDVと有名なETFはありますが、その中でもVYMがお気に入りです。

今年において言えば、全ての米国高配当ETFの配当金は過去最高額を記録しました。

ただ、増配率で言えば、VYMは12年連続増配を記録し、過去10年で配当金が2倍に成長しています。

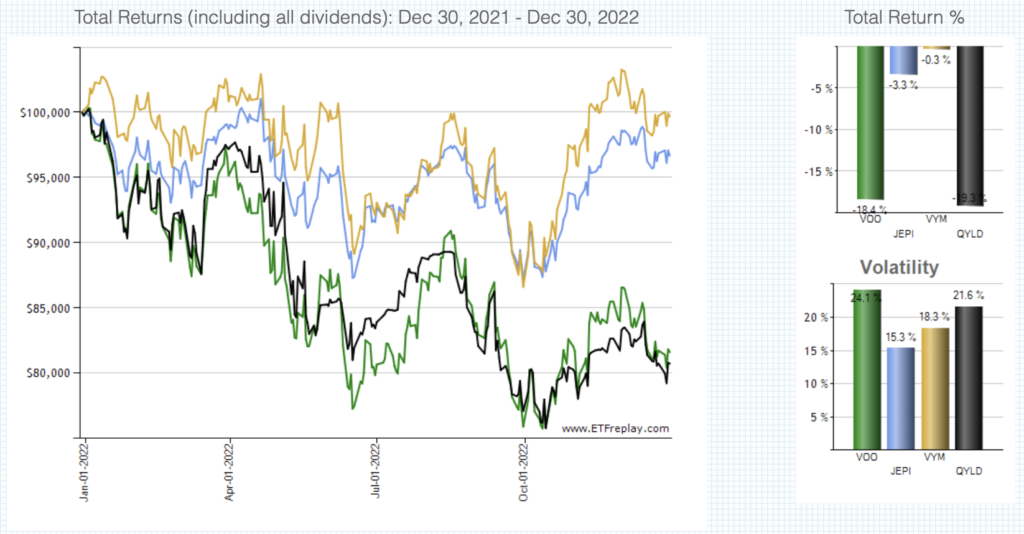

トータルリターンも米国高配当ETFの中で最も高いので、精神衛生上、非常に良いです。

また、今年の下落相場において、S&P500よりも圧倒的にトータルリターンが優秀です。

ということで、2023年のポートフォリオにもちろん組み込みます。

2022年、結局いくら受け取った?

2022年は移管するために、売却してきたので、細かい投資金額は分かりませんが、ざっくり1億円くらいを投資に回しました。

米国株からの配当金は28%課税されるので、税引前の金額でライフプランをシミュレーションすると痛い目にあいます。

シミュレーションする際は、税引後の配当金額で行いましょう。

2022年は、7割を配当利回りの低いインデックスに投資し、残りを超高配当ETFに投資することで、資産を増やしながらも高い配当金を生み出すができたので、この投資方針も悪くなかったかなと思います。

実際にインデックスの方で確定させた利益と配当金で、超高配当ETFの損失をカバーすることができました。

そして、配当目的の銘柄のみで改めて配当利回りを算出すると、

税引後でも8.35%という詐欺レベルに非常に高い利回りを実現することができました。

超高配当ETF恐るべし!

毎月どのくらい受け取った?

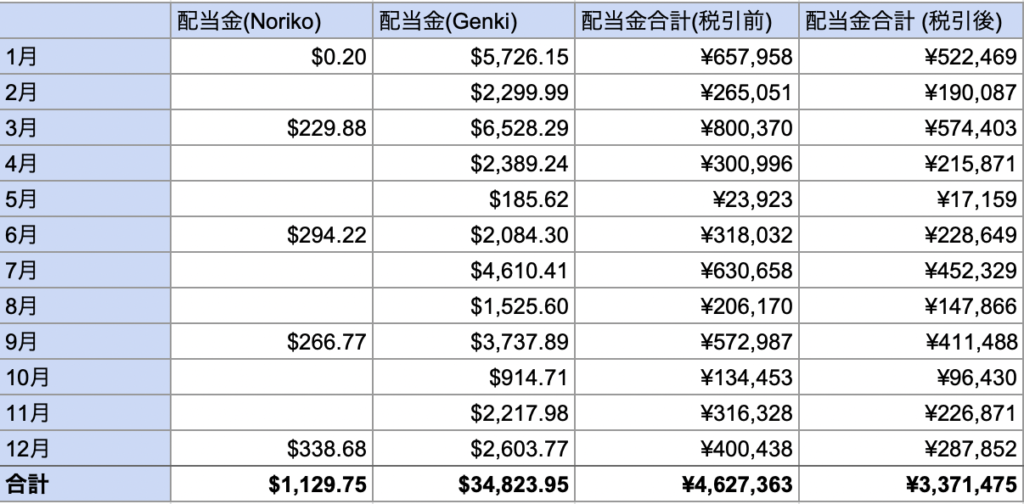

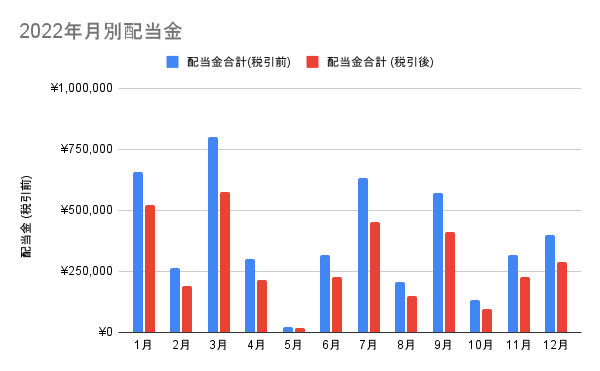

こちらが月別の妻と私の受け取った配当金、そして、税引前後の配当金の合計額です。

超高配当ETFは毎月分配型なので、基本的に毎月それなりの配当金を受け取ることができました。

また、今年は円安も重なったため、例年よりも多めに受け取ることになりました。

最も少ない月で17,159円。最も多い月で574,403円。

平均すると、月28万円程度となります。

3人家族の平均生活費が31万円であるため、2022年の配当金のみでほぼほぼ賄えることになります。

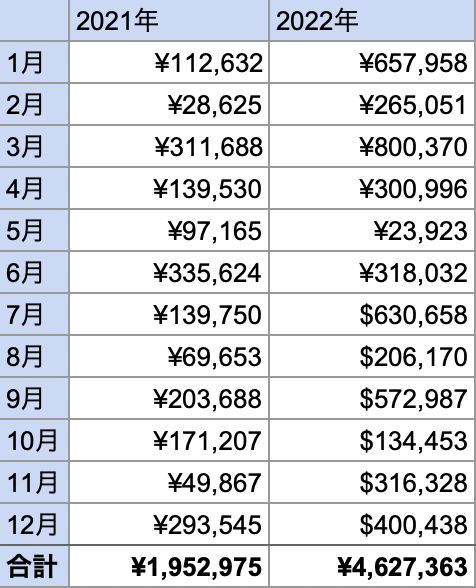

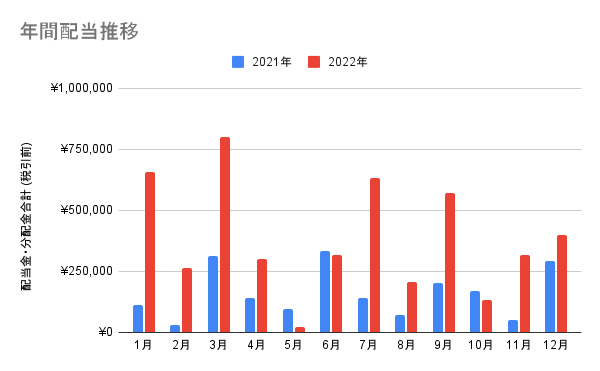

2021年と比べるとどのくらい増えた?

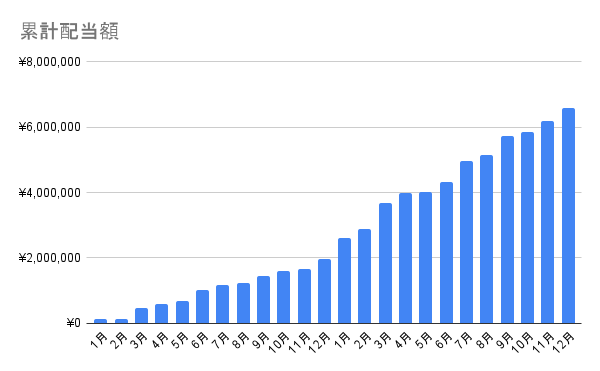

こちらはこれまで受け取ってきた配当金の推移です。

どの月も基本的には2021年よりも貰えていることが分かります。

2021年は日本高配当株と米国高配当株など、個別株中心のポートフォリオだったのですが、管理の面倒くささから2022年から超高配当ETFに切り替えた結果、配当金が増えました。

これまでにどのくらいもらった?

こちらは2021年から受け取ってきた配当金の累積額です。

かなり嬉しいです。

これだけの額を高配当株に投資して放置しているだけで貰えました。

税金は引かれるものの、確定した利益として私の懐にキャッシュフローとして入り込んでくるのです。

2023年も引き続き高配当株投資していきたいと思います。

配当金の使い道は?

これまでは積極的に再投資に回してきましたが、これからは生活費として使っていくことも考えていきたいと思っています。

最近、改めてライフプランシミュレーションをしてみ他結果、「10年ごとに車を買い替える」「子供を私立に入れる」「海外旅行に毎年行く」などをしても、割とお金が余ることが判明したので、もう少しお金を使っていってもいいのかなと考え直しました。

もちろん無駄遣いや豪遊をするというわけではありませんが、自己投資や娘の教育、家族との時間をより有意義にするためにももっと使っていきます。

それを実現させるためにも、配当金というのは非常にありがたい存在になり得るので、有効に活用していきたいです。

それでも余った分は、通常通り再投資に回していきます。

今後の運用方針

2022年は改めて、配当金の素晴らしさと、高配当株と自分との相性の良さも実感することができたので、2023年も引き続き高配当株に投資していきたいと思います。

ただ、戦略は変えます。

2022年は、超高配当ETFを中心に投資してきましたが、やはり扱いの難しさを感じました。

そのため、2023年はJEPI以外の超高配当ETFへの投資は断念し、VYMやHDVなどの堅実なETFで固めていくつもりです。

原点回帰!

もしよかったら、応援クリックよろしくお願いします。