どうもGenki(@GecchoM)です。

私は先日ついにFIREを達成し、現在はベトナムにプチ移住中の一般男性です。

今回は2023年の米国株が厳しい理由について紹介するとともに、私が保有している2,000万円分のS&P500の運用レポートを共有していきたいと思います。

先日の記事にて、2年2ヶ月運用してきた米国株1億円分を海外移住の関係で売却しなくてはならない旨を報告させていただきました。

暴落にビビったわけではありません笑

そして、現在、売りあぐねているS&P500が国内証券口座に少しと今年から積み立て始めたS&P500が海外証券口座に少しある状態です。

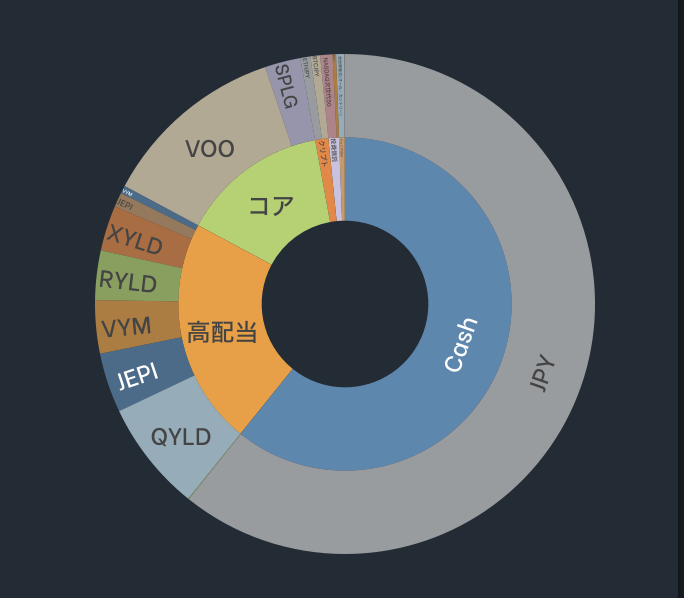

現状のポートフォリオ

現在のポートフォリオはこのようになっております。

2022.9.2時点では、合計で約1億3,000万円投資しておりましたが、現在は6,000万円にまで減少しました。

なぜかというと、先ほども言ったように徐々に売却しているからです。

現在は、QQQは全売却、VOOも4000万円程度売却し終わりました。

| 銘柄 | タグ | 割合 |

|---|---|---|

| VOO | コア | 12% |

| SPLG | コア | 2% |

| QYLD | 高配当 | 7% |

| JEPI | 高配当 | 4% |

| RYLD | 高配当 | 3% |

| VYM | 高配当 | 4% |

| XYLD | 高配当 | 3% |

| BTC/ETH | クリプト | 1% |

| 投資信託 | 2% | |

| JPY | Cash | 61% |

その結果、Cashが全体の61%を占める状態にあります。

そして、新たに海外証券口座で少しずつではありますが、SPLGというETFを通してS &P500を買い始めました。

相場振り返り

サンタクロースラリーはおあずけ?

https://jp.reuters.com/article/usa-stocks-weekahead-idJPKBN2SI07P

米株式市場は今年これまで大幅下落してきました。S&P500は年初来で15%下落しています。

2022年はいろいろ大変でした。

- アメリカで起こったインフレと急速な利上げ

- アメリカ企業のテンションの下がる利益予想

- それでもなぜか上昇した2022年後半の株価。

予想外の出来事だらけでいい勉強になりました。

そして、個人投資家たちは現在サンタクロース・ラリーを期待しています。

米国の株式市場でしばしば見られ、クリスマスから新年1月にかけて株価が上昇する現象のことを言う。

12月は節税対策による処分売りが出やすく、売り圧力もかかりやすい。ただ、クリスマスに近づくと、その売り圧力も無くなり、1月にかけ買い戻しから上昇する相場の動きのこと。

引用 MINKABU

実際にデータによると、S&P500は過去には12月に平均1.6%上昇しており、これは他のどの月よりも上昇率が高いんです。

通年の月間平均上昇率0.7%なので、それに比べると12月は2倍以上の上昇率です。

そして、米株は12月最後の5営業日と1月最初の2営業日には1945年以来、75%の確率で上昇しています。

ということで、アノマリー的には今年も期待してしまうわけです。

しかし、今年の場合はFRBの利上げが相場圧迫要因になっているのは明白で、今後のFRBの動き次第で、相場の動きも変化するため、個人投資家たちは動きが取れない状態です。

そこで注目すべきポイントは、12月にFRBの利上げ幅が0.75%になるのか、0.5%になるのか、さらには来年の利上げについてハト派発言が出るかどうかにかかっている」と言われています。

S&P500は10月中旬からで見ると、10%反発しています。

これは、インフレは頭打ちとなりFRBが利上げペースを緩めるとの期待が背景にありますが、今後も継続して大幅な利上げが実施されるようなら、そうした上昇も失速しかねないのが現状です。

11月雇用統計は市場予想越え

https://www.bloomberg.co.jp/news/articles/2022-12-02/RM9MWST0G1L001?srnd=cojp-v2

インフレは頭打ちとなりFRBが利上げペースを緩めるとの期待が背景にあった理由を説明すると、

11月30日に発表された米労働省雇用動体調査で10月の求人件数が前月より減少したこと、失業率の低下が落ち着いてきたことで、米労働需給が緩和していることが示されました。

その結果、FRBのパウエル議長は11月30日の講演で、利上げ幅を縮小する時期が「早ければ12月になる」と発言し、利上げペースを減速する考えを示したので、市場参加者たちは浮かれてその日のダウ平均は737ドル高と大幅に上昇しました。

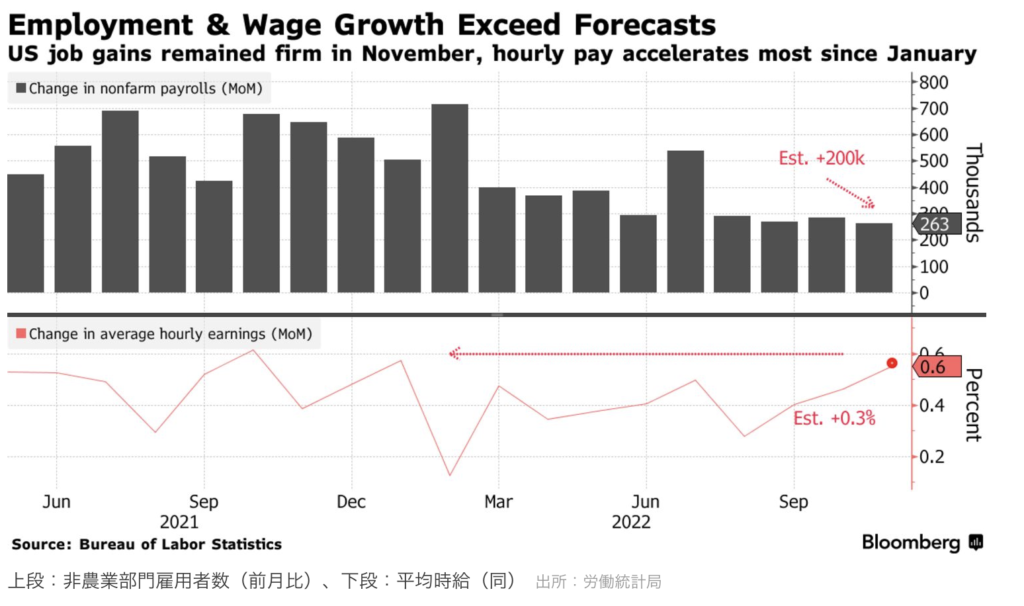

しかし、先日11月の米雇用統計が発表されました。

なんと非農業部門雇用者数は市場予想を上回る増加となり、平均時給も前月に比べて伸びが加速していることが分かりました。

そのため、インフレ圧力の根強さが示された結果となり、FRBが政策金利をさらに引き上げる可能性が高まりました。

パウエルさんに振りまされてますね。

サンタクロース・ラリー到来かと個人投資家たちは楽観的になっていたのですが、11月の雇用統計の結果、年末にかけて再び悲観的なマーケットになりそうです。

12月のFOMCでの利上げ幅

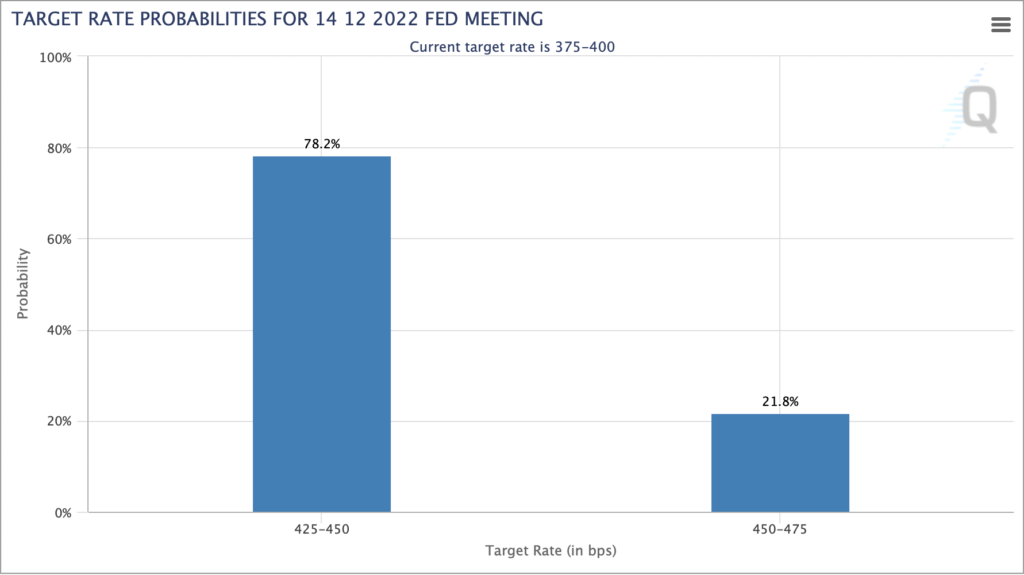

30日のパウエル議長の発言によって、12月のFOMCでの利上げ幅はこれまでの0.75%から0.5%に縮まると言われています。

米金利先物の値動きから利上げ確率を算出する「Fed Watch」によると現在、78.2%の確率で12月の利上げ幅は0.5%だろうと言われています。

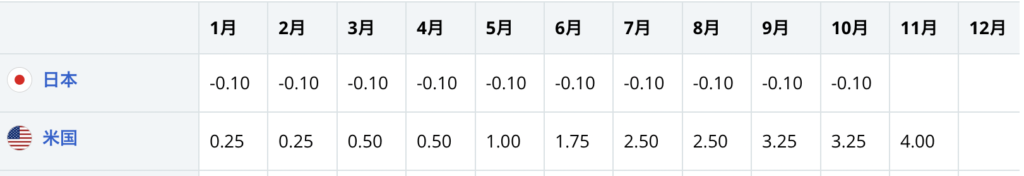

これまでを振り返ると、アメリカはインフレ率が爆上がりしてしまったことから、3月から利上げを開始し、そこからとんでもない速さで利上げをしてきました。

6月〜11月にかけては0.75%の利上げを繰り返してきています。

今回の利上げスピードがどれだけ速いのかは、前回の2016~2019年の利上げ時と比べたら一目瞭然だと思います。

この時は、0.25%ずつ3年程度かけてじっくりと利上げしていったにも関わらず、今回はのたった1年で超大幅な利上げを行ってきている事が分かると思います。

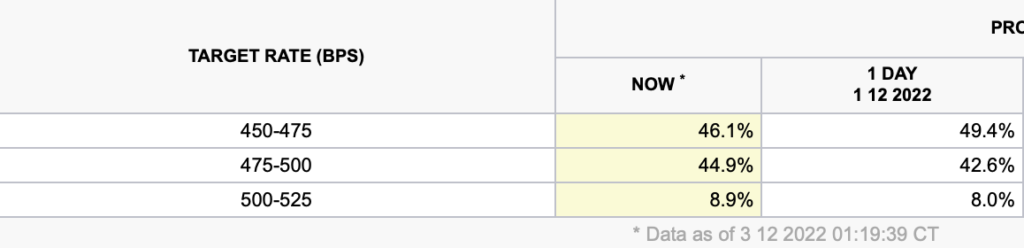

そして、11月の雇用統計を受けて、2023年2月のFOMCでの利上げ幅は0.5%になるとの確率が0.25%になる確率とほぼ同水準まで上がってしまいました。

雇用統計発表前と後で、0.5%になる確率がかなり上昇しています。

JPモルガンは、S&P500について、2023年前半にも今年の安値(3577)割れをすると予想しています。

現在4071ptなので、ここから12%も下落する計算ですね。

さらにモルガン・スタンレーは「企業の業績予想が急速に下方修正されるのは時間の問題だ」と分析し、2023年末のS&P500が3900と足元を下回る水準になると見ています。

このまま積極的な利上げと米景気の下振れへの警戒が続くとすれば、米株相場は再び上値が重くなる展開がしばらく続くと思われます。

割高感が否めないS&P500

S&P500の予想PER自体は現在17倍台という事で、決して安すぎるわけではないが、高すぎるわけでもありません。

しかし、米10年債利回りから株式益回り(PERの逆数)を引いた「イールドスプレッド」を見ると、かなり割高感が出ています。

言い換えれば、PERはもっと下がる必要がある=S&P500が今後さらに下落する可能性が高いという事です。

-998x1024.jpg)

2023年の米国企業の業績は厳しい

S&P500の業績予想を見ると、2022年のEPS予想は6月以降、下方修正され続けていたが、一方で売上高予想は横ばいです。

つまり、2022年は景気が意外と良く、売上は悪くなかったものの、人件費や為替などのコスト高によって利益が圧迫されて利益予想が下振れしてきたと言われています。

2023年の業績予想も、10月中旬までは2022年と同様に売上高予想はほぼ横ばいとされていましたが、最近になって売上高予想も利益予想ともに下方修正されてきたことが分かります。

2023年は、2022年の急速な金融引き締めの悪影響のせいで景気が減速することは間違いないと言われています。

さらに2023年の売上高予想が下方修正され出したのが最近であるため、現時点ではまだ2023年の景気後退が十分に織り込まれていない可能性が高いため、今後米国企業の業績予想はさらに下方修正されていくと思われます。

つまり、先ほど説明した株価の割高感にも示されているように、業績予想の今後の下方修正が株価にも織り込まれていないと言えるので、2023年は米国株の厳しい年になるのではないかと言われています。

景気後退時に投資していた方が儲かる

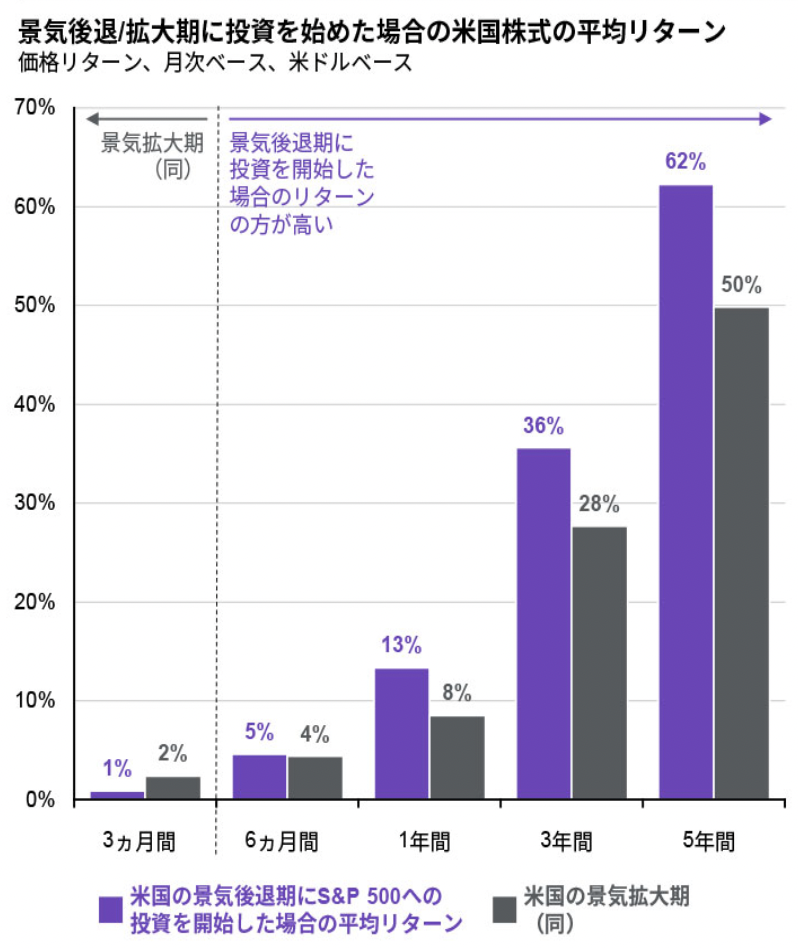

こちらは、景気後退期と拡大期にそれぞれ投資を始めた場合の米国株式の平均リターンとなります。

最初の3ヶ月間は、景気拡大期の方が若干リターンは勝りますが、6ヶ月間以降は、景気後退期にS&P500に投資をしていた方が、リターンが圧倒的に高くなります。

5年間では10%以上も差があります。

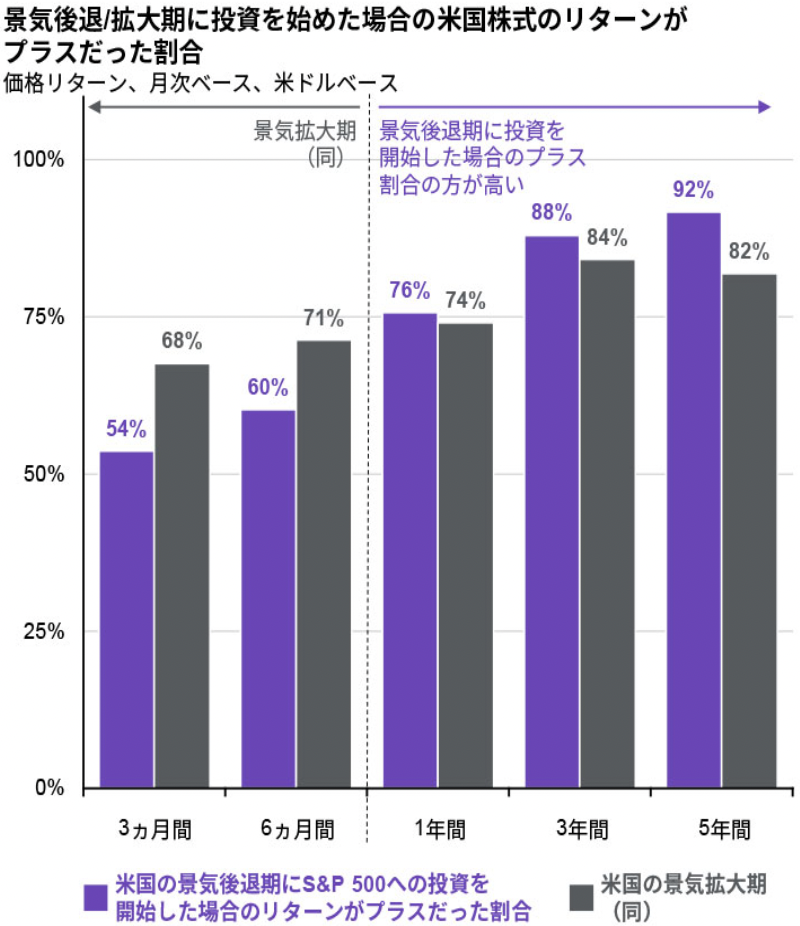

こちらは、景気後退期と拡大期にそれぞれ投資を始めた場合の米国株式のリターンがプラスだった割合となります。

景気後退期にS&P500への投資を始めて1年以上経過した場合、プラスになる割合は、景気拡大期に投資を始めた場合よりも高いことが分かります。

逆に景気拡大期に始めた場合は、3年間保有していた時の割合より、5年間保有していたときの方が低いことが分かります。

景気後退期の場合は、保有期間が長いほど、平均リターンもプラスとなる割合も高くなる一方、景気拡大期の場合は、保有期間が長いと、プラスで終える確率が若干低くなってしまうという残念な結果になります。

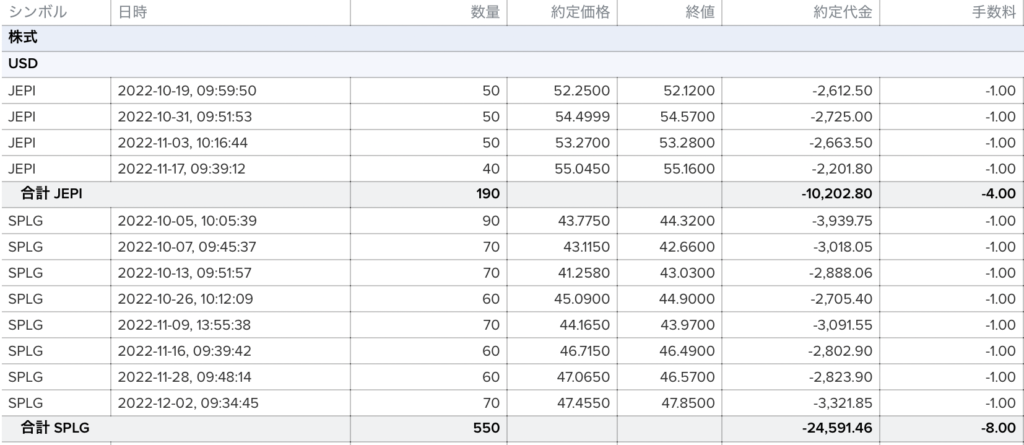

運用レポート公開

今回 2022.12.2

10月中旬からの反発のおかげで、両口座ともに含み益となっています。

ちなみに海外証券口座の方では、10月頭からS&P500の積立を開始しました。

ちょうど反発するタイミングで買い始められたのでラッキーでしたね。

特に購入日を決めているわけではなく、S&P500が下落したら買うという形を取っています。

以前、Twitterで「今年から米国株を始められた人は安く買えてラッキーですね!」という旨をツイートしたのですが、本当に安く買えたので自分でも驚いてます。

2023年も米国株にとって厳しい年になりそうですが、気にせず積み立てていきたいと思います!

もしよかったら、応援クリックよろしくお願いします。