どうもGenki(@GecchoM)です。

私は先日FIREを達成し、タイに移住した一般男性です

現在は配当金とYouTubeの収益で生活をしているサイドFIRE民です。

そして、私はタイのバンコクに2023年3月25日に移住しました。

いよいよ2024年からNISAが大きく変わりますねという話は以前からしております。

- NISA制度の恒久化

- 非課税保有期間の無期限化

- 年間投資枠の拡大

使わない選択肢はないね!

まだまだ増税の余地があるらしい日本で豊かな生活を送るためには活用必須制度です。

さらに新NISAではつみたて投資枠と成長投資枠の併用が可能となり、成長投資枠では年間240万円投資できます。

前も聞いた気がしますが、みなさんは新NISAの成長投資枠で何に投資するか決めましたか?

先日の動画でも解説したように私は、米国高配当ETF派です。

なぜなら運用が楽だし、配当金のありがたみを今まさに実感しているからですね!

こちらの動画でも解説したように、新NISAを使って米国高配当ETFであるVYMに毎月10万円投資することで、増配と株価成長の力によって、29年後には月15万円の配当金を受け取ることができます。

月15万の配当金と年金を組み合わせれば老後は安心だ!

ただ、正直言うと新NISAと高配当株投資は相性がそこまで良いとは言えないんです。

え?どういうこと?

まぁそれでも僕は米国高配当株ETFに投資しちゃうけどねw

ということで、今回は新NISAで高配当株投資をしない方が良い人の特徴というテーマで話します。

- 新NISAで高配当株投資をすると後悔する人の特徴

- 新NISAで資産効率の良い投資法

今回の内容が一つでも共感できてしまった人は、新NISAで高配当株投資はやめておきましょう!

まず結論

今回は最初に結論を言ってしまいます。

なぜ新NISAと高配当株投資の相性が悪いのか、それは

資産形成において非効率だからです!

つまり、資産を効率的に増やしていきたい人は、新NISAで高配当株投資をしない方いいってことね!

その理由に移る前に、まずは新NISAの仕組みについて軽く復習しておきましょう!

私は初心者を置いてけぼりにしません!笑

新NISAの仕組みを簡単に復習

知っている方は飛ばしてしまっても構いません

実は普通に株式投資をすると、投資で得られた利益に対して約20%の税金が引かれます。

例えば、投資で40万円増えてもその40万円に約20%の税金がかかるので、8万円が引かれて自分の手元に残る利益は32万円に減ってしまいます。

8万円もあったら旅行行けちゃう・・・

しかし、NISAであれば40万円増えた利益に対して税金がかからずに、通常8万円も税金で持っていかれるところが、全額自分の手元に残ります。

8万円で旅行行ってきます

ということで、NISAは超お得な非課税制度で、この基本的な仕組みは、現行NISAも2024年から始まる新NISAも同じです。

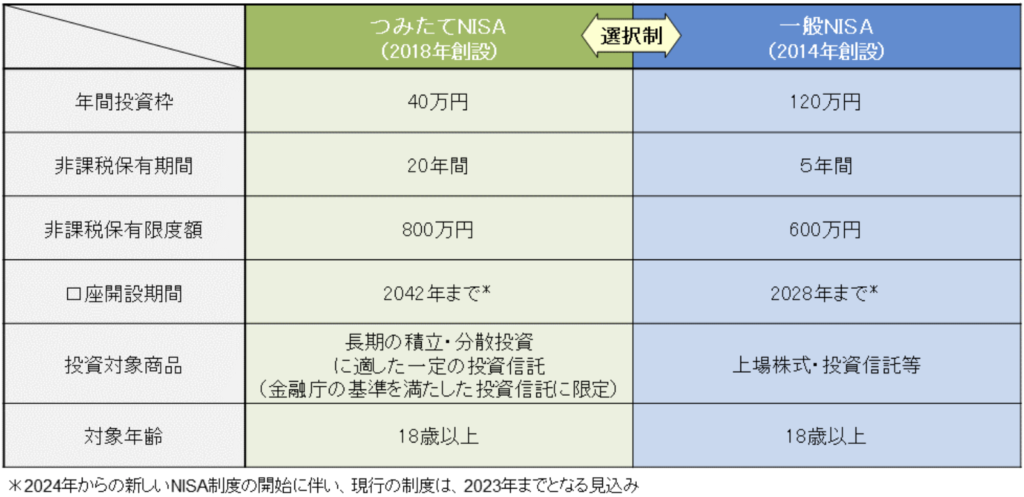

現行NISAは一般NISA・つみたてNISAの2つがありましたが、選択制でどちらか一つしか選べません。

もう一つジュニアNISAもありましたが、今回は省きます。

さらにそれぞれにおいて年間投資枠や非課税期間が設定されています。

例えば一般NISAの非課税期間5年では、長期運用ができないので老後に向けた資産形成ができないですよね

という感じで痒い所に手が届かないのが現行NISAです。

さらにNISAの基となったイギリスのISAと比べるとかなり劣っている制度です

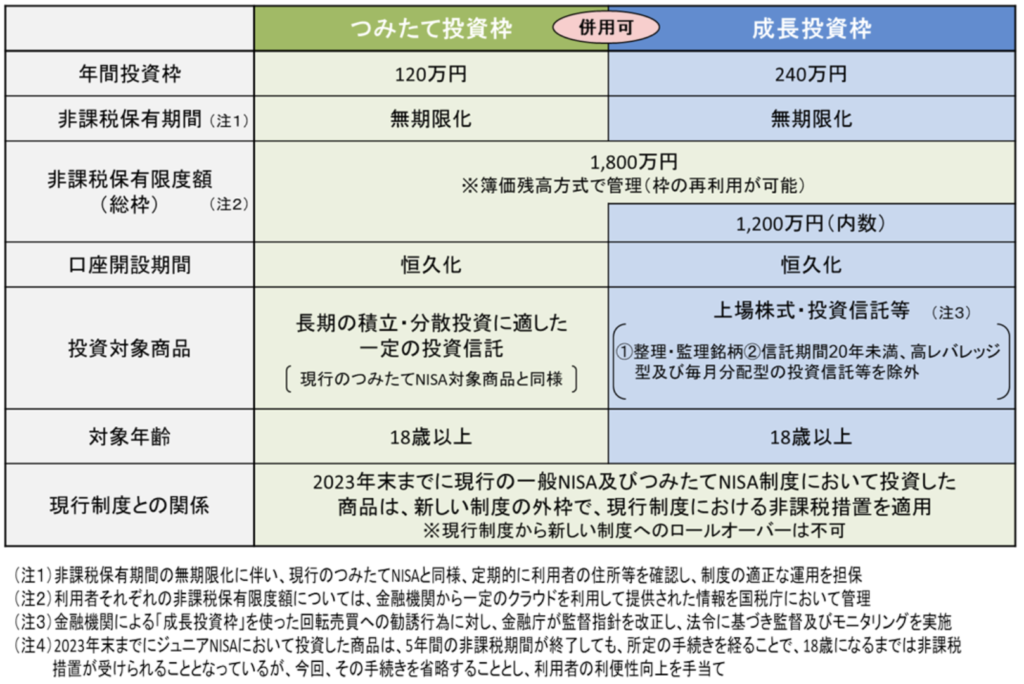

新NISAはと言いますと、

つみたてNISAはつみたて投資枠と名前が変わり、年間投資枠は120万円に拡大。そして、一般NISAは成長投資枠と名前が変わり、年間投資枠は240万円に拡大しました。

さらに2つは併用可能なので、トータルでの年間上限は360万円ということになります。

さらに非課税期間は無期限となり、長期運用での資産形成もしやすくなりました。

そして、成長投資枠は年間投資枠240万円で上限額が1,200万円まで投資可能で、こちらは高配当株にも投資できます。

新NISAで高配当株投資をするってことは、この成長投資枠をフル活用するってことなのね!

高配当株とはなんぞや?

知っている人はスキップしてください!

高配当株というのは、端的に言うと配当利回りの高い株式のことで、配当利回りというのは、株価に対する年間配当金の割合を示したものです。

この高配当株に投資して、配当金、いわゆるインカムゲインを得るための投資手法を高配当株投資と言います。

こんな配当利回りが高い銘柄は、ほとんどありません。あっても罠銘柄かもしれないので気をつけてください。

具体的に配当利回り何パーセント以上だったら高配当株みたいな定義はありません。

だいたい3.5%以上あると高配当株みたいな雰囲気が出ます。

米国高配当ETFのVYMは配当利回り3%くらいしかないけど、高配当と言われるもんね

私が実際に感じている米国高配当株投資のメリット・デメリットはこんな感じです。

- 放置していても配当金という不労所得が貰える

- 下落相場でもメンタルが安定する

- 生活が豊かになることを実感しやすい

- 株価が上昇した場合に配当金と値上がり益の両方を得られる

- 配当金に毎回税金がかかるのが辛い

- 過去のデータ的にはインデックス投資に比べてリターンは低い

- 減配リスクがある

- 個別銘柄の場合、選定が難しい

正直、これらのデメリットも新NISAで高配当株投資が難しいと言われる要素とも言えます

新NISAでの高配当株投資が非効率だと言われている理由

税率が10%かかる

NISAなのに税金かかるんかい・・・

米国株からの配当金の場合、まずアメリカで10%の税金が引かれたのちに、残りの90%に対して日本で20.315%の税金が引かれるので、実質28.3%の税金が引かれることになります。

そして、NISAで非課税となるのは日本で引かれる20.315%の部分のみとなるので、どちらにせよ10%の税金は取られることになります。

例えば、NISAで保有している米国株から配当金10万円貰えても10%の税金がかかるので、1万円が引かれて自分の手元に残る利益は9万円に減ってしまいます。

めっちゃ非効率やん・・・

ちなみに日本株の配当金の場合は、完全に非課税となります

え、じゃあ日本高配当株の方がいいのでは?

税制的には日本株の方が有利です。しかし、

日本株の場合、銘柄選定が難しい

日本高配当株ETFも存在しますが、手数料が高く、構成銘柄には長期運用には向いていない銘柄も含まれていたりするので、日本高配当株に投資をする場合は、基本的には個別株に投資することになります。

ただ、この個別銘柄の選定は非常に難しく、時間がかかります

投資初心者がよくやりがちなミスで、配当利回りだけにこだわりすぎて変な銘柄に投資してしまう話はよく聞くよね

そこで思い出して欲しいのが、配当金額はどうやって決まるかです。

ご覧の通り、配当金額というのは配当利回りだけで求まるわけではなく、評価額との掛け合わせで決まります。

つまり、配当利回りだけに固執しすぎると、無理して配当金を出しているような不健全な銘柄に投資してしまう可能性があります。

そのため、株価の上昇、及び、増配で配当金が増えていくような銘柄に投資する必要があります

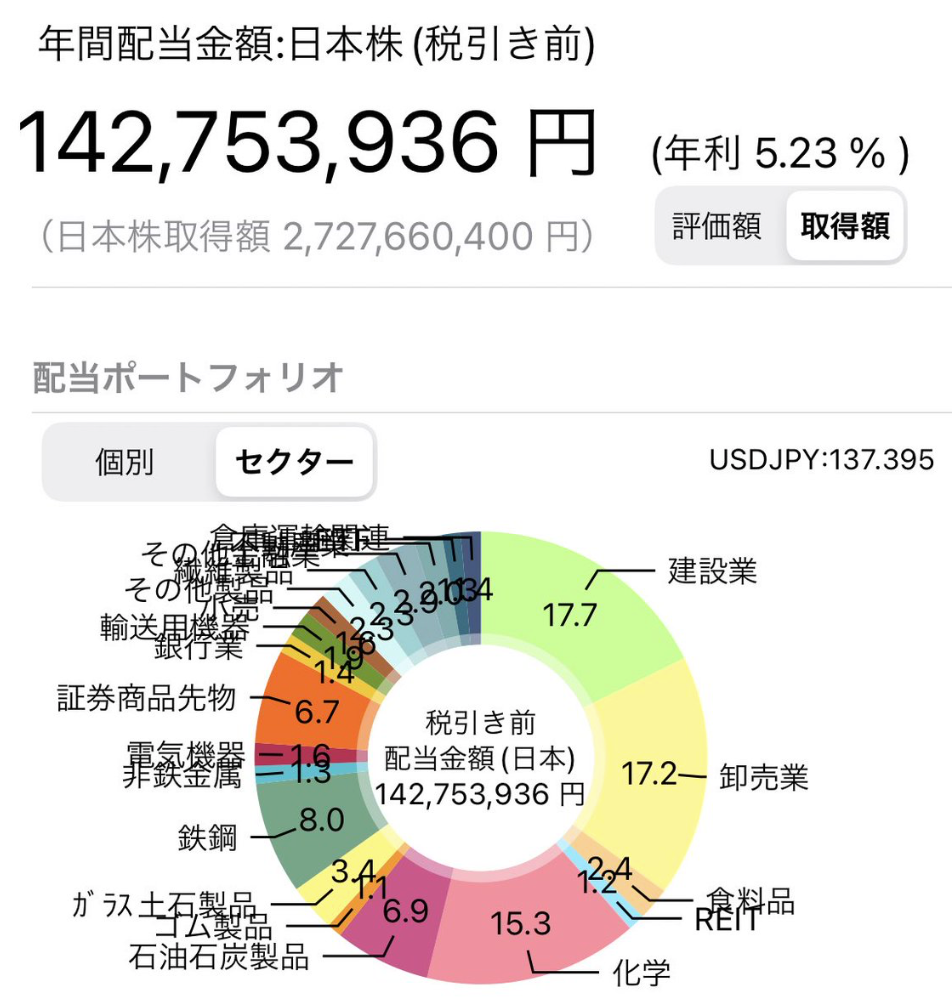

こちらはテスタさんが公開していた高配当株ポートフォリオですが、セクターだけでもかなり分散していることが分かります。

つまり、銘柄数で言うととてつもない数になるということですね

それらを選定し、運用し、メンテしていかなければならないということで、非常に難易度が高いです。

米国高配当株・・・配当金に10%の税金がかかる

日本高配当株・・・銘柄選定が非常に難しい

めっちゃ非効率やん・・・

そもそも高配当株は、資産効率が悪いと言われている

これは有名な話ですよね

高配当株っていうのは、成熟企業が中心のため右肩上がりの株価が期待しづらいと言われています。

高配当銘柄を見ていくとほとんどが昔からあるような企業ばかりだよね

バリバリの成長企業であるならば、利益を事業投資に回すところを、そんなことはせずに配当金として投資家に分配しているからですね。

そりゃ株価の成長は期待しづらいですよね

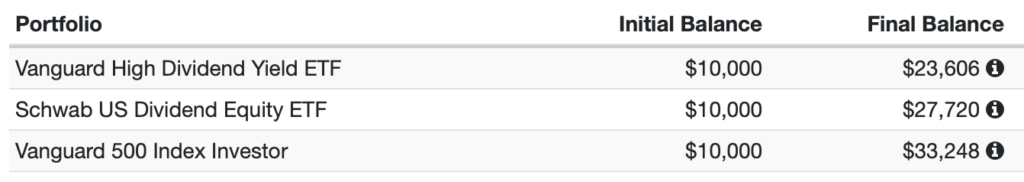

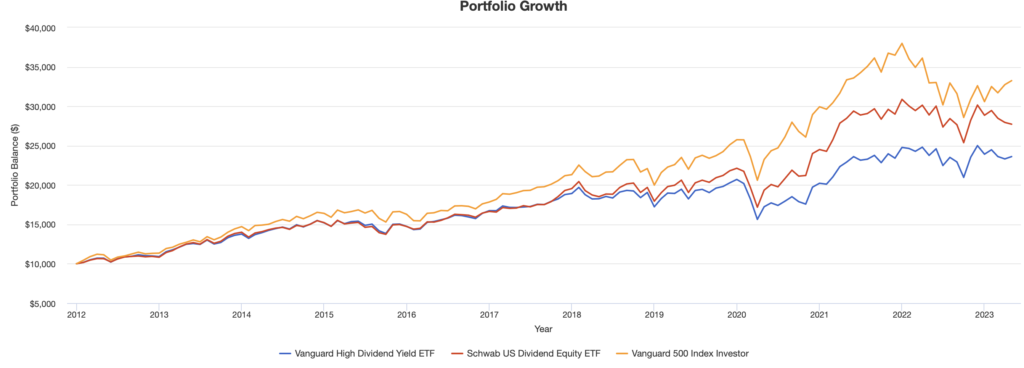

実際に2012年からのS&P500と米国高配当ETFのSCHDとVYMのパフォーマンスを見ると、S&P500が最もパフォーマンスが良いです。

| 銘柄 | 特徴 |

|---|---|

| SCHD | 少なくとも10年連続で配当金を支払っている一定規模以上の米国株のうち、配当利回りが高めでファンダメンタルズ上位100社を投資対象とするETF 直近10年平均増配率は12%! |

| VYM | 高い配当利回りを誇る米国株約400銘柄を投資対象とするETF 12年連続増配中! |

S&P500とVYMでは最終評価額に$10,000くらいの差があるね

配当金を再投資すればトータルリターンはそこまでS&P500と変わらなくね?

本来ならばそうなんですが、新NISAでそれをやると非常に非効率的なんですよ

配当金再投資で新NISA枠を使ってしまう

ここが今回の一番の非効率ポイント

例えば、新NISAの積立投資枠で600万円、成長投資枠で1000万円の日本の高配当株に投資をしていたとします。

生涯投資上限額まであと200万円を成長投資枠に投資できるということね

仮に成長投資枠で投資している日本高配当株の配当利回りが5%だとすると年間50万円配当金が受け取れます。

若者

その配当金をすかさず新NISAで再投資して、将来の配当金を増やすぜ!

そうなると、新NISAの生涯投資上限枠の残りは150万円になります。

残り200万円の枠に50万円を投資したからそうなるわね

ここまでは何の問題もないように思えるけど

ただ、数年経過して積立投資枠で600万円、そして、成長投資枠で1200万円分の日本高配当株に投資をした場合を考えます。

新NISAの1800万円の生涯投資上限額に達してしまったケースね

そうなると配当利回り5%なら年間で60万円の配当金を受け取る計算になります。

しまった若者

その配当金をすかさず新NISAで再投資して・・・あれ、できない

そうなんです。受け取った配当金を再投資しようって思っても、新NISAの枠1800万円分、全て埋まっているので再投資ができないのです。

しまった若者

特定口座で再投資するしかないのか・・・

新NISAで高配当株投資をして配当金を受け取ると、それを再投資するときに新NISAの枠を追加で消費する、または枠が不足している場合は特定口座を使うしかない

それの何が資産形成において非効率なの?

新NISAで効率的に資産形成する方法

逆を言えば、新NISAの枠を使うことなく配当金を再投資できれば効率的と言えるわけですよ

その方法とは、新NISAでは分配金を出さないインデックスファンド(投資信託)へ投資すれば良いんです。

分配金を出さないインデックスファンド?

みなさんが常日頃から愛用されている低コストインデックスファンドのことですね

- eMAXIS Slim 全世界株式(オール・カントリー)

- SBI・V・S&P500

- など

理由① 分配金をファンド内で自動再投資してくれる

高配当株投資の場合、配当金を再投資するには一回配当金を受け取って、そのお金を自らの手で再投資に回す必要があります。

それに対して上記のようなインデックスファンドの場合は、分配金が発生した場合、それを内部で勝手に再投資してくれます。

現地課税分の10%を引かれた上で再投資されます

しまった若者

つまり、新NISAの非課税枠を使わずに再投資ができるってことか!

つまり、成長投資枠1200万円にフルフルでインデックスファンドに投資していたとしても、分配金が発生した場合は内部で自動的に再投資されるので、より効率的に資産が増えることになります。

何もしなくても資産が複利を利かせて膨らんでいき、将来的に非課税で貰える利益が爆増することになるね

仮にVYMに$10,000を2012年に投資して、配当金を再投資しながら運用した場合の最終評価額は$33,533となります。

さっきの例だと配当金再投資せずに運用した場合は、$23,606だったから、約$10,000も差が出ちゃうのね

配当金を再投資しなかった場合のS&P500くらいのパフォーマンスになりますね

理由② 定期売却すればいい

高配当株投資の最大のメリットは、放置していても配当金という不労所得が貰えるということだと思っています

保有銘柄を売却しなくても良いので、メンタル的にも非常に楽!

インデックスファンドの場合、資金が必要なときは自分で売却しなくてはならないから、出口戦略を考えるのが難しいわね

ただ、そんなインデックスファンドにもそのデメリットをカバーできる方法があることはご存知でしょうか?

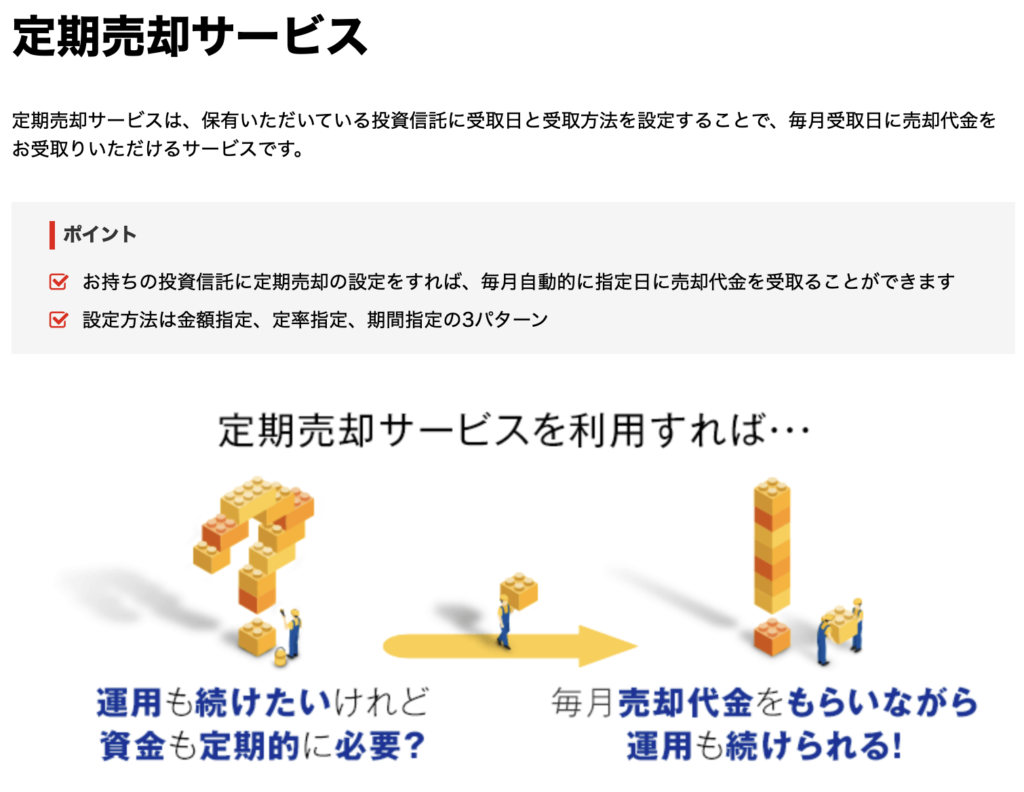

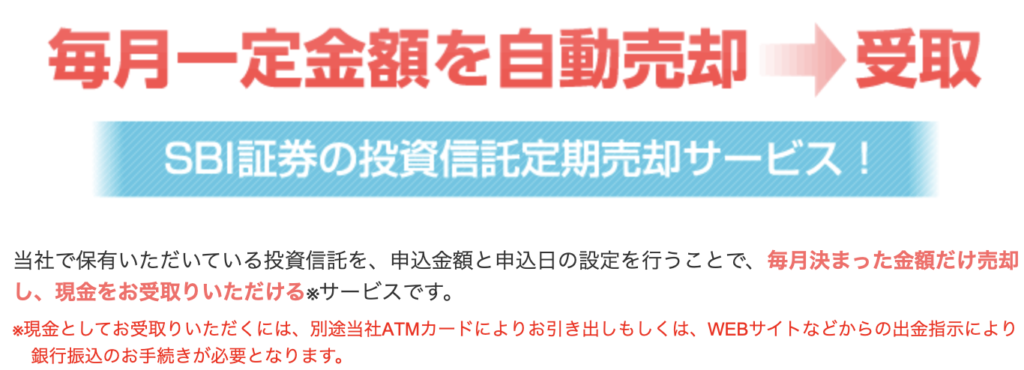

それは、証券会社の定期売却サービスです!

それは何かと言いますと、毎月決まった日に定額や定率で投資信託を取り崩せるサービスです。

楽天証券、SBI証券のどちらにも存在するサービスです。

両者の違いは、SBI証券は定額売却のみで、

楽天証券は定額売却と定率売却どちらも選べます

一度、毎月30日に20万円ずつ、または5%ずつ取り崩したいと設定さえしておけば、あとは自動でその設定した日に給料や年金のような感じで売却したお金が入ってきます。

確かにそれだと配当金と同じ感じで毎月キャッシュフローが自動的に生まれるから楽かもね

理解はしたけど、資産を取り崩すことに変わりはないから、定期売却を継続するのはやっぱり不安じゃないですか?

新NISAでは保有銘柄を売却すると、非課税枠が復活します。

つまり、例えば子供が大学や留学などで仕送りが必要になった場合、その期間だけインデックスファンドの定期売却でキャッシュフローを生み出します。そして、子供が独立してお金がかからなくなったら、再び新NISA枠で投資をするといった使い方ができます。

という感じで、高配当株投資でなくても柔軟な対応ができるというわけです。

しまった若者

確かに資産形成をしたいなら新NISAではインデックスファンドの方が効率的な気がしてきた!

まとめ

今回は新NISAで高配当株投資は資産形成において非効率だという話をしてきました。

- 米国高配当株の場合、税率が10%かかる

- 日本高配当株の場合、銘柄選定が非常に難しい

- そもそも高配当株は、資産効率が悪いと言われている

- 配当金再投資で新NISA枠を使ってしまう

- 分配金を出さないインデックスファンド(投資信託)へ投資する

一つでも確かになと思った人は、新NISAでは高配当株投資ではなくて分配金が出ないインデックスファンドに投資した方がいいと思います!

定期売却の便利さは理解できましたけど、これって含み益がある前提のお話ですよね?

確かにそうなんですよね。20年後、30年後に歴史通りに含み益が膨らんでいれば定期売却によって効率的に自分年金を作れるわけですが、未来は誰にも分かりません。

将来の出口戦略について悩むだろうなと思う人や、もう少し早めにキャッシュフローが欲しいと思っている方は、やはり新NISAでの高配当株投資も選択肢に入れてもいいと僕は思います。

新NISAで米国高配当ETFであるVYMに毎月10万円投資することで、配当金を再投資しなくても増配と株価成長の力によって、14年後には月5万円、29年後には月15万円の配当金を受け取ることができますから。

やっぱ高配当株最高じゃない?

ということで、人によって最適解は異なると思いますが、新NISAでどこに投資するか悩んでいる方の少しでも参考になれば幸いです。

もし質問があれば、コメント欄にお気軽にどうぞ。

10年後も持ち続けたい米国高配当株3銘柄を知りたい方はこちらの無料レポートをオススメします!

無料で使える本当におすすめの株情報アプリはこちらです!

投資の勉強に役立つ無料書籍はこちらです!

もしよかったら、応援クリックよろしくお願いします。