どうもGenki(@GecchoM)です。

私は先日ついにFIREを達成し、現在はタイにプチ移住中の一般男性でございます。

今回は米国株の大底についてです。

YouTube等で「米国株 大底」と検索すると各インフルエンサーが大底について言及しており、私がそれを基にまとめました。

次の金融ショックが来たら大底で買い向かおうと現金をあたためているみなさんの少しでも参考になったらいいなと思います。

景気というのは、好景気と不景気を繰り返すので、2020年2021年のような誰でも資産が増えちゃう好景気が永遠に続くことはありません。

いつかは存じませんが、不景気は必ず来ます。

基本的には私たち長期投資家はその不景気を避けることはできません。

いつでも来てもいいように準備と覚悟をしておく必要があるのです。

ということで、実際に景気後退期に突入して株価が下落した場合

- 大底はいつ頃来るのか?

- 底値はどこなのか?

これら2つの観点でお話しさせていただきますので、ぜひ最後までご覧ください。

今回の内容は、動画でも詳しく解説しておりますので、是非ご覧ください!

また動画の前半では、タイプチ移住中の生活についても配信しておりますので合わせてご覧ください!

大底はいつ?

逆イールドから判断

逆イールドとは、長期金利と短期金利が逆転することを言います。

長期金利 : 10年国債利回り

短期金利 : 期間1年以内の国債利回り

※国債利回りとは、国にお金を貸したときに貰える利回り

短期間お金を貸すよりも、長期間お金を貸す方が、貸す側からしたらリスクが高いので、基本的には10年債利回りの方が2年債利回りよりも利回りが高くなります。

つまり、2年債利回りの方が10年最利回りよりも高くなってしまった時に逆イールドが発生したことになります。

そして、逆イールドが発生すると、過去平均で約22ヶ月後に景気後退に突入するというデータがあります。

しかし、逆イールド発生からリセッションの始まりまでの期間は平均で22カ月だが、過去3回をみると最短は5ヶ月前、最長が22カ月と非常にばらつきがあります。

- 2020年のコロナショック → 5か月前に逆イールド発生

- 2008年のリーマンショック → 22か月前に逆イールド発生

- 2001年のITバブル崩壊 → 13か月前に逆イールド発生

景気後退する理由の一つとして言われているのが、金利の長短逆転によって金融機関などの収益が圧迫され、経済活動が冷え込んでしまうということです。

銀行は短期で資金を調達して企業などに長期で融資をすることが多く、その「利ざや」が収益源になっています。

銀行は多くの人や企業から預金としてたくさんのお金を集め、そのお金を資金が必要な個人や企業に預金金利より高い金利で貸し出すなど、その金利差で利益を上げている。

しかし、長短金利の逆転で利ざやが圧縮されれば、融資に及び腰になってしまうため、経済活動を冷やす影響も考えられるということです。

そして、景気後退、企業の業績悪化に繋がり、株価の暴落が起こります。

基本的に投資の世界では、逆イールドとは10年債利回りと2年債利回りが逆転することを言います。

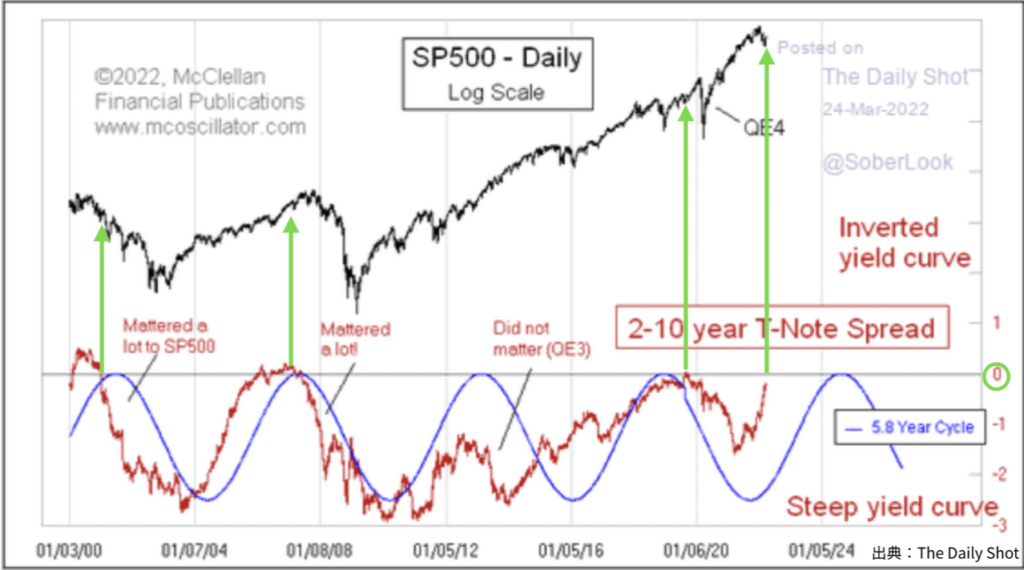

こちらは2-10年債の利回り差とS&P500を比べたものになります。

下の赤チャートが0を超えると逆イールドが発生した状態となります。

そして、今回も逆イールドに向かっていることが表されています。

上の黒線はS&P500です。逆イールドが発生したところを緑矢印で示しています。

2000年、2007年、2019年においても逆イールドが発生したときに、その後大きく株価が下落しています。

そのため、今回も2年-10年の逆イールドが発生した場合、株価は大きく下落すると懸念されています。

こちらは年初来における2、10年債利回りの推移なんですが、実は3月末に一瞬だけ逆イールドが発生しているんです。

さらに7月末にも逆イールドが発生し、現在に至るまで絶賛発生中でございます。

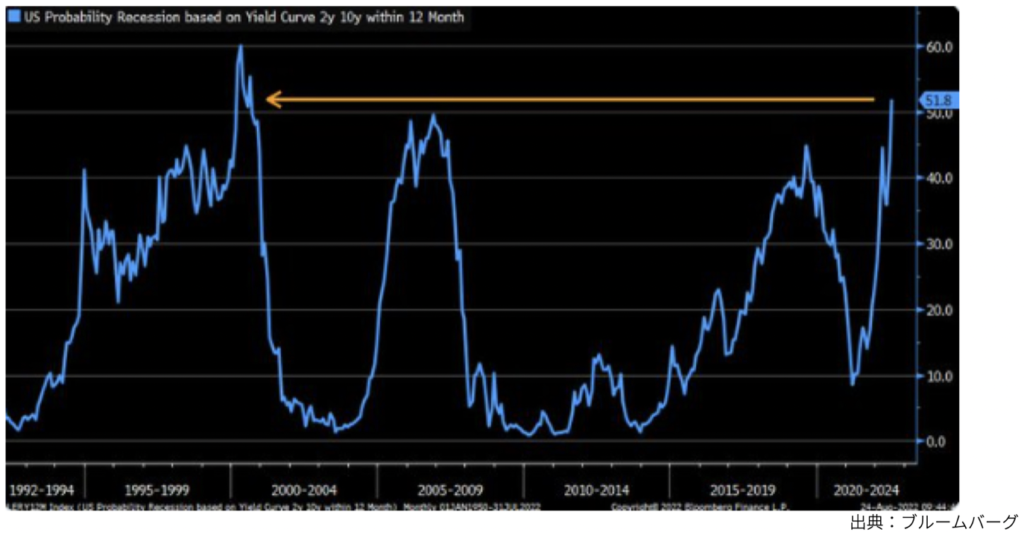

Bloombergによると、現在は51.8%リセッションに入る確率があり、ITバブル以来の高さとなっています。

リーマンショックや、2018年よりもリセッションに入る確率がより高くなっていることが、逆イールドからは分かります。

しかし、実はそのときFRBのパウエル議長は、「10年-2年の逆イールドは、リセッションを示すものではない。自分たちは別の物差しで見ている」とコメントしました。

では、具体的にどういった物差しで見ていたのでしょうか。

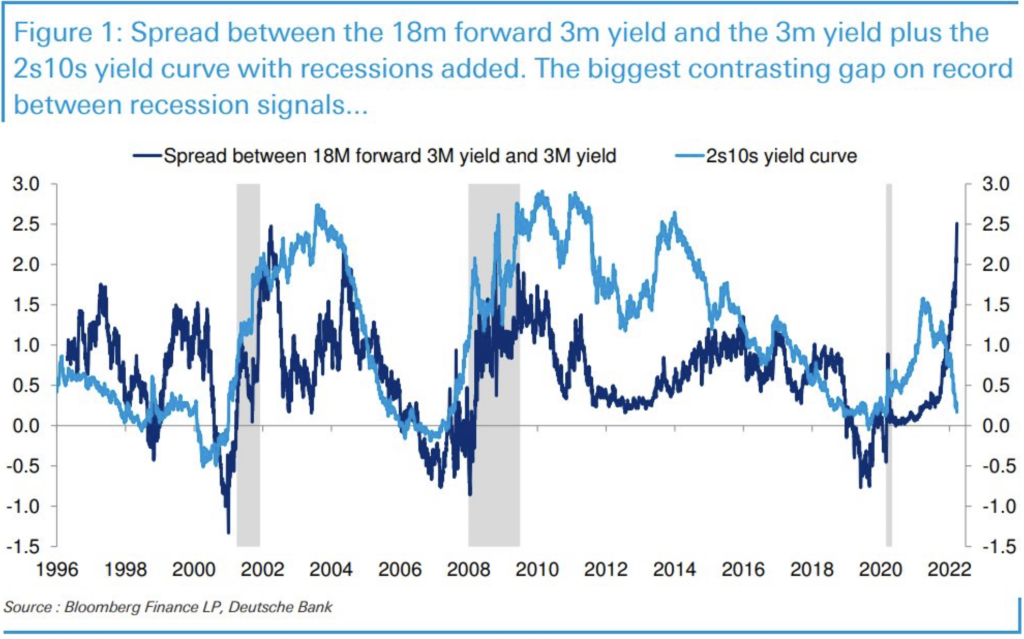

2022年3月21日 全米企業エコノミスト協会にてパウエル議長は、「18ヶ月先3ヶ月債利回りと3ヶ月債利回りで逆イールドが起これば、景気悪化のリスクが高まっていることを意味するが、現状ではまだ金利差は開いている。」と発言しました。

こちらは18ヶ月先の3ヶ月債利回りと、3ヶ月債利回りの差です。

赤い線を下回ると逆イールドの発生を意味しますが、パウエル議長が発言された3月21日の段階では、2.29%の金利差が開いた状況でした。

これが縮まらない限りは、リセッションとして認めないと言っていたわけですが、なんと逆イールドが7月末に発生しているんです。

過去に18ヶ月先の3ヶ月債利回りと、3ヶ月債利回りで逆イールドが発生したタイミングを見ると、2-10年債利回りとほぼ同タイミングで逆イールドが発生しているので、今回も例によってこれから最短で5ヶ月、最長で22カ月後付近にて景気後退期に突入すると思われます。

それだとちょっと範囲が広すぎるので間をとって1年後としましょう。

実際にモルガン・スタンレーが分析した資料によると、かなり高い確率で12ヶ月以内にリセッション入りすると言っているので、問題ないでしょう。

つまり、今年の7月末を基準とするならば、2023年7月末あたりに来るでしょう。

こちらは過去8回におけるリセッションにおける底打ちまでにかかった時期を表した表です。

底入れ期間が最も短かったのは、20年に発生したコロナショックで、FRBが大規模な金融緩和を迅速に実施したことで、S&P500は約2ヶ月間で底打ちしました。

過去8回のベアマーケットにおける平均底入れ期間は約8ヶ月間ということで、これを基に計算するならば、大底は、2023年7月末に景気後退期に突入するならば、2024年3月末に来るでしょう。

大底はどこ?

PERから判断する

S&P500

S&P500のPERから判断する方法を紹介します。

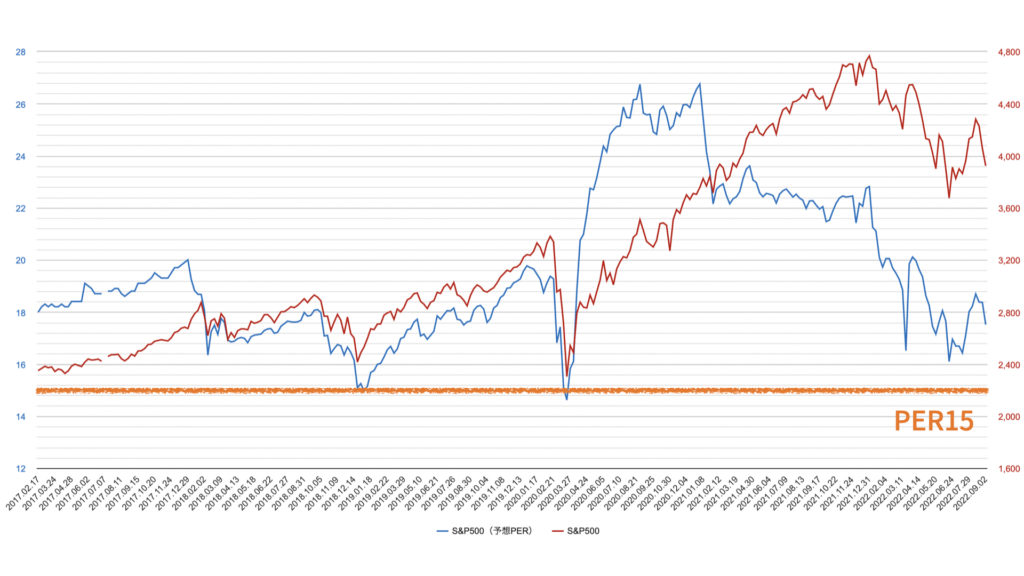

こちらは過去5年におけるS&P500の株価と予想PERの推移を並べたものですが、過去を見ると大体PER15で底を付けてリバウンドしていることが分かります。

そして、現在(2022.09.02)のPERが17.52ということで、14%ほど割高ではありますが、非常に下落してきており、徐々に今までの底であるPER15に近づきつつあります。

ということで、今のうちからちょっとずつ買い進めていくことも良いと思います。

ちなみにPERが仮に15まで下がった場合のS&P500の株価は、

PER(15) × EPS(223) = 3,345P

現在が3,924Pなので、あと15%下落する必要がありますが、その辺りが底値のサインだと思われます。

NASDAQ100

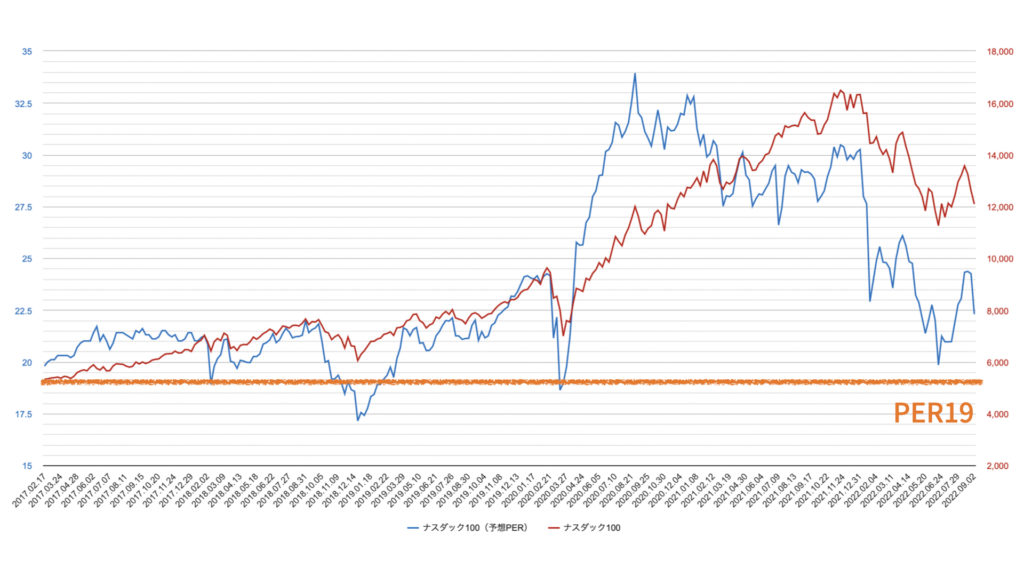

こちらは過去5年におけるNASDAQ100の株価と予想PERの推移を並べたものですが、過去を見ると大体PER19で底を付けてリバウンドしていることが分かります。

そして、現在(2022.09.02)のPERが22.31ということで、まだ15%ほど割高であり、S&P500と同様のシチュエーションです。

ちなみにPERが仮に19まで下がった場合、NASDAQ100は10,700Pとなります。

PER(19) × EPS(542) = 10,298P

現在が12,258Pなので、あと16%下落する必要がありますが、その辺りが底値のサインだと思われます。

EPSから判断する

PERだけで判断するならば、先ほどの株価となりますが、先ほども説明したように株価は、

株価 = PER × EPS

で求まります。

EPSは1株あたりの企業の利益を表す指標で、EPSが増えていれば企業の収益は増え、減っていれば企業の収益も減っていることになります。

つまり、景気後退期に入り企業の業績が悪化し、EPSが下落した場合、株価も当然下落しやすくなるため、底値を求めるにはEPSがどの程度下落するのかを加味した方がより正確な株価を求められます。

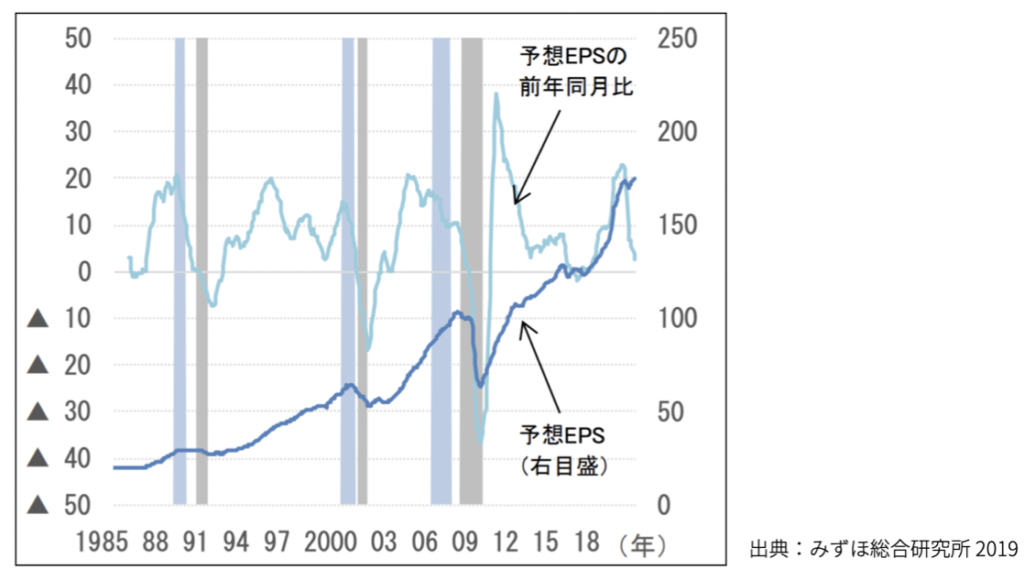

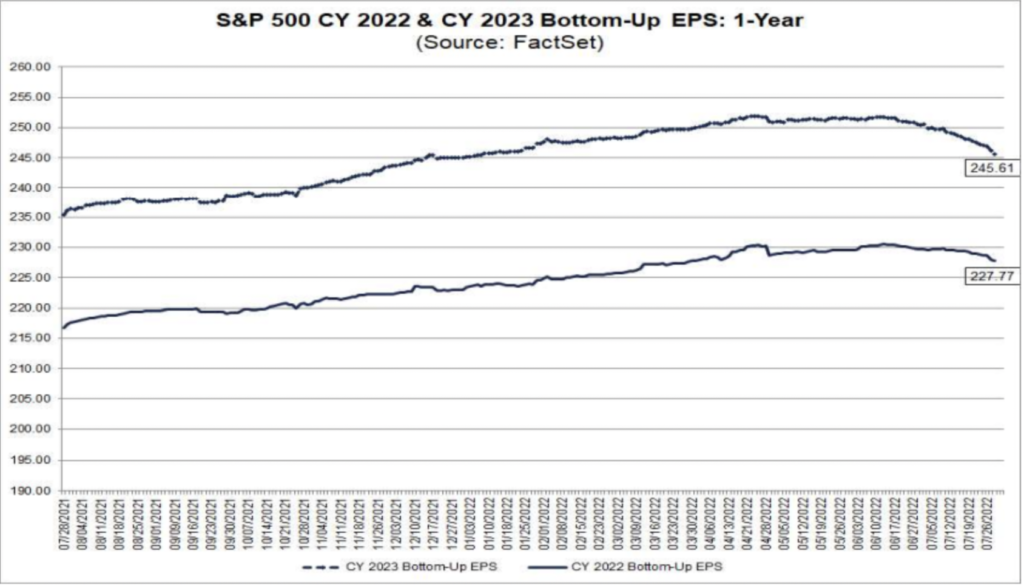

こちらは逆イールド時および景気後退時に前年同月比でのEPS予想がどのように推移したのかです。

グレーの網掛け、つまりリセッションに入ってから、前年比でEPSがマイナスになることが分かります。

過去4回のリセッション(1990年、2000年、2008年、2020年)において、EPSがどのくらい低下したかというと、約20~22%の下方修正が大きくされました。

では、今のEPSはどういう状況なのでしょうか?

23年度末のEPS予想は、245となっております。

過去4回のリセッションから考えると、今回もリセッションに入った場合、まだ20%近くの下落余地が十分にあると言えます。

もし、過去4回のリセッションと同様にEPSが20%近く下がってくると、245ドルから195ドルまで下がる可能性があります。

PERについてもリセッションに入ると、先ほども説明したように15倍程度に下落すると過去の歴史からは確認できます。

つまり、EPS(195)×PER(15)で考えると、S&P500は2,925ポイント辺りが大底だと思われます。

今の価格から見ても、27%と、リセッションに入ると大きく下落する可能性があります。

まとめ

- 逆イールドの観点で判断すると、2023年7月末に景気後退期に突入し、2024年3月末付近に大底を迎える

- PERで判断するならば、S&P500は3,345P、NASDAQ100は10,298P辺りが大底

- EPSで判断するならば、S&P500は2,925ポイント辺りが大底

かなり悲観的な見積りだと思います。

私はS&P500に62,641,851円投資しているので、もし27%暴落すれば、単純計算¥45,728,551まで資産が減ってしまうことになります。

しかし、こういう最悪のケースも想定しておくことで、精神的にも楽になることは事実です。

飽くまで今回の考察は、推測ですので実際のところ、大底はいつなのか、どこなのかは誰にも分かりません。

投資初心者の皆さんにはそういった可能性があることを考慮した上で、決して一括で買うのではなく、これまで行ってきた積立投資をそのまま継続していくことをオススメします。

もしよかったら、応援クリックよろしくお願いします。

S&P500の致命的な欠点

私がメインで6,000万ほど投資しているS&P500のインデックスファンドなんですが、実は大きな欠点があるらしいんです。

元ファンドマネージャーで金融ジャーナリストのジョンマークマンという方が、S&P500への投資を完全否定しているわけではないのですが、資産を効率的に増やしていくことが目的であるならば、必ずしもインデックスファンドへの投資が正解ではないと言っているのです。

今なら彼がS&P500の欠点とは何か、なぜおすすめできないのか、ではどこに投資すれば良いのかを語った動画が無料で視聴できます!

私もその動画を2倍速で拝見しました。

見た上で、私はS&P500への投資を継続するつもりですが、いち意見として参考になりました。

こちらのボタンをクリック後に開いたページでメールアドレスを登録後、簡単に視聴できます!

登録後に1本メールが届きますが、メールの下にある配信停止ボタンから簡単に配信停止することができるので、ご気軽に登録ください!

誰でも簡単に最大5,000円をゲットする方法を一緒にやってみましょう

現在巷で話題になっている方法があるので、一緒にやってみましょう!

それはLINE FXのキャンペーンを活用する方法です。

私は長期投資家なので、正直言うとFXはやったことありませんでしたが、簡単に5,000円GETできました!

詳細はこちらの記事で解説しており、記事その通りにやるだけで最大5,000円貰えますので、是非一緒にやってみてください!

おすすめの投資勉強方法【無料】

【無料書籍】 「はじめての資産運用」~長期投資・高配当株投資のノウハウを網羅~

現在、株式評論家の「Bコミ」こと坂本慎太郎氏が執筆された「はじめての資産運用」という書籍が無料で配布中ですので、この機会に是非手に入れてみてください。

資産運用の考え方や具体的な投資方法など長期投資をするうえで必要なノウハウが詰まっております。

本も厚すぎず非常に読みやすいボリュームです。

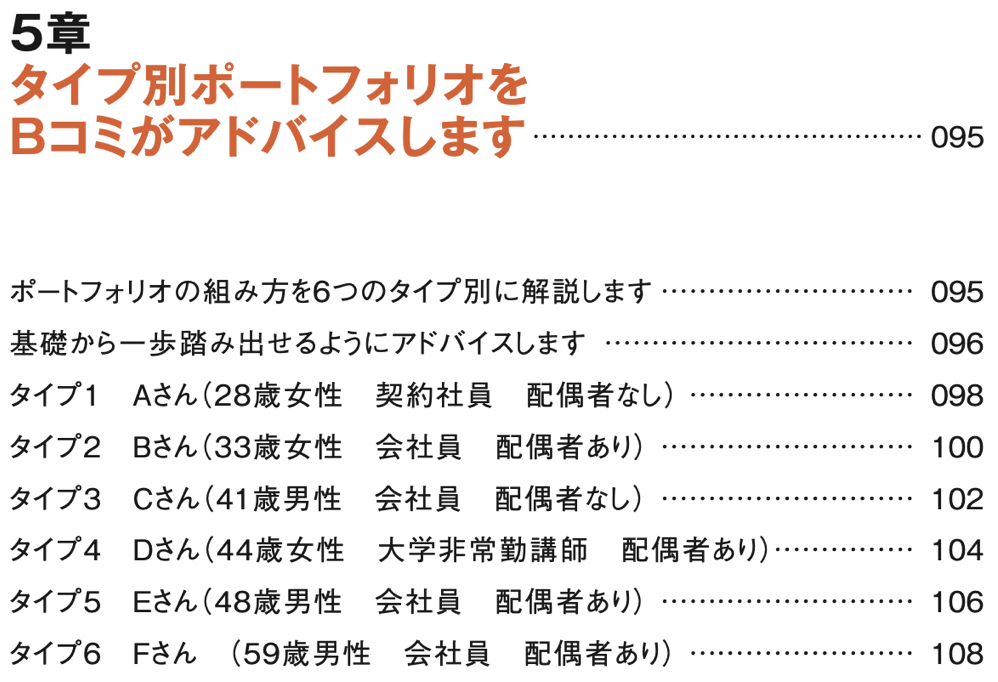

特に5章の「タイプ別ポートフォリオをBコミがアドバイスします」は、6つのタイプに分けてそれぞれの人に対してどういった資産運用をしていけば良いか具体的にアドバイスをしており、非常に参考になります。

PDFは即日入手可能で、書籍版は申込してから数週間後に届きます。

勧誘メールも届くようになりますが、簡単に配信解除可能ですのでご安心ください。

通常1,500円で売られている書籍を無料で入手できるチャンスですので是非ご利用してみてください!

「デイトレ革命」~株式投資の基礎知識を網羅~

株式評論家の「Bコミ」こと坂本慎太郎氏の新書籍「デイトレ革命」が無料で配布中ですので、この機会に是非手に入れてみてください。

私は長期投資家なのでデイトレには興味なかったのですが、中身を見てみると板の読み方、注文の種類、銘柄の選び方など株式投資の基礎知識を学習することができるので、非常に参考になりました。

PDFは即日入手可能で、書籍版は申込してから数週間後に届きます。

勧誘メールも届くようになりますが、簡単に配信解除可能ですのでご安心ください。

読み終わった方は、キャンペーン終了後にメルカリ等で売却することも可能ですので、是非この機会をご利用してみてください!