どうもGenki(@GecchoM)です。

私は先日FIREを達成し、タイに移住した一般男性です。

現在は、配当金とYouTubeの収益で生活をしているサイドFIRE民です。

そして、私はタイのバンコクに2023年3月25日に移住しました。

ということで、兼ねてよりやってみたかったオンラインコミュニティを立ち上げました!

\FIREを目指す仲間を作ろう!/

FIRE・資産運用のモチベーションを上げたい方は是非ご参加ください!

最近は米国株調子良いですよね。

まるでロケットのような勢いでした

皆さんのポートフォリオも、まるで風船のように膨らんでいるのではないでしょうか?

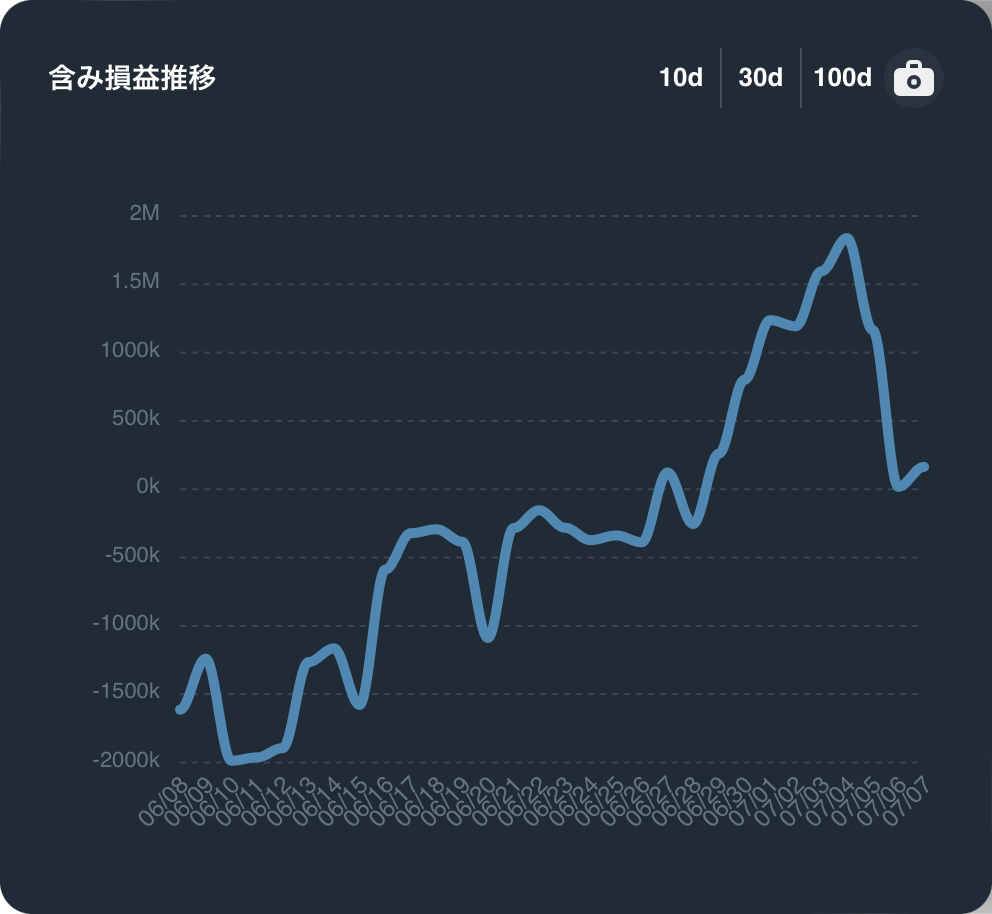

こちらは私の含み益の推移ですが、まるでエスカレーターのように右肩上がりで増えているかと思いきや、含み益はほぼありません。

むしろ最近までマイナスでした…そんな人もいます

投資歴長いのになんでそんなに含み益がないの?

実は、私は去年まで楽天証券で、米国株に1億円程度投資していました。

S&P500などのインデックスに7000万円、QYLDなどの超高配当ETFに3000万円という尖ったポートフォリオを組んでいました。

このときは結構含み益あったよね

しかし、海外移住して日本の非居住者となるにあたり、日本の証券会社が使用できなくなるため、2022年の7月よりアメリカの証券会社であるインタラクティブ・ブローカーズ(通称、IB証券)に移管することにしました。

日本の証券会社は、基本的に非居住者が利用することはできません。。。

将来、海外移住を考えている人は気をつけて!

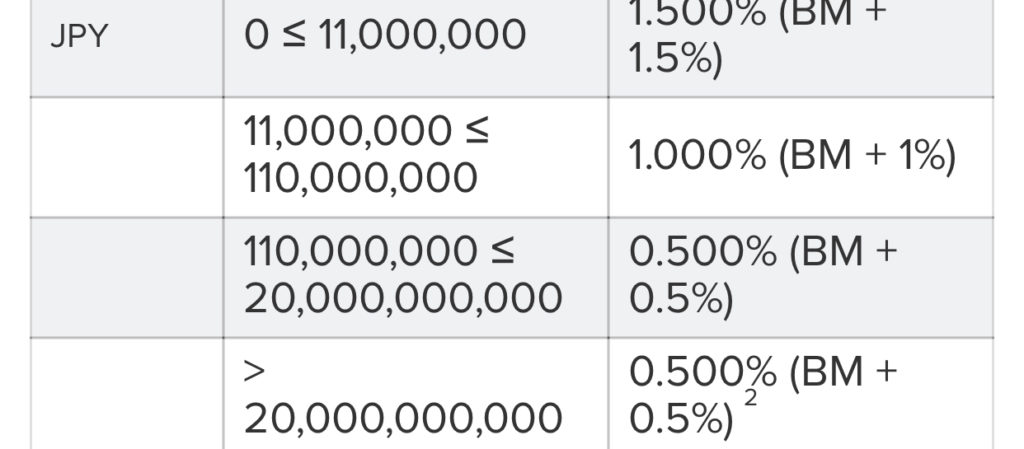

IB証券は非居住者でも口座の維持、利用ができるため、海外でも資産運用したい人にとってはなくてはならない証券会社なのです。

ただこのIB証券、4月中には日本居住者の口座開設・維持ができなくなってしまうため、海外移住を考えている人があらかじめIB証券で資産運用しておくといったことができなくなってしまいます。

私はギリギリ間に合いました!

げんちゃん運がいい!

しかしながら、国内の証券会社から海外の証券会社に保有銘柄をそのまま移管することはできないので、一旦全ての銘柄を売却してIB証券で新たに買い直す必要がありました。

最近ようやく分かってきましたが、IB証券めっちゃ良いです

IB証券に米ドルを置いておくだけで、1万ドル以上の現金に4%弱の利息が入るんだってね

もはや投資する必要ない?w

話は少し逸れましたが、この1年間程度、新たにIB証券で少しずつ米国高配当株とS&P500に投資してきたので、含み益がほとんどありません。

そして、ようやく投資額6800万円達成することができました。

- 米国高配当株とS&P500に6800万円投資した結果

- 6月に貰った配当金

- 高配当株投資が好きな理由

Twitterでも米国高配当株について呟くとインプレッションが伸びます。

フォロワーが伸び悩んだときは配当金についてツイートすると伸びます。

そのくらい興味関心がある方が多いと思っています。

そういう方に向けて、米国高配当株投資って実際どうなのよ?という基本的なことも含めて解説していきたいと思いますので、ぜひ最後までご覧ください!

YouTubeでも詳しく解説してますので是非ご覧ください!

アセットアロケーション

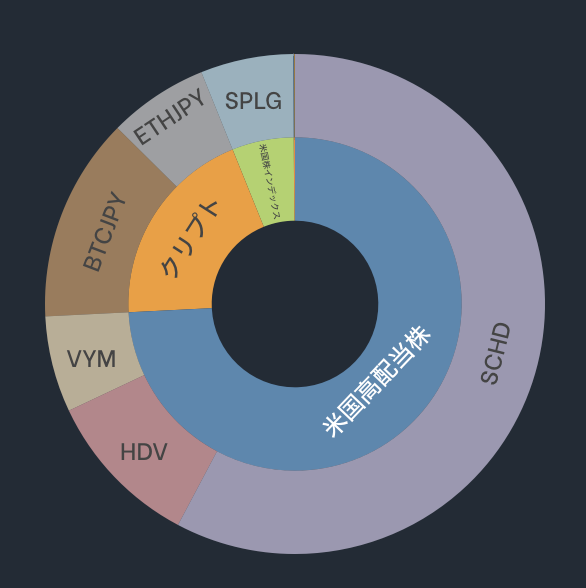

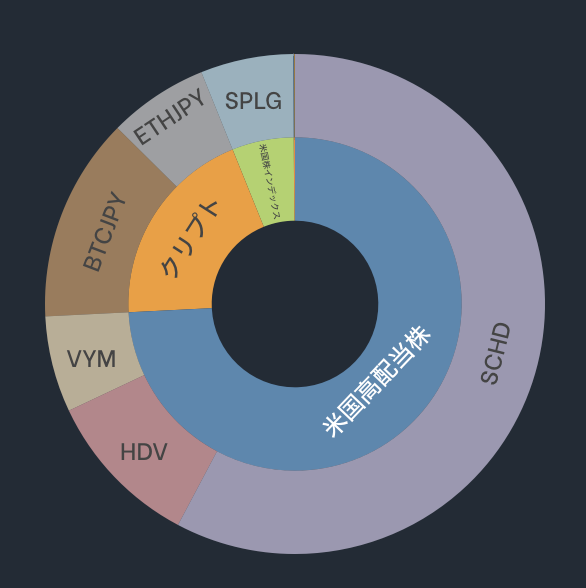

まずは私のざっくりとしたポートフォリオから見ていきましょう。

通称、アセットアロケーションですね

米国高配当株ETF、米国株インデックス投資、クリプト(暗号資産)の3つの層から構成される私のアセットアロケーションは、大まかにこんな感じです。

さて、私の米国高配当株、これが6300万円。インデックス投資は500万円。それに加えて、暗号資産が1600万円あります。

今回の話題とは関係ありませんが、ビットコインの半減期を期待して一応保有しております

つまり、全評価額は、ざっと見て約8500万円。そのうちの120万円が、私の投資による利益。損益率はプラス1.4%と、この強気相場でしょうもない成績ですね。

ほとんどがビットコインの上昇による影響だねw

さて、アセットアロケーションの割合ですが、米国高配当株ETFが74%、インデックス投資が6%、そして、暗号資産が20%。

つまり、私の資産の中では、米国高配当株ETFがなんといっても主役というわけですね。

ちなみに、私は、保険商品に投資しているわけではありません。私の保険は、娘の医療保険のみ。それ以外は、すべてリスク資産に投じています。

現金についてもまだ投資しきれていない分が残っています

ここまで見た方が「なんだこいつ、投資系の情報発信しているくせに全然儲けてないじゃん。しょうもな」と思うかもしれませんね。

安心してください。その通りです

ただ、投資とは長期戦。今が利益が出ていないとしても問題ありません。大切なのは20年後、30年後にプラスになっていること。

だからこそ、短期的な損益に一喜一憂せず、長期の目線を持つことが大切なのです。

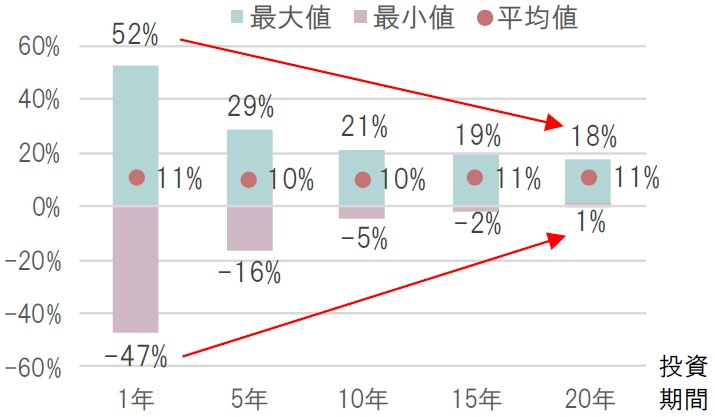

実際、堅実だと言われているインデックス投資でも短期間で見ると価格の揺れは大きいことをご存知でしょうか?

たった1年の保有期間だと、-47%から+52%まで揺れ動く可能性があります。

100万円投資しても1年以内では、半分の50万円まで減ることもありますが、20年保有することでほぼほぼプラスに収束します

みなさんの中には、過去最高益達成した方も多いと思います。こういうときに多くの人が陥る思考の罠があります。

それは、短期的な利益に対する欲求です。

ただ、これは仕方のないことでもあります。なぜなら、人々は確実に得られるまあまあの結果を好み、大きな失敗を避けようとする性質があるからです。

要するに、投資家は利益を早めに確定し(”利益を早めに手放す”)、損失は遅れて確定する(”損失を長く抱え込む”)という行動をしがちなんです。

特に、株価暴落で大きな損失を被った後、なんとか耐え抜いてようやく含み益が出てきたときは、売却する衝動が抑えられなくなります。

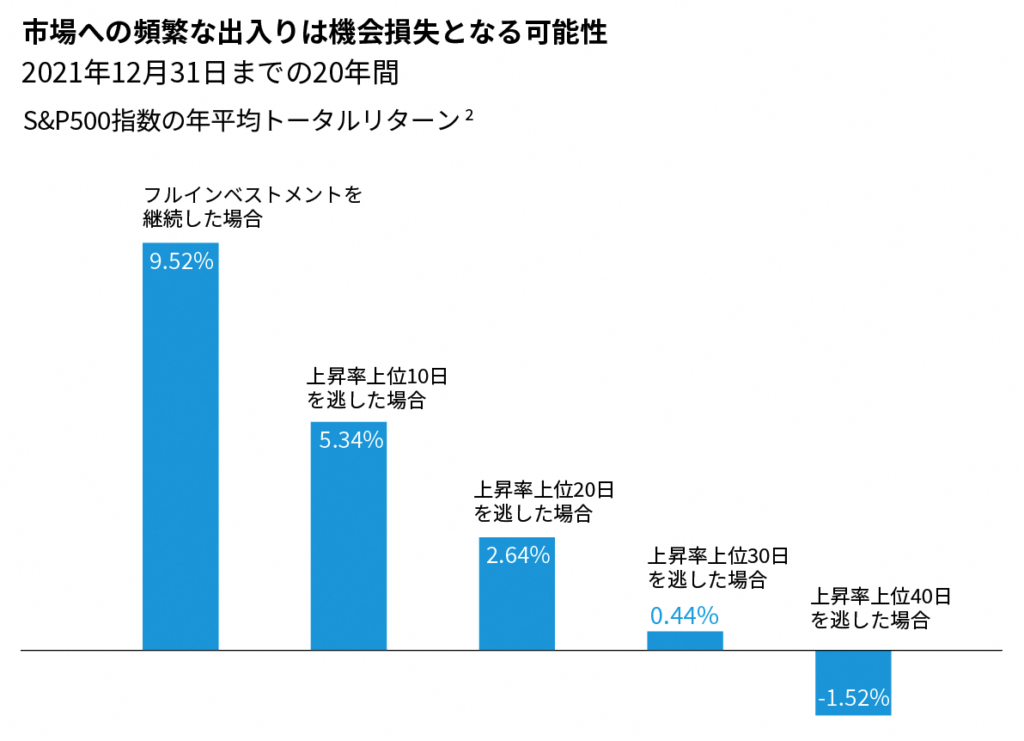

例えば、2021年12月31日までの20年間で、S&P500に投資を続けた場合、年利は9.52%でした。しかし、株価が大きく上昇した上位10日を逃すと、年利は5.34%にまで下がります。それがさらに上位20日を逃すと、年利は2.64%、上位30日を逃すと0.44%にまで下がるんです。

たった10日間逃すだけでリターンが半分に…

そして、ベストの日がいつ訪れるかは、超能力者でもない限り分かりません。

2023年になって絶好調である米国株をちょうど大底で拾えた人は少ないと思います

つまり、長期のインデックス投資では、含み損が出ても、含み益が出ても、どんな相場でも放置し続けることが重要です。

米国株インデックス投資

それでは、次に私がどのようなインデックス投資を行っているかを紹介しましょう。

それは、S&P500に連動するSPLGという米国ETFです。

| 略称 | SPLG |

|---|---|

| 名称 | SPDR® Portfolio S&P 500 ETF |

| 社名 | State Street |

| 銘柄数 | 506 |

| 経費率 | 0.03% |

| 配当月 | 3/6/9/12 |

| 配当利回り | 1.62% |

これらの総資産額は5,092,162円に上り、見事に620,595万円の利益を上げています。

つまり、損益率は+13.9%ということになりますね。

米国高配当株ETF

それでは、自分が投資している米国高配当株ETFの詳細を明らかにしていきます。

私の投資の特徴は、米国の高配当株に絞って投資していることなんです。

その理由として、基本的に日本高配当株の場合は米国高配当株と違い優秀なETFが存在せず、個別銘柄を自分で選ぶ必要があるので、難易度は米国高配当株よりも高いと私個人的には思っていたからです。

ただ、最近は日本高配当株にも興味が湧いています

その理由としては、私が利用しているIB証券が米国株を担保に日本円を低金利で借りて日本株に投資できるということに気づいたからです。

なんと0.5~1.5%!

このチャンスを活かすしかないと思いまして、借りたお金で堅実な日本高配当株に投資して金利差を頂いてしまおうという作戦です。

色々調べた結果、魅力的な日本高配当株ETFも結構あるということに気づきました

例えば1489 NEXT FUNDS日経平均高配当株50指数連動型上場投信。

分配利回りは4.3%

めちゃくちゃ欲しいのですが、現在爆上がりしすぎてて入りづらいです。

次下がったときに拾わさせていただきます!

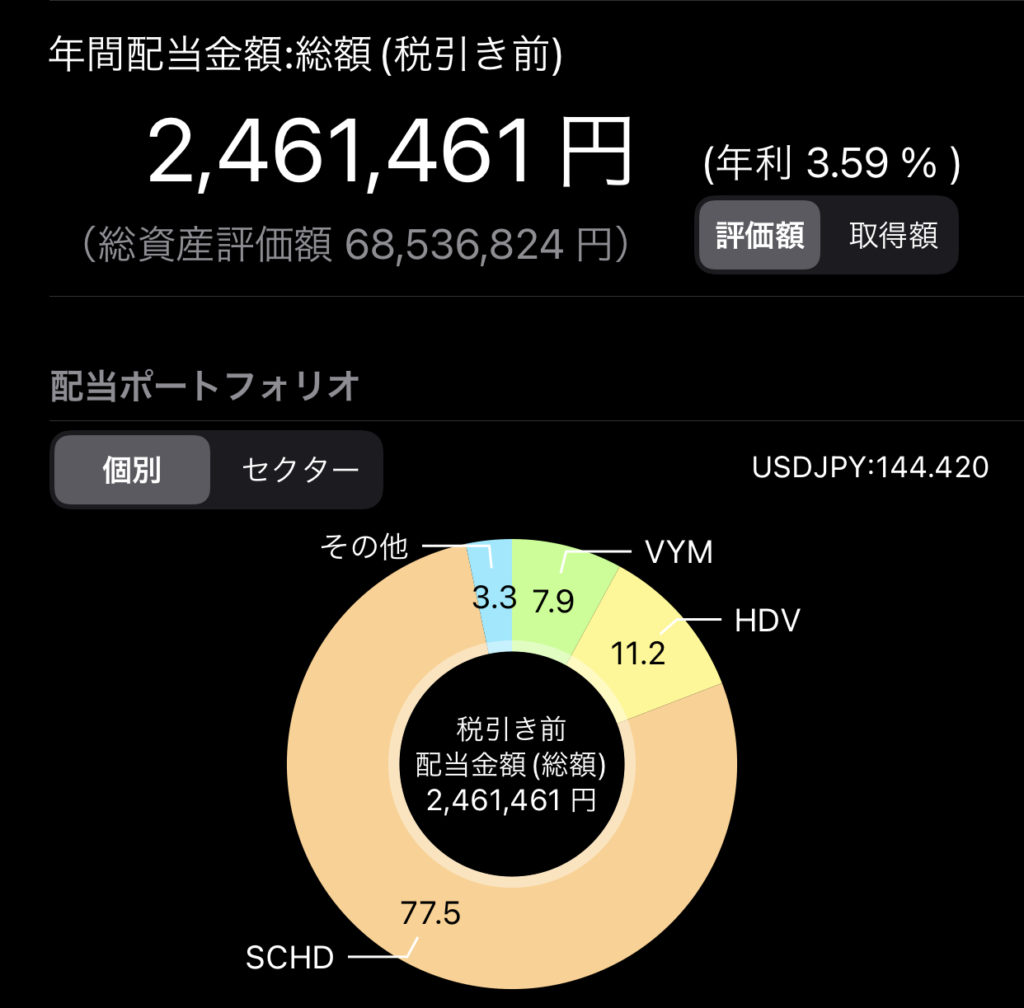

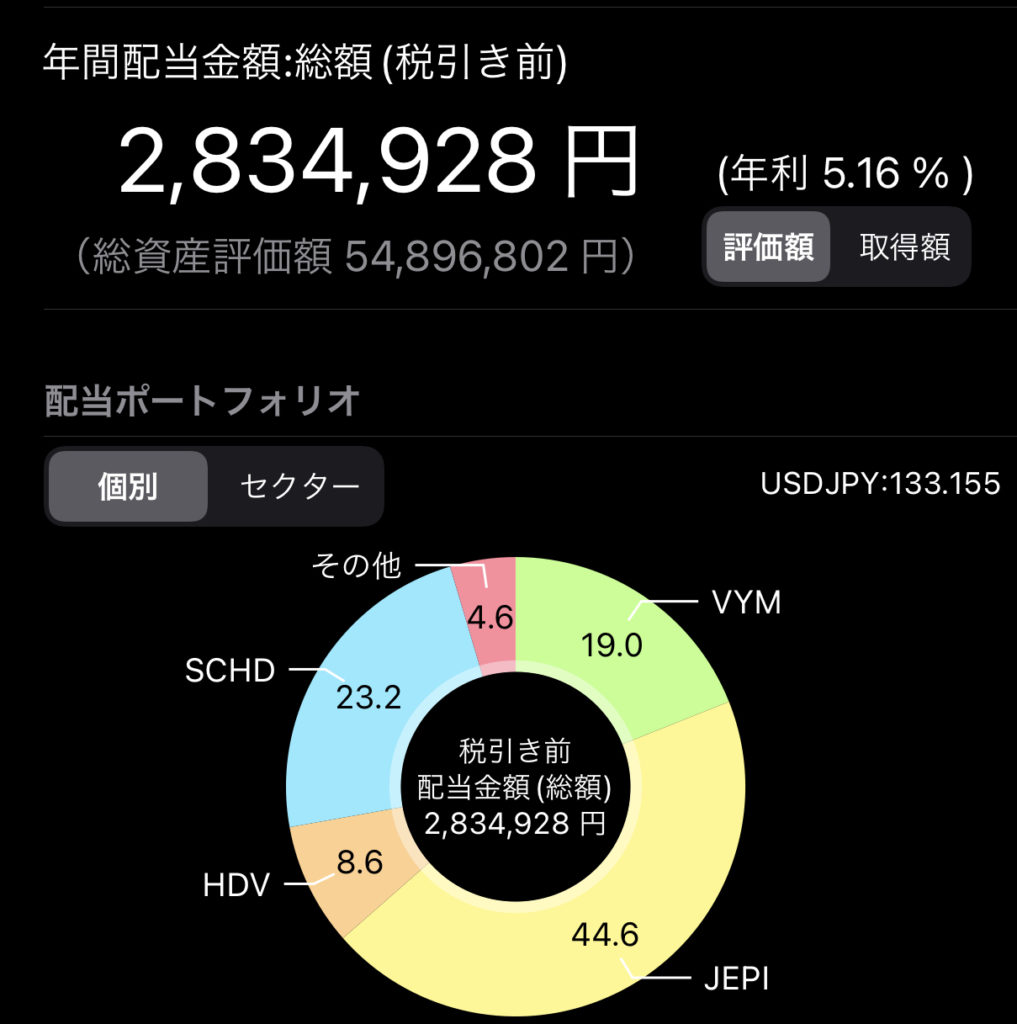

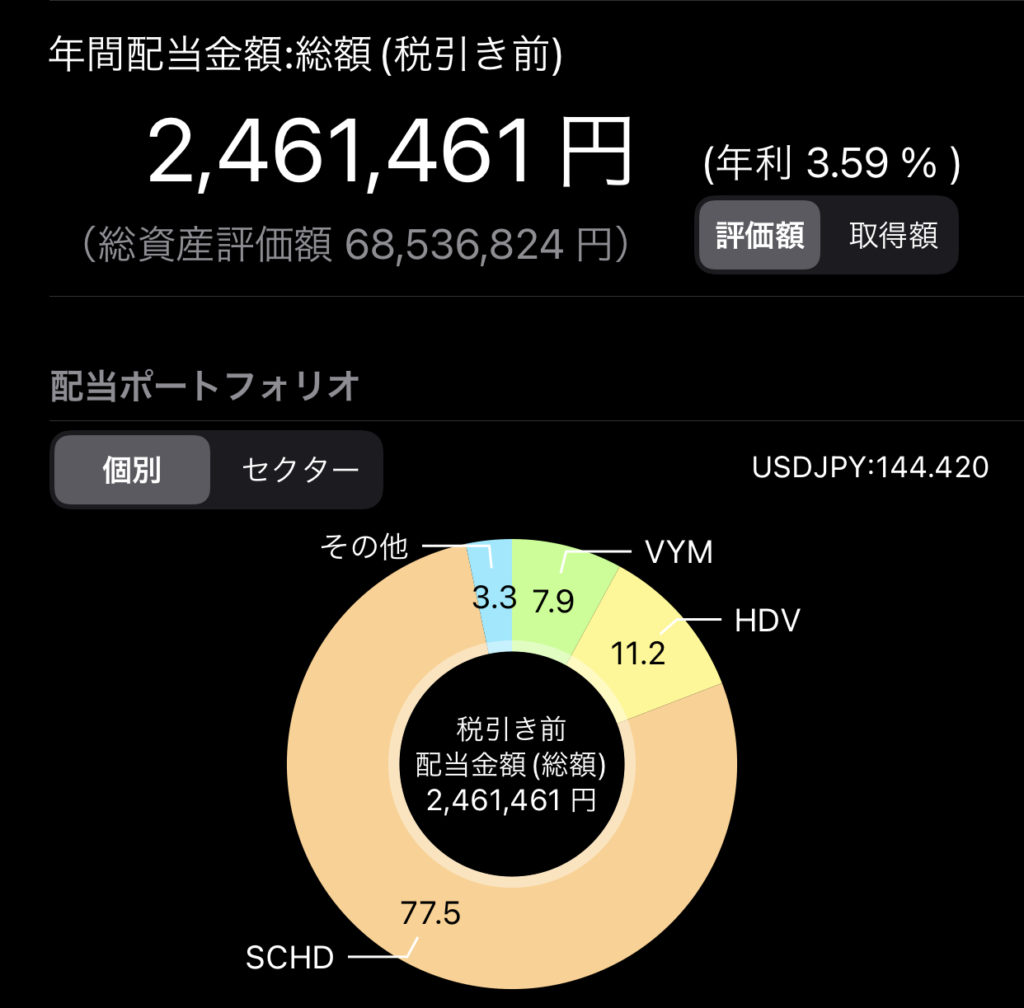

そして、現在の米国高配当株投資による配当金はこちらです。

年間2,461,461円で

配当利回りは3.59%です。

月平均約20万円です。家賃、電気代やインターネット代、交通費など、割と生活費を賄えます。

YouTubeの収益の使い道を自由に選択できるね

前回より配当金減ってない?

実は、ご覧の通り前回より40万円程配当金が減ってしまっています。

米国超高配当ETFであるJEPIを全て売ってしまったからです。

| 銘柄 | 特徴 |

|---|---|

| JEPI | 資金の80%を主にS&P500構成銘柄へ投資、20%を特殊な債券に投資しているETF インカムとキャピタルの両取り! |

配当利回り10%超えで毎月分配の割に、中身が魅力的とか言って推してなかった?

はい、今でも良い商品だとは思います

ただ、最近YouTubeの収益が安定してきたため、資産を増やすことを放棄してまで配当金を増やす必要がないと判断したのでJEPIは売りました。

現在の私の米国高配当株投資について詳しく語ると、私はSCHD、VYM、HDVというETFを持っています。

これらは言うなれば「高配当の美味しいお弁当箱」で、持っているだけで優れた高配当銘柄に分散投資できます。

全体で約63,237,898万円で、

584,273円の利益、

損益率は+0.92%を実現しました。

最近の強気相場を牽引していたのはあくまで一部のテック銘柄のみなので、米国高配当銘柄は弱々でした

NASDAQ100が30%以上暴騰しているなかで、波に乗れませんでした…ただ、この悲観的な状況でこそ買い集めるチャンスだと私は思っております

株価が下落すれば手持ちの資金でより多くの株を購入できますし、企業の業績が上昇し、配当が増えることで企業価値が上昇すれば、長期的には株価も上昇しやすくなります。

放っておいたらどうせいつかは戻ってきます

念の為説明すると、SCHD、VYM、HDVとは、アメリカの高配当株に投資できるETFです。

そして、SCHD、VYM、HDVなどの暗号かのようなアルフファベットの並びは、ただのETFの名前です。

こちらは私が投資している米国高配当株ETFの概要です。

| 略称 | SCHD | VYM | HDV |

|---|---|---|---|

| 名称 | Schwab U.S. Dividend Equity ETF | Vanguard High Dividend Yield Index Fund ETF | iShares Core High Dividend ETF |

| 社名 | Charles Schwab | Vanguard | BlackRock |

| 銘柄数 | 104 | 443 | 81 |

| 経費率 | 0.06% | 0.06% | 0.08% |

| 配当月 | 3/6/9/12 | 3/6/9/12 | 3/6/9/12 |

| 配当利回り | 3.56% | 3.13% | 4.17% |

まず銘柄数を見てください。SCHDが104銘柄、VYM443銘柄、HDVと81銘柄に分散していることが分かります。

自分でこんなにたくさんの銘柄に投資することはできないのでETFって本当に便利ですね!

そして、ETFには経費率と呼ばれる手数料みたいなものを払う必要があります。

まぁしょうがないですよね。銘柄選定、リバランスなど自分ではできないことを代わりにやってくれるわけですから。

ただその経費率が、最も低いもので0.06%、最も高いもので0.08%と非常に低いです。

ということで、かなり安いコストで素晴らしい米国高配当株に投資できるということで、非常にコスパの良い商品です。

そして、配当金が入ってくるのは、4半期に1回の3,6,9,12月です。

配当利回りは株価によりますが、米国高配当ETFはだいたい3~4%くらいです。

ただ、これらの銘柄は増配していくので、長期で保有することで自分の取得単価に対する配当利回りは高めていくことができます

増配の力がどれだけ凄いかはこちらの動画で解説してますので是非ご覧ください!

こちらが各ETFの特徴です。

| 銘柄 | 特徴 |

|---|---|

| SCHD | 少なくとも10年連続で配当金を支払っている一定規模以上の米国株のうち、配当利回りが高めでファンダメンタルズ上位100社を投資対象とするETF 直近10年平均増配率は12%! |

| VYM | 高い配当利回りを誇る米国株約400銘柄を投資対象とするETF 12年連続増配中! |

| HDV | 財務健全性が高い米国高配当株を投資対象とするETF 弱気相場でも安定! |

SCHDはみなさん馴染みがないかもしれませんが、それもそのはずで国内の証券会社ではまだ取り扱いされていないETFだからです。

しかしながら、非常に魅力的な商品なので私は投資しています。

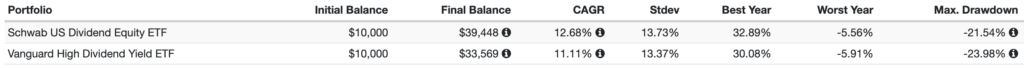

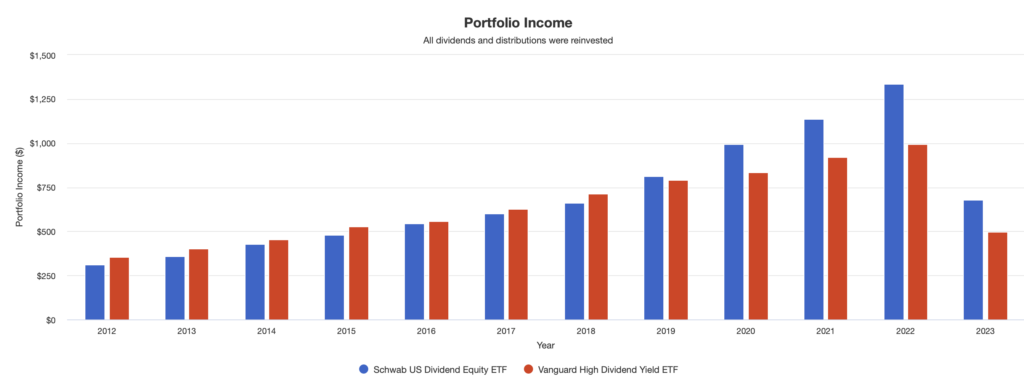

こちらは2012年にSCHDとVYMに1万ドルずつ投資した場合のトータルリターンです。

最終資産額はSCHDの方がVYMよりも大きいかつ、下落率も低い結果になりました。

また、増配率もSCHDの方が高く、VYMの強化版と言っても過言ではありません。

最強米国高配当ETFと呼ばれているVYMを超えるくらいの商品かもしれません!

SCHDは「効率性と安定性を備えた潜水艦」、VYMは「高い分散効果の戦車」、HDVは「財務健全な企業の豪華客船」みたいなもの。

それぞれの特性を活かして、一つ一つを組み合わせて使っています。

ChatGPTがいい感じに例えてくれたものをそのまま使ってるでしょw

SCHD以外はSBI証券や楽天証券などで手に入れることができます。

なぜそんなにETFを買う必要があるのでしょうか?銘柄数の多いVYMだけに投資するのではダメでしょうか?

ダメではありません。ただ、私が長期投資において最も大事にしていることは「いかに投資のことを忘れられるか」なのです。そのためには、なるべく分散してリスクを抑える必要があります。

例えばVYMは約400銘柄に分散できるのでそれで十分安心なのでは?と思うかもしれません。

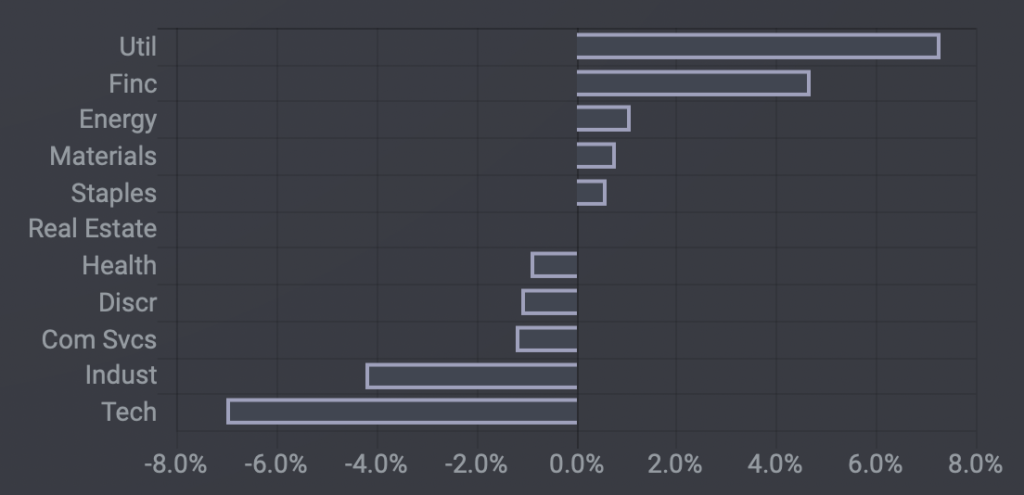

こちらはVYMとSCHDが投資している業界を比較した結果です。

VYMはSCHDと比べて公益事業や金融業界の割合が多い一方で、テクノロジーや資本材の業界が少ないという特徴があることが分かります。

という感じで、各ETFでそれぞれ得意分野が異なります。

つまり、それらのETFを全て保有することでお互いの弱点をカバーし合うことができるのです。

と言いつつ、SCHDだけで良いかなと最近思っていますw

実際に貰った配当金

私は現在、年間2,461,461円の配当金を米国高配当株投資によって頂く予定です。

あくまでこれは予定です。為替によって変動しますし、今後追加投資すればさらに増える可能性もあります。

2023年6月に貰った配当金

そして、こちらが2023年6月に貰った配当金になります。

ちなみにJEPQとはJEPIのNASDAQ100バージョンで、少し買ってみましたがすぐに売りました

¥564,706貰うことができました。

税金ですが、日本の場合、まずアメリカで10%の税金が引かれたのちに、残りの90%に対して日本で20.315%の税金が引かれるので、実質28.3%の税金が引かれることになります。

しかし、タイでは異なります。まずアメリカで15%の税金が引かれます。

タイの方が税金高いの?

その代わり、タイは国外で稼いだお金については、年度内に持ち込まなければ所得税はかかりません。

ということで、米国株からの配当金にかかる税金は実質15%のみということになります

つまり、税引後48万円を受け取ることができました。

他の東南アジアの国の場合、租税条約を結んでいないのでアメリカで30%引かれてしまうことがほとんどです

タイが一番安いです

米国高配当株投資をしている理由

それでは、最後に私が高配当株投資にハマる理由を説明します。

それはシンプルに「今の生活をより豊かにできることを実感しているから」です。

最悪、働かなくても配当金で生活ができるとなれば、人生の選択肢が増えますよね。

好きなときに働き、好きなときに休む。それはまさに、自由の象徴ではないでしょうか?

また、今のYouTube収益プラス配当金を組み合わせることで、より質の高い生活を送れます。

実際に6月の収益は配当金と合わせて150万円程度だったので、外食するにしても割と気にせずお金を使うことができました

ただ、投資の世界では、資産を最も効率的に増やす方法として、インデックス投資というのが一般的な考え方です。

資産を増やすことが第一目的ならば、配当金を出さない(内部で勝手に再投資してくれる)インデックスファンドに投資するのが最も効率的です

たしかに、高配当株ではなく、インデックス投資を選べば、配当金を再投資して、長期的なリターンを追求できます。

ただ、そうすると日々の生活の中でキャッシュフローが増えることはないんです。

インデックス投資は「ケーキを焼くためのオーブン」のようなものですね

じっくりと時間をかけてケーキを焼きますが、オーブンで焼いている間はケーキを食べられないのと一緒ですね。

じゃあ高配当株投資は「日々のお菓子」のようなものね

焼き上がるまで待つ必要はなく、食べたいときに食べることができます。

いつかお菓子がなくなってしまうのでは?

そうならないように私は米国高配当ETFに投資しています。これなら将来的に資産も配当金も増えるので、インデックス投資と高配当株投資の良いところを両取りできます。

ケーキをオーブンでじっくり焼き上げながらケーキを食べたいのよ

毎日少しずつでも手元に資金が増える感覚と資産も増えていく感覚。

そして、これが私の心を満足させます。

結局、投資とは自分自身との戦いのようなもので、自分がどう思い、どう感じるかが最も重要なのです。

そう考えると、インデックス投資は「合理的な戦士」で、高配当株投資は「心理的な支え」になるんじゃないかと思います。

私は、効率、非効率の軸ではなく、「心のゆとり」をどう高めていくかの工夫もまた同じ位大事な要素だと思っています

まとめ

それでは、今日のエピソードのまとめです。

私のお金の王国の全体像はこんな風になっています。

私はYouTubeを始めたころから、こんな感じで運用実績を公開してきています。

その理由としては、このように公開することで、投資初心者の方々の道しるべとなれると思っているからです。

また、昔から動画を見てくださっている方なら分かるかもしれませんが、結構私の投資スタイルはちょいちょいブレたりしています。

インデックス中心となったり、超高配当ETFに手を出したり、はたまた米国高配当ETFに全振りしてみたりと、私のリアルな心情と生活の変化を映し出しているようです。

私もまだFIREして数年しか経ったおらず、いったいどのようなポートフォリオが自分の生きたい人生にマッチしているのか、まだまだ模索中なところがあり、このような結果になっていると思います。

この先、どのようなポートフォリオに収まるのか是非視聴者様にはそれを楽しみにしてもらいたいなと思います。

そして、皆さんと一緒に資産形成を頑張っていきたいと思います。

10年後も持ち続けたい米国高配当株3銘柄を知りたい方はこちらの無料レポートをオススメします!

無料で使える本当におすすめの株情報アプリはこちらです!

投資の勉強に役立つ無料書籍はこちらです!