どうもGenki(@GecchoM)です。

私は先日FIREを達成し、タイに移住した一般男性です。

現在は、配当金とYouTubeの収益で生活をしているサイドFIRE民です。

そして、私はタイのバンコクに2023年3月25日に移住しました。

ということで、兼ねてよりやってみたかったオンラインコミュニティを立ち上げました!

\FIREを目指す仲間を作ろう!/

FIRE・資産運用のモチベーションを上げたい方は是非ご参加ください!

さて、人生100年時代と言われる昨今。

先日、厚生労働省が「全国の100歳以上の高齢者が9万2139人と53年連続で過去最多を更新した」と発表していました。

日本はやはり長寿大国なことがわかるデータですね。

長生きするにあたって、健康でお金の不安がなく100歳まで生きられることは何よりも重要ですね。

SNSをやっていると資産〇千万円!〇億円!と頻繁に見かけるので感覚がバグりますが、実際は多くの人が老後資金に不安を感じているのが事実です。

生命保険文化センターが行った調査によると、自分の老後生活に「不安あり」とした人の割合は82.2%と8割超の人が老後生活に対して不安を抱えているという結果に。

なので今日は「退職後、65歳からいくら貯金があれば不安なく安泰で暮らせるのか?」をシュミレーションしていきます。

- 65歳までにいくら貯金すれば良いのか

- 老後資金の問題を解決する方法

記事の後半ではSNSフォロワー約2,000人に聞いた結果もご紹介しているので、最後までお付き合いください。

詳しくはYouTubeでも解説してますので、こちらもご覧ください!

老後までにいくら貯金すれば良いのか

2019年、金融庁が「老後は2,000万円必要です」と言ったことを発端に、世間では”老後2,000万円問題”として騒がれました。

しかし老後に必要な貯金は結局のところ「人によって異なる」としか言いようがありません。

なぜなら必要な老後資金はいろいろな条件によって変動するからです。

・老後の生活費はいくら必要なのか

・年金はいくらもらえるのか

・何歳まで生きるのか

・変動するインフレ率

月々の生活費が年金で収まる人もいれば、現役時代の生活水準を落とせず収支がマイナスになる人もいるでしょう。

また個人事業主だった人と、会社員で厚生年金を受け取れる人とが受給できる年金には差が生じます。

つまり100人いれば100通りの必要老後資金があるということなのね。

FIREの在り方は人それぞれという考え方と似ていますね。

ただし目安を把握することは可能で、計算式は以下の通り。

つまり普段の生活費を含む年間支出から、年金などの収入を引き老後の年数をかけるだけなので非常にシンプルです。

年金定期便を見れば将来の年金収入を把握することができますよ。

ここで忘れてはいけないのが医療費・介護費・葬式費用の諸費用。

それでは一般的な数値データをもとに①単身世帯②夫婦2人世帯にわけて必要な老後資金をシュミレーションしてみましょう。

✔いずれも65歳~96歳を老後の年数とする

単身世帯のケース

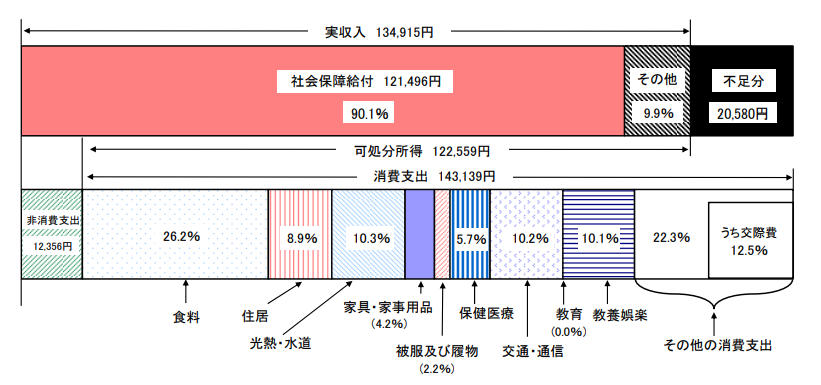

総務省が毎年報告している家庭調査年報によると、65歳以上の単身無職世帯の毎月の平均収入は13万円です。

<総務省「家計調査年報」/2022年>

対して生活費などの消費支出は約16万円なので、毎月不足する金額が3万円=1年で36万円ということになります。

条件設定の通り、老後を65歳から96歳の31年とすると不足する生活費の合計は

36万円×31年=約1,116万円となります。

次に、この金額に医療費・介護費・葬式費用を加えていきましょう。

老後の医療費と介護費の目安は1人あたり500万円と言われているようです。

葬式費用は全国調査によると平均約111万円みたいですね

ちなみに私は葬式をやってくれなくても構わないと思っています

つまり単身の方が65歳時点で用意しておくべき老後資金は

年金収入など個人によって変動する部分はもちろんありますが約1,800万円が目安といえそうです 。

夫婦2人世帯のケース

続いて夫婦2人世帯のシュミレーションをしてみましょう。

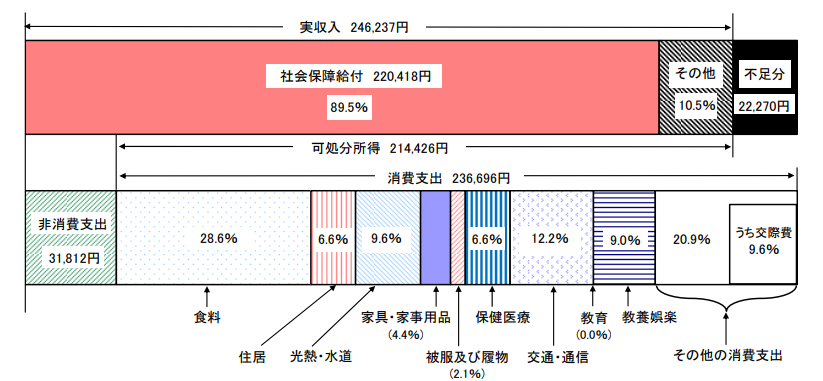

単身世帯と同じデータ資料によると、65歳以上の夫婦のみの無職世帯の月平均収入は1ヶ月に約25万円です。

<総務省「家計調査年報」/2022年>

それに対して1ヶ月の合計支出は平均して27万円というデータになっていますね。

そうすると毎月の不足金額は2万円となり、1年間にして24万円。

単身世帯と同条件で老後を65歳から96歳の31年とすると不足する生活費の合計は24万×31=744万円という計算になります。

ここに医療費なども2人分を加味しないといけないのよね・・・

単身世帯では医療費諸々、1人分でよかったのですが、夫婦2人世帯ということで、ここでは2人分で計算していきましょう。

✔医療費と介護費で500万円×2の=1000万円

✔葬式費用が111万円×2=222万円

全て合計すると744万+ 1000万+222万なので1,966万円

つまり65歳時点で約2,000万円を貯金できているかが?がポイントになるということです。

老後2000万円問題ってあながち間違いではないのかしら?

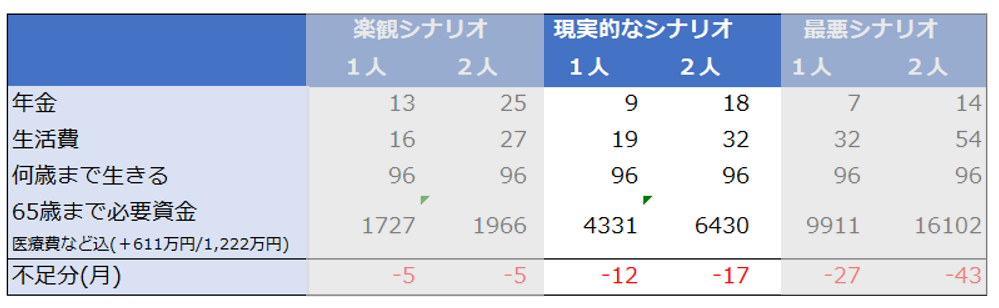

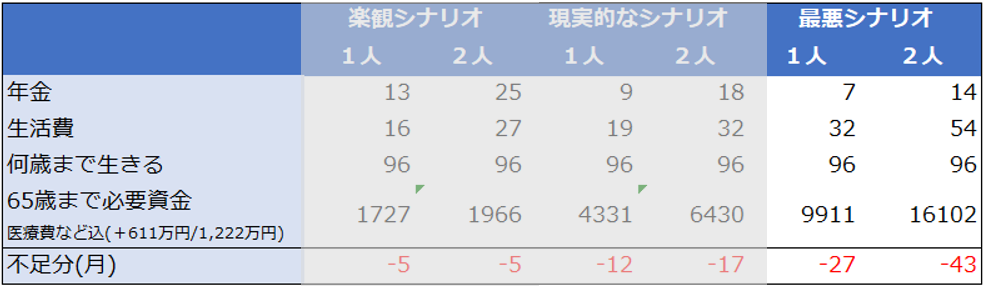

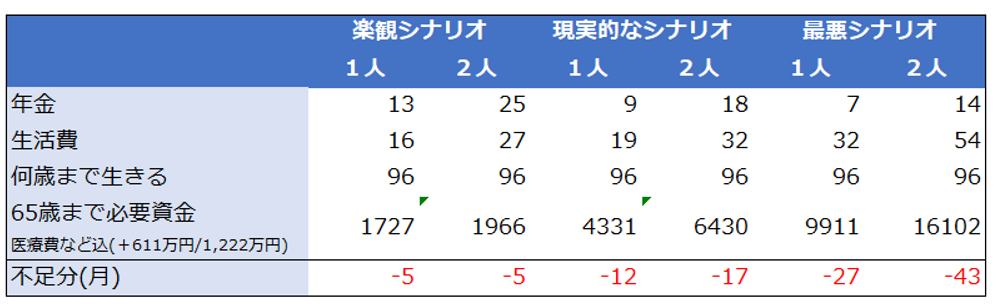

①これはかなり楽観的なシナリオ

上記①②のシュミレーションはあくまでも現段階の平均データをもとにしています。

今後、私たちが老後を迎えるころには、年金が20%ほど減ると言われていますし、

2019年の財政検証によると、マクロ経済スライドによって所得代替率が61.7%、つまり年金生活者が受け取った年金額は、現役世帯の収入の6割程度になるということです。

今後は、この所得代替率が50%を割るそう。

ちなみに所得代替率の計算方式は

年金額は社会保険料・税金を支払う前の額面に対して、現役世代の手取り額は、社会保険料・雇用保険料・税金を支払った後の手取り額で計算します。

実際に2019年の財政検証による所得代替率を算出してみると22万円÷35.7万円=約61.7%となります。

※財政検証の条件付けは「夫が平均収入(賞与含む月額換算42.8万円)で40年間就業し、妻がその期間すべて専業主婦であった夫婦」をモデル世帯としている

2022年では年金受給額の可処分所得が21.4万円なので、次回のデータは60%を割っていそうですね。

さらには世界情勢・経済によるインフレの影響も受けることは十分に考えられるので、あえて上記のシュミレーションは楽観的と言わせていただきました。

つまり少なくとも上で想定した年金の20%減は見積もる必要がありそうですよね。

さらにいうと年金には税金もかかりますね。

②現実的なシナリオ

次に「②現実的なシナリオ」を想定して老後の必要資金をシュミレーションしてみましょう。

こちらのシナリオの条件は以下。

✔年金額が楽観的シナリオから20%減額

✔税金を10%引く

✔生活費がインフレにより20%増額

※小数点は四捨五入

②現実的なシナリオでは年金が₋20%さらに10%の税金が引かれているので、単身で9万円・夫婦2人世帯で18万円になっています。

さらに生活費がインフレにより20%増額しているため月々の不足分が単身で12万円、夫婦2人世帯で17万円という計算です。

65歳から96歳までの31年間を老後としたとき、65歳までの必要資金は単身で4,331万円。

夫婦2人では6,430万円なので楽観的なシナリオがいかに現在の平均値をもとにした「現状維持」のデータなのか?がわかりますよね。

③最悪のシナリオ

次に1番考えたくない最悪なシナリオを想定してシュミレーションしてみます。

最悪のシナリオの条件は以下の通りです。

✔年金額が②現実的なシナリオからさらに20%減額

✔税金を10%引く

✔生活費がさらに増額

最悪のシナリオでは年金額が②現実的なシナリオからさらに20%減額しているため、単身で7万円、夫婦2人で14万円。

少子高齢化により割とありえる数字だと思っています

インフレで生活費が上がる可能性はもちろん、賃貸暮らしの場合の住居費も考慮すると生活費が①楽観的なシナリオの倍になることは考えられます。

ですので単身で32万円、夫婦2人で54万円です。

そうするとそれぞれの不足金額は単身で月々27万円、夫婦2人で43万円ということになります。

この最悪のシナリオで老後31年間を生き抜こうとすると単身では9,911万円、夫婦2人では1億6,102万円必要というかなりハードな状況が待ち受けているのは見ての通り。

上記はこれまで想定した3つのシュミレーションを比較した表です。

あと少しで年金がもらえる世代(50代ぐらい)の方は、今の平均年金年収と平均生活費で考えた①楽観的なシナリオでもいいでしょう。

しかし年金をもらい始めてから20年は生きるとして、全く何も対策しないとその20年間で年金額が減ったり生活費が上昇して生活ができなくなる恐れがあるので注意です。

逆に20代や30代の若い世代は②現実的なシナリオ、もしくは③最悪のシナリオにあてはまる可能性が高いので、ここから先の解決法をぜひ実践してくださいね。

老後資金の問題を解決する5つの方法

それでは暗い話ばかりしていても不安がどんどん募るだけなので、老後資金の問題を解決する再現性の高い方法を5つご紹介しましょう。

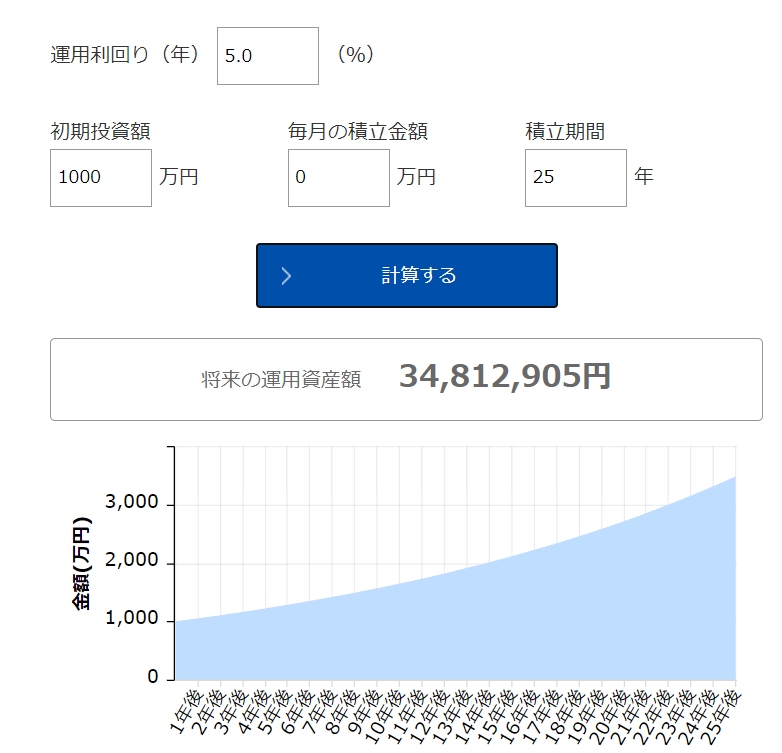

①投資で早めに老後資金を作る

とくに20代~40代頃までの働き盛り世代は年金制度の改悪を見越して、投資を活用しながら早めに資産形成をすることが老後への備えとして大事です。

仮に40歳時点で1,000万円を資産運用したとしましょう。

年利5%で1,000万円を運用すると、65歳時点で約3,480万円貯まる想定です。

毎月積み立てず放っておいてもこれだけ貯まるのは大きいですよね。

①楽観的なシナリオであれば余裕を持って生き延びることができる基準。

僕のような20代は毎月いくら積み立てればいいの?

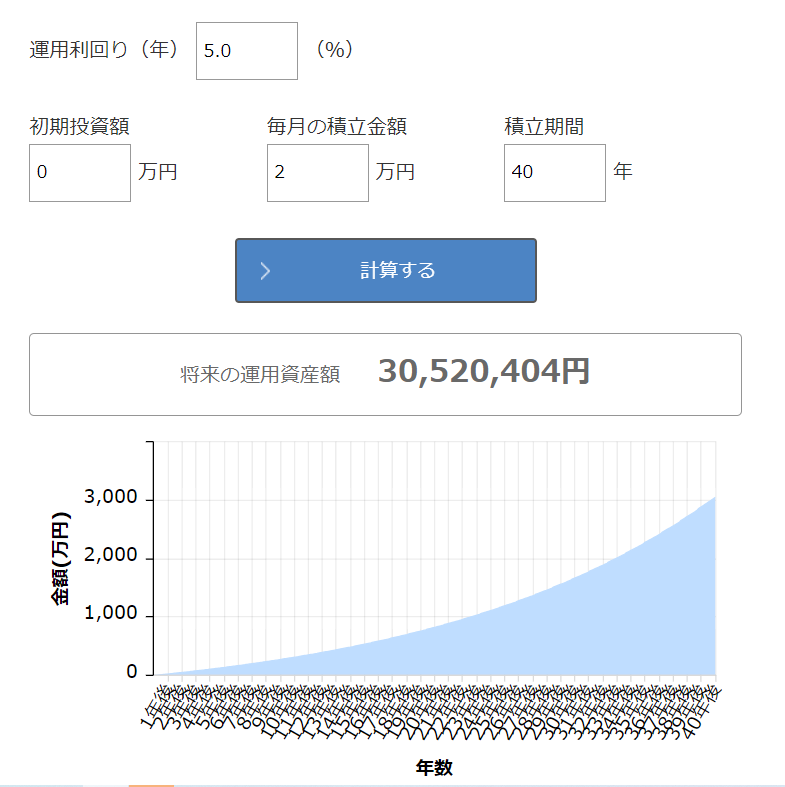

25歳の若者が仮に毎月2万円を65歳までの40年間積み立て続けた場合は、約3,000万円貯まる計算になります。

20代はまだ収入が低いので2万円の積み立ては現実的ですよね!収入に合わせて入金額を上げればいいですし。

①楽観的なシナリオだと老後の必要資金はクリアですが、それでは先ほど言ったリスクを考えると心もとないですよね・・・。

つまり上記のシュミレーションからわかることは、投資は早ければ早いほど有利ということ。

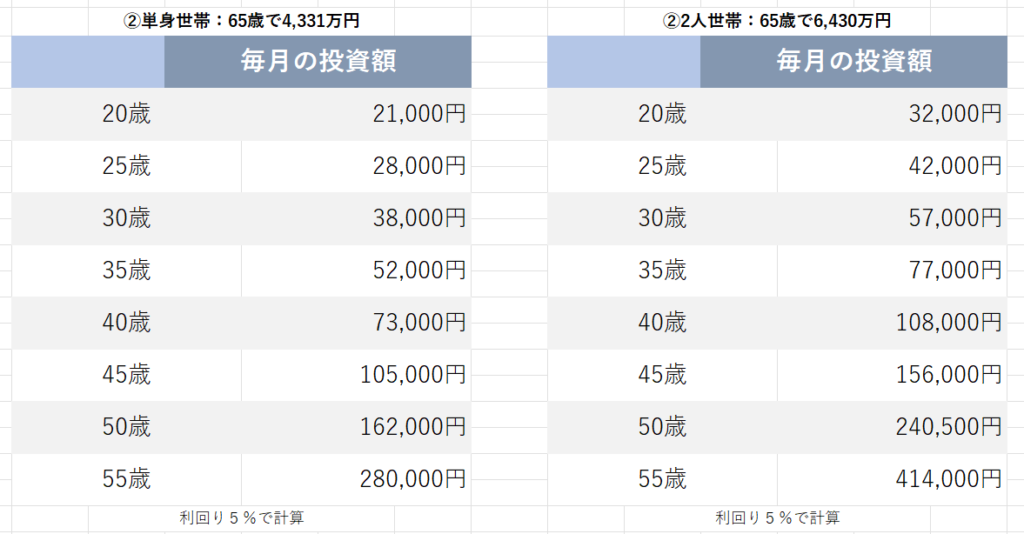

そこで、若者にあてはまる確率の高い②現実的なシナリオを例に以降、年代別の積み立て金を一覧表にしてみました。

老後資金を貯めるための年代別・積み立て金

【②現実的なシナリオ】

※小数点は四捨五入

※参考:アセットマネジメントOne

20歳から投資を始めてコツコツと積み立てるのと、40代、50代から急いで始めるのでは月々の積立金額に大きく差が生じます。

上記の表は年利5%で計算しているため、単身20歳だと月々21,000円、2人世帯では32,000円です。

ちなみにこれを資産運用ではなくコツコツと現金で貯める場合、単身20歳で月々8万円貯めていかなくてはいけないので、いかに複利の効果が抜群か?がわかりますよね。

いかがでしょうか?投資は早く始めるほど月々の負担額が小さく済むことが顕著に表れていると思います。

②運用しながら取り崩す

次に老後資金の不足を解決する策として「運用しながら取り崩す」という手段があります。

この方法をしっかりと取り入れれば、必要な老後資金はより少なくて済むのです。

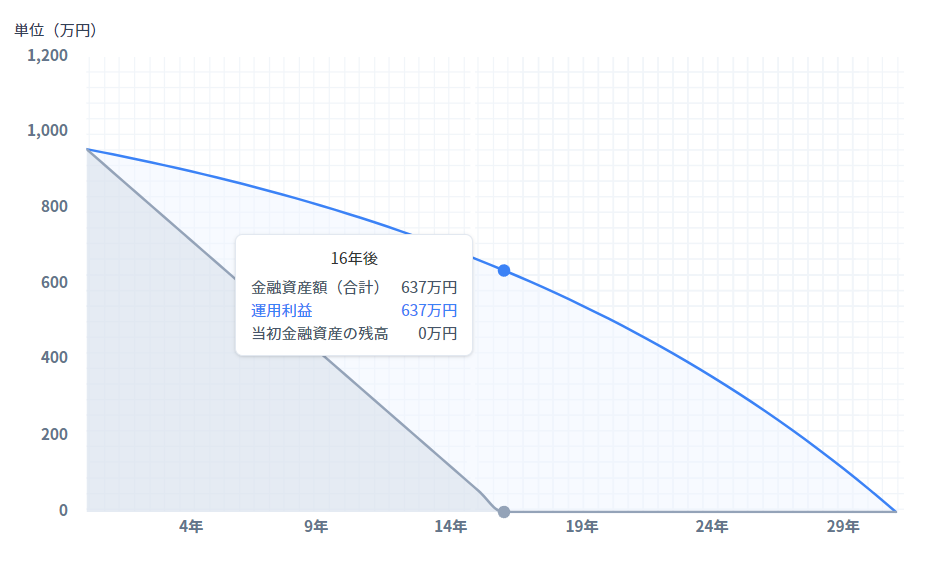

どういうことなの?と思われる方も多いでしょうから下の表をご覧ください。

①②③のシナリオ別に、単身世帯・夫婦2人世帯の月々不足分を31年間(65歳~96歳まで)、取り崩した場合に必要な資金額をまとめてみました。

条件は年利5%で運用しながら取り崩す、とします。

【①楽観的なシナリオの取り崩しシュミレーション】

65歳時点で必要な資金額には医療費や介護費用も含まれています。

単身、夫婦2人世帯ともに960万円が65歳の時点であればこの条件で取り崩しても資産は31年間、枯渇しないということです。

参考サイト:MINKABU

グラフで見るとこのような感じ。

65歳時点である960万円を運用せずにただただ不足分を切り崩すと、16年後にお金はなくなります。

ですが、運用しながら取り崩すだけで「運用利益」が乗ってくるので31年間もつのです。

あくまでも①楽観的なシナリオの場合なので、わたしには当てはまらなさそう・・・。

同じ理屈で②現実的なシナリオ③最悪のシナリオのパターンもみてみましょう。

続いて②現実的なシナリオのシュミレーションです。

【②現実的なシナリオの取り崩しシュミレーション】

単身世帯で12万円、夫婦2人世帯で17万円を取り崩した場合のシミュレーションね。

表のように②現実的なシナリオの場合、月々の不足分を31年間、5%で運用しながら取り崩すと単身世帯で2,300万円、2人世帯で3,250万円が65歳時点であれば大丈夫。

こう見ると若いうちから資産形成を頑張れば貯めれなくはない金額ではないでしょうか?

最後は③最悪のシナリオです。

長生きリスクって言いますから気になります・・・。

【①最悪なシナリオの取り崩しシュミレーション】

資産を運用せずにただ不足分を取り崩すだけだと夫婦2人世帯で1億5千万円以上も必要な中、しっかりと資産形成をすれば65歳時点で8,200万円あれば96歳まで暮らせます。

この資産の取り崩し+年金の二刀流があれば老後不安は少なく収入も確保できるはず。

まさに国民総投資家「貯蓄から投資へ」の時代です。

新NISAなどを活用しながら堅実な資産形成をおこないましょう。

③iDecoを活用しよう

iDecoとは老後資金専用の制度で、①企業型DC②個人型DCの2パターンあります。

簡単に言うと”個人で作る年金”のこと。

年金は3階建になっており、①個人年金②厚生年金そして③階部分がiDecoです。

iDecoは個人で作る年金なので、積み立てていない人は当たり前ですがもらえません。

iDecoがすごいのは節税しながら老後資金が作れるところ。

大きくわけて3つの節税効果があります。

税金は年収の課税所得に対し発生するもの。

しかしiDecoは税金を計算する前の”年収”から拠出するので、iDeco分を引いた年収に税金が課され、結果として節税対策になるのです。

目安として1年間で276,000円の拠出ができます

通常、株を購入してでた運用益には20%課税されるのですが、iDecoでは非課税になるのもメリット。

たしかに20%の課税がないのはでかいわね

65歳以降、iDecoを解約する際に主に2種類の受け取り方があります。

①一括で受け取り(一時金)

②分割で受け取り(年金)

どちらも課税されますが、退職所得控除などの優遇制度があるためお得。

※現時点では一括で受け取った方が節税効果があるようです

以上3つのメリットがあることを前提にシュミレーションをしてみましょう。

【前提条件】

・25歳~開始とし65歳時点(40年間)を想定

・企業年金なし

・年収350万円

・月々の掛け金23,000円

・年の平均利回り3パーセント

参考:楽天証券

25歳~65歳までの40年間運用した場合、元金と運用益を合わせると約2,130万円になります。

40年間に節税できる金額は以下。

年間の利回りは変動するリスクがあるので、あくまでも目安だと思っていてください。

ご自身の節税金額を知りたいという場合はシュミレーションサイトをおすすめします。

iDecoは途中解約できないため、サラリーマンと相性が抜群。

唯一のデメリットは資金拘束が強いこと

60歳にならないと引き出せないので緊急資金は別途で用意し、あくまでも老後資金としてコツコツ積み立てる利用方法をするといいでしょう。

④なるべく長く働く

④つめの老後資金不足を解決する策は「できる限り長く働くこと」

そうすると必要な老後資金は少なくてすみます。

65歳以降も無理のない範囲で仕事を続け、75歳までに月額約10万円の収入を得ると仮定しましょう。

令和3年度厚生年金保険国民年金事業の概況によると、厚生年金国民年金の受給額は1人当たり平均約14.4万円なので、年金と労働収入を合わせた1ヶ月の収入は24.5万円程度。

前述の通り、単身世帯の高齢者の平均支出は16万円ですので、無理のない範囲で働くことで月に8.5万円の余裕が生まれます。

無理のない範囲で収入を得られればいいので、ハードに働く必要がなくなる分、心理的な負担やストレスが減ることでしょう。

長く働くことに対してマイナスイメージを持つ必要はありません。

むしろ、高齢期の人生を充実させる素晴らしい選択肢と言えるでしょう。

⑤年金以下の生活水準にする

最後の5つ目のアプローチは、「年金以下の生活水準にする」ことです。

こうすれば必要な老後資金は介護費・医療費・葬式費用ぐらいになるので用意すべきお金は減りますよね。

孫にちょっとしたお小遣いあげたい方は、④でお伝えしたように無理のない範囲で収入を増やしたり、投資益から賄うこともできます。

長く働きつつその間の年金を繰り下げればOK

公的年金は基本的に65歳から受け取る仕組みになっていますが、受給開始時期を1ヶ月遅らせるごとに受給額が 0.7%増えていきます。

1年遅らせれば 8.4%の増額になりますよね

仮に支給開始を65歳から70歳に遅らせれば

できる限り長く働いて年金の受給額を増やし、引退後は年金の範囲内で暮らすという作戦も検討できるの、柔軟に考えることができるのもいいですね。

私の老後プラン

いろいろとシュミレーションをし、老後の資金はいくら必要なのか?を深堀りしました。

ここで「実際にGenkiさんはどんなプランを立てているの?」と思われている方に、私の老後プランをご紹介します。

✔年金は0として想定

✔生活費は最悪なシナリオを想定

✔資産収入として年間1,000万円ほど見込み

まずは年金事情です。

私は現在タイに移住をしているため、非居住者として年金は払っていません。

国や政府に頼らずとも自身で今から準備をして老後に備えることが前提にあります。

また生活費に関してはこれまでご紹介した①②③のシナリオのうち③最悪なシナリオを想定しています。

今後30年、40年…と世界情勢は変わるでしょうし、何より最悪な状態を想定して今から準備をしておけば、いつ何が起きても家族を守れるはず。

あらゆるリスクを考慮して今から備えるにこしたことはないです。

そして老後の収入ですが、年金を考えていないぶん資産収入として年間1,000万円くらいを見込んでいます。

何より国にこだわらない生活を送りたいですし、なるべくその時その時で快適に暮らせる場所を見つけて暮らしていきたいんですよ。

いつまでも旅行に行ったり、美味しいものを食べたり、楽しい体験をしていきたいからFIREという道を志しました。

そのためには65歳までに資金を作っておく必要があると思っています。

ならば株価が暴落した場合はどうするのか?

65歳あたりになったら債券などの守りのポートフォリオをを組みたいと思っています。

そのときの状況に合わせてアセットアロケーションを柔軟に見直しつつ、投資以外の別の収入源を作っておくことで本当の意味で老後のリスクヘッジになるのではないでしょうか。

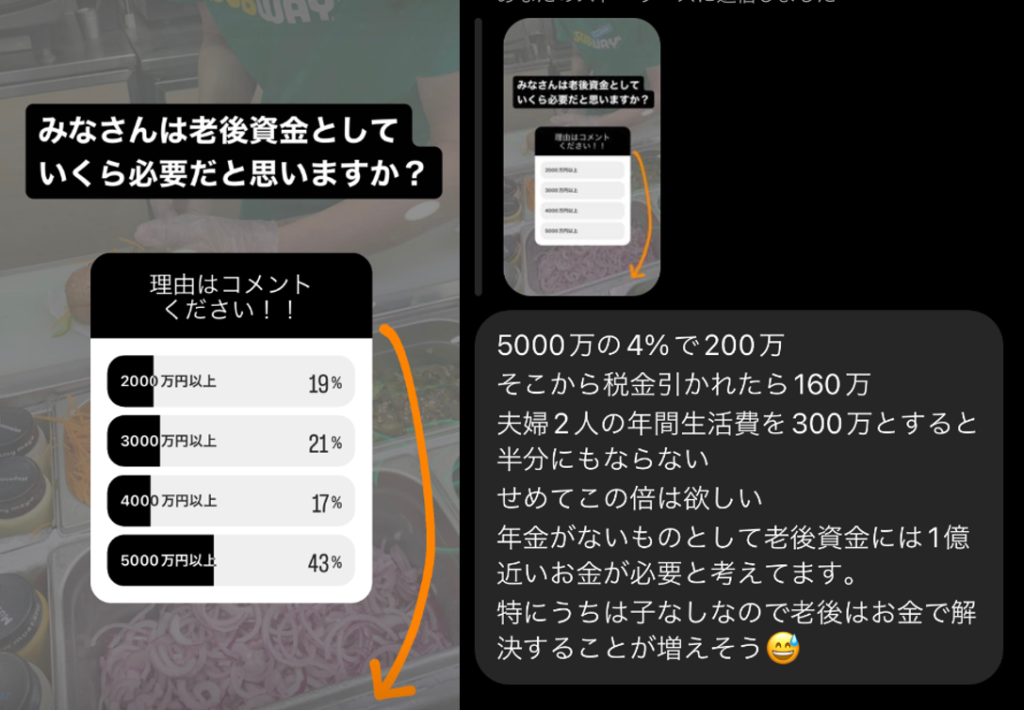

最後に|SNSで聞いた老後に必要な資金額

最後にSNSフォロワー約2,000人に聞いた「老後に必要な資産額」をシェアします。

まずはX(旧Twitter)にてアンケートを実施。

1,300以上の回答が集まったなか、1番割合をしめたのが5,000万円以上(65%)でした。

✔長生きリスクを考えた

✔いくらお金があっても使い方次第でなくなるためマネーリテラシーが重要

✔普通の生活ができる配当金の原資として5,000万円以上だと思った

✔物価高・エネルギー高騰が長期戦になりそうなため

✔夫婦で新NISA枠を優良高配当枠で埋めて、年金有れば普通に生活はできる(3,000万円と答えた方)

✔2000万円あれば利回り4%の投資をして年間80万円もらえるので、年金と合計すればそれなりに生活はできるのと思った

続いてInstagramでも聞いてみました。

Instagramのアンケート結果は467票。

やはり5,000万円以上が最も多い43%となり、コメントもくださっています。

✔4%ルールで切り崩すと月々10万円、年金ありきの試算ですが配当を含めると私たちの生活コストには十分(3,000万円と回答した方)

✔5,000万円の4%で2,000万円、税引き後160万円として夫婦2人の生活費が300万円なのでこの倍はほしい・・・。年金をないものとすれば1億円ぐらいは必要だと考えています。

いかがでしたでしょうか?

結構みなさん③最悪のシナリオで、多めに見積もって想定していことがわかり新たな発見となりました。

結局は老後資金にいくらあろうと、マネーリテラシーの高さが重要だ!という意見も多かったです。

使い方・貯め方・もっと言えば出口戦略を賢く考えて実践する力こそが人生100年時代を制すると思っています。

ぜひ今日の記事(動画)がみなさんの資産形成に役立つと幸いです。