どうもGenki(@GecchoM)です。

私は先日ついにFIREを達成し、現在は海外移住に向けて準備中の一般男性です。

今回は米国株相場で何が起こっているのか?今後の米国株どうなっていくのか?について紹介するとともに、

私が保有している3,400万円分の米国高配当ETFの運用レポートを共有していきたいと思います。

先日の記事にて、2年2ヶ月運用してきた米国株1億円分を売却する旨を報告させていただきました。

詳しくはこちらをご覧ください。

そして、米国株インデックスは徐々に売却してきていますが、高配当ETFは依然全て継続して保有中です。

高配当ETFについては、この円安の中で、米ドルをもたらしてくれるため、貰えるだけ貰っておこうという考えています。

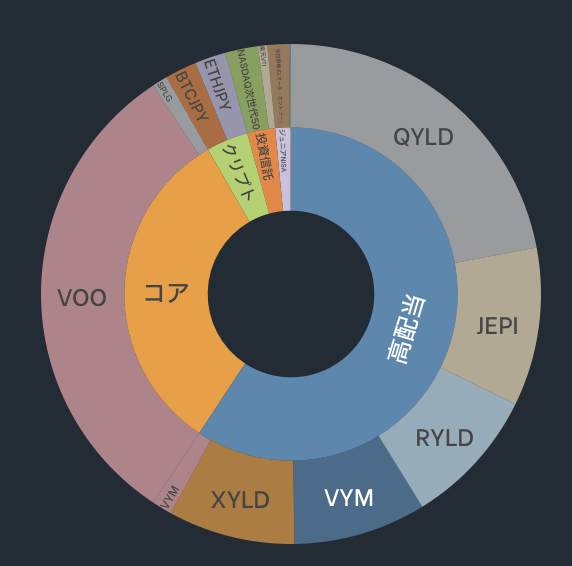

現状のポートフォリオ

現状のポートフォリオ

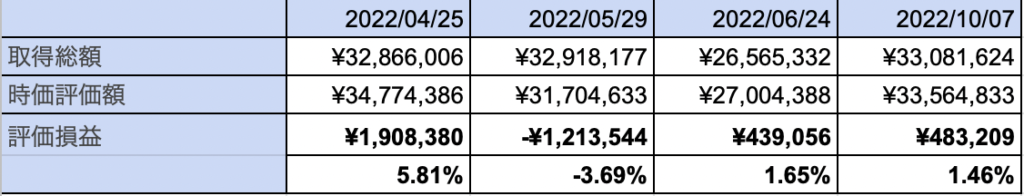

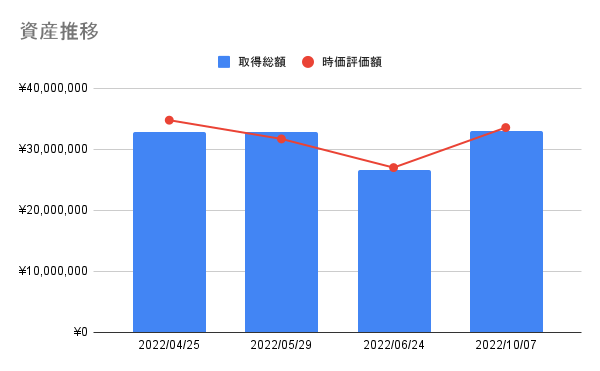

現在のポートフォリオはこのようになっております。

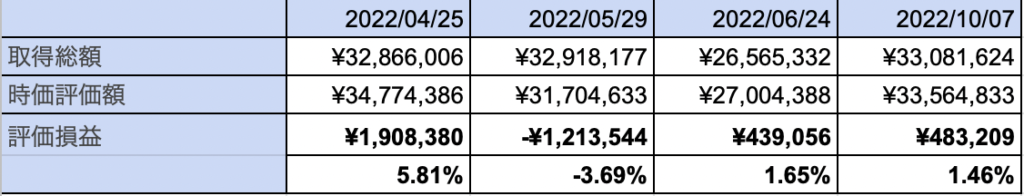

2022.9.2時点では、合計で約1億3,000万円投資しておりましたが、現在は5,800万円にまで減少しました。

なぜかというと、VOOを徐々に売却しているからです。

| 銘柄 | タグ | 割合 |

|---|---|---|

| VOO | コア | 31% |

| SPLG | コア | 1% |

| QYLD | 高配当 | 22% |

| JEPI | 高配当 | 10% |

| RYLD | 高配当 | 9% |

| VYM | 高配当 | 10% |

| XYLD | 高配当 | 8% |

| BTC/ETH | クリプト | 4% |

| 投資信託 | 4% |

その結果、VOOは先日まで50%以上あった割合が31%にまで減少しました。

しかし、新たに海外証券口座で少しずつではありますが、SPLGというETFを通してS &P500を買い始めました。

そして、米国高配当ETFについては、まだ手付かずで、全体の59%を占めており、VYM以外は利回り10%を超える超高配当ETFとなります。

予定年間配当額

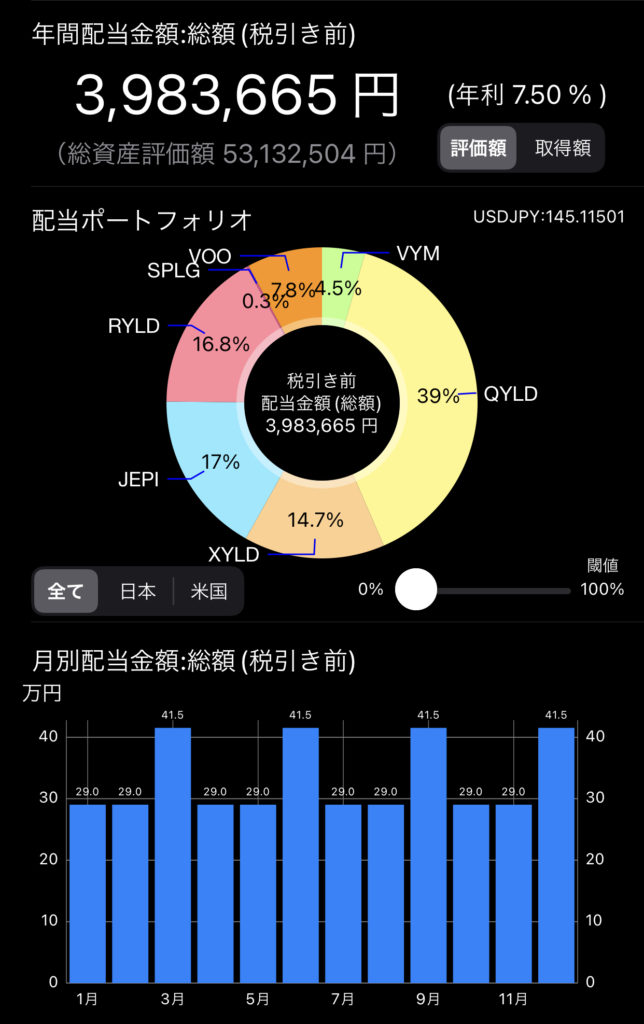

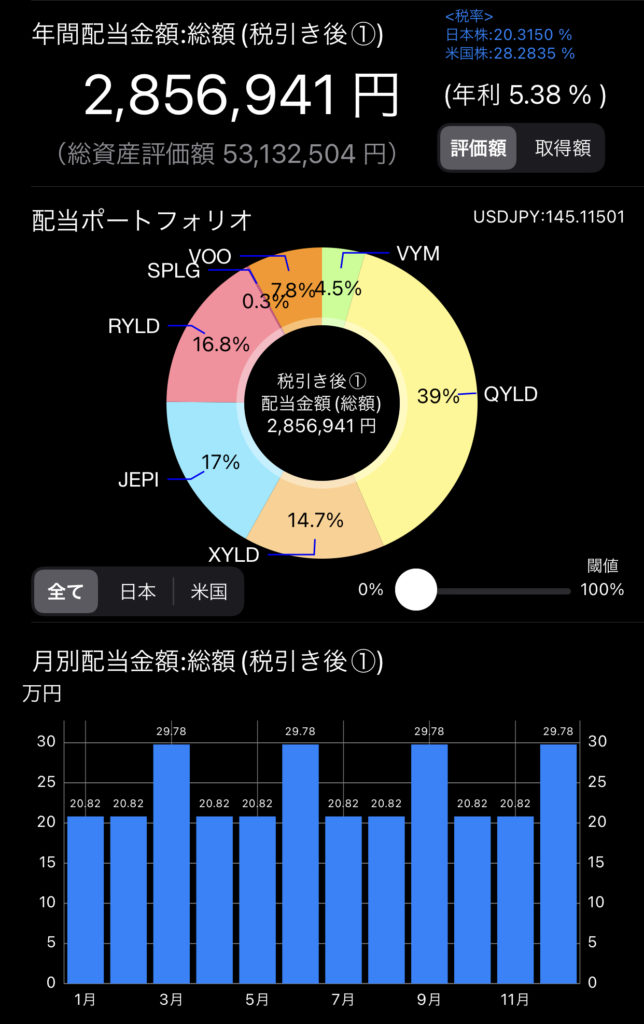

現在のポートフォリオによる税引前と税引後の年間配当金額はこちらになります。

税引前3,983,665円で年利7.5%、税引後2,856,941円で年利5.38%となっております。

やはりQYLDを筆頭としたカバードコールETFの利回りの高さが威力を発揮しています。

手取り290万というと、サラリーマンでいうところの年収360万程度なので、そのくらいの額が寝てても懐に入ってくるというのはありがたい限りです。

税引後でも毎月約20万円、多い時で30万円貰えることになるので、YouTube収益などを組み合わせることで問題なく生活できるシステムとなっております。

米国相場振り返り

主要指数

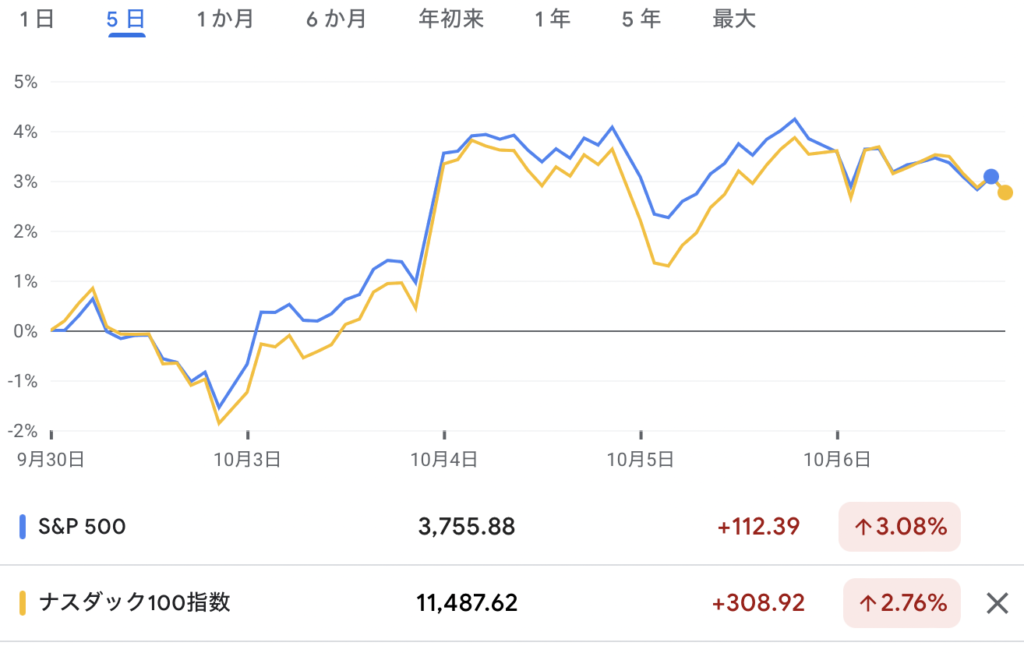

10月3、4日の相場はS&P500の97%が上昇した世にも珍しいケースだったようで、さらに+2%以上の上昇が連日続いたのも2020年3月以来だったようです。

米国株が今週連騰した理由

月、火曜と米国株は大きく上昇したわけなんですが、その背景にあるのは月曜に発表されたISM製造業景況感指数などの数値が市場予想を下回ったことがあります。

これがなぜ上昇に繋がったのかと言いますと、これまでFRBの金融引き締め行われてきた結果、景気が悪化し、今後タカ派姿勢がある程度和らぐという見方につながり、市場がポジティブに反応したんですよね。

具体的には、9月の米製造業景況感指数は50.9と前月から1.9ポイント低下しました。

2カ月ぶりの低下となり、経済活動の拡大・縮小の境目である50に迫ってきたということです。

.jpg)

もう一つポイントとなったのは、雇用指数です。48.7と5.5ポイント低下しました。

機械や食品関連では引き続き人手不足感が強いものの、印刷業や紙製品、木材製品などの業界では余り出したところもあるということです。

中には、新規採用を取りやめ、引退や自発的辞職を通じて人員数を減らす企業が増えているそうです。

これまで労働の需給バランスが取れないことが原因で、賃金インフレが起きてきたのですが、ここにきて雇用者が少し余り出してきたということは、今後FRBの政策が軟化してくるのではないか?という期待感からマーケットは上昇しました。

実際に米労働省が4日発表した8月の雇用動態調査(JOLTS)を見ると、求人件数が市場予想を大幅に下回りました。

具体的には、8月の求人件数は1005万件と市場予想(1110万件)を大きく下回りました。

前月比の落ち込み幅は110万件以上で、新型コロナウイルス禍で経済活動が停滞した2020年4月以来の大きさだったんです。

実際に大手会計事務所のKPMGがまとめた「最高経営責任者(CEO)・アウトルック2022」によると、世界の1325人のCEOの46%が、向こう6カ月間で人員削減を検討しており、米国のCEOに絞ると、50%以上が検討しているらしいです。

4日はアマゾン・ドット・コムが主力のネット通販部門で採用計画を一時停止、メタプラットフォームズがフェイスブック部門で数週間以内に従業員の15%を削減を予定しているそうです。

歴史的に見てもかなりの求人数の減少ということになります。

まさにこれも、今後FRBがハト派になってくれるのではないかという期待感が高まる原因になり、株価が上昇に繋がったわけです。

米国株が年末にかけて上昇していくかもしれない理由

基本的には、最近のマーケットは利下げへの期待値で上下する傾向があります。

つまり、今回の上昇をただのベアマーケットラリーで終わらせないためには、この期待値を常に高く保たなければなりません。

6月にも似たような状況ありましたよね。6月の半ばから8月の半ばにかけてS&P500は上昇し続けました。

原因は、市場が勝手にFRBの利下げ転換を期待したことが株価反発の背景であったことです。

ただ、7月下旬あたりからFRBメンバーがインフレを絶対に抑制するんだというようなタカ派的な発言を繰り返したことにより、来年への利上げ期待が高まり、株価も下落したというわけです。

今回の上昇も同様で、市場の思惑が先走っているに過ぎないということで、今後の株価についてもFRBメンバーの発言や動向がキーとなります。

別の観点で予想すると、

1953年以降、+2%上昇が2日連続で続いたケースはこれまで31回しかありません。

ちなみに直近は、2020年3月16日に起きました。

この31回の例を見ると、平均で連騰後から

1週間後👉+0.61%

1ヶ月後👉+0.24% (S&P500の1ヶ月平均パフォーマンスより下)

3ヶ月後👉平均上昇率は低いものの、+ではある

1年後👉+14.6% (80%の確率で上昇)

半年から1年後は、全ての期間において平均より遙かに上でした。

つまり、連騰後2022年10月4日のS&P500が3791pでしたので、2023年10月4日には、その+14.6%の4344pとなります。

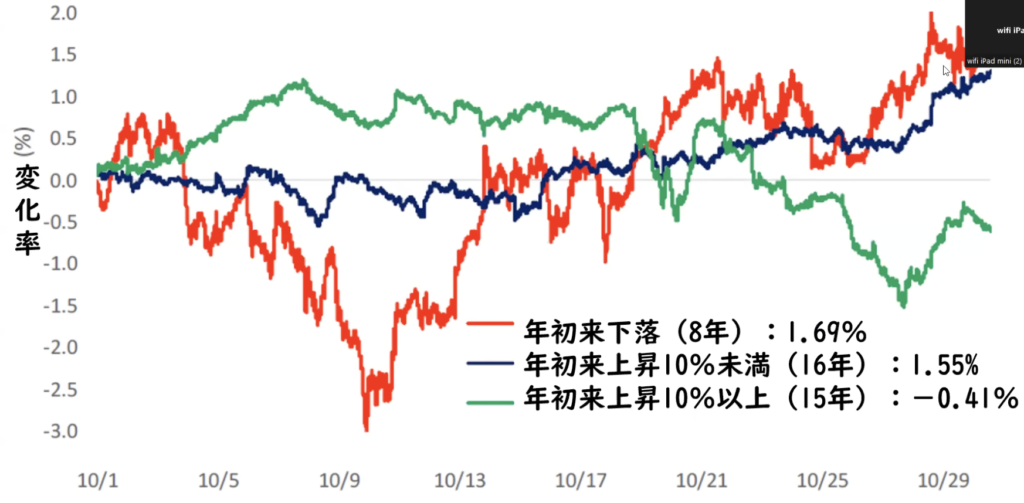

さらに、1983~2020年におけるS&P500の10月中のパフォーマンスを見ると、年初来から下落した年が8回あり、その年は平均で+1.69%となっています。

逆に年初来上昇が10%未満だった年の平均は+1.55%、年初来上昇10%以上の場合はなんと-0.41%とマイナスで終わってます。

つまり、今年は皆の知る通り、年初来でマイナスとなっているため、過去のデータから見ると、さすがにプラスとまではいかないかもしれませんが、年末に向けてジリジリと上げていく展開になる可能性もあるということになります。

運用レポート公開

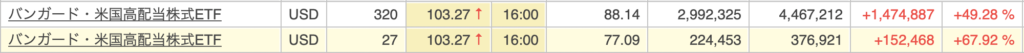

前回 2022.06.24

ちなみにこちらが前回3ヶ月前時点での高配当ETFの運用レポートとなります。

6月後半というと、ベアマーケットラリーの影響でQYLD以外は含み益状態となっておりました。

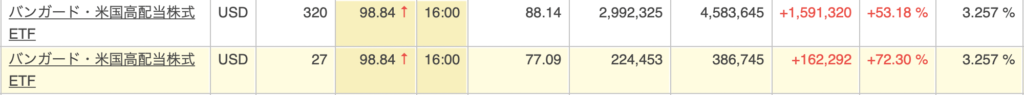

今回 2022.10.6

そして、今回はこちらとなります。

前回よりも損益率がマイナスに広がっていますが、円安のおかげで下落率は限定的になっております。

そして、VYMに至っては購入時期が早いということもあり、むしろ含み益が増えております。

やはりVYMに対する絶対的安心感をこの2年で感じているので、新しい証券会社の方でも積立することにしました。

現在の利回りも3.2%と非常に高い水準まできているため、この機会を逃したくありません。

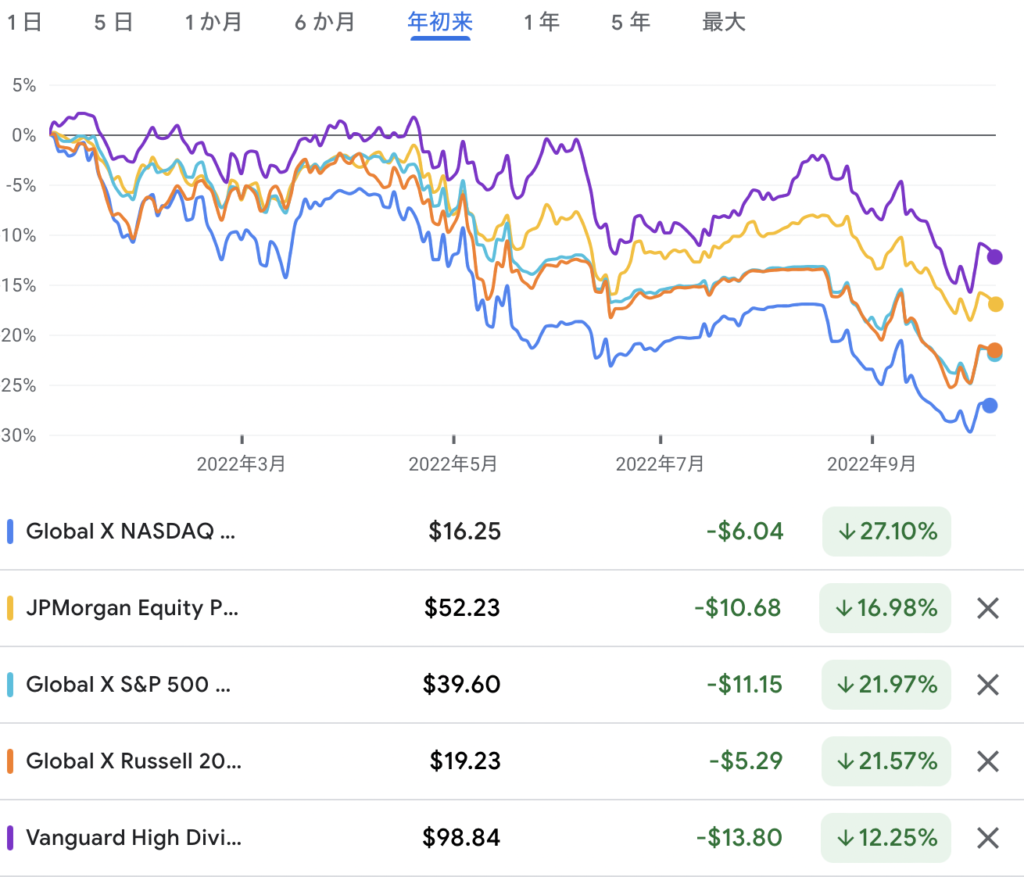

こちらが年初来の保有銘柄のパフォーマンスになりますが、非常に高い下落率となっております。

なぜなら、カバードコール系のETFは、仕組み上、上昇は限定的のくせして下落においてはもろに食らうことになるためです。

ただ、この中でもJEPIとVYMは比較的に下落率が限定的となっています。

流石ですね。

ということで、新しい証券会社ではJEPIとVYMを高配当ETFの主力として育てていきたいと考えています。

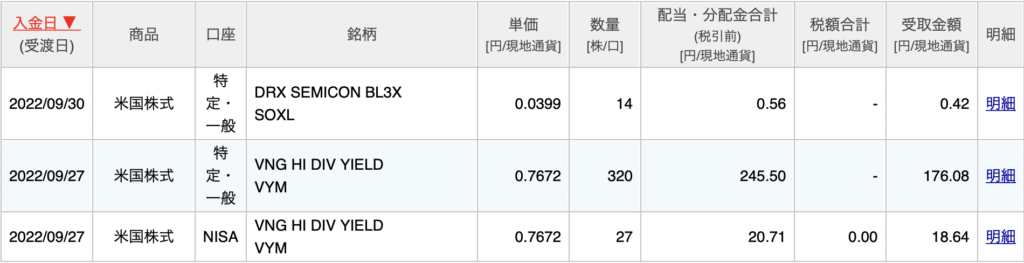

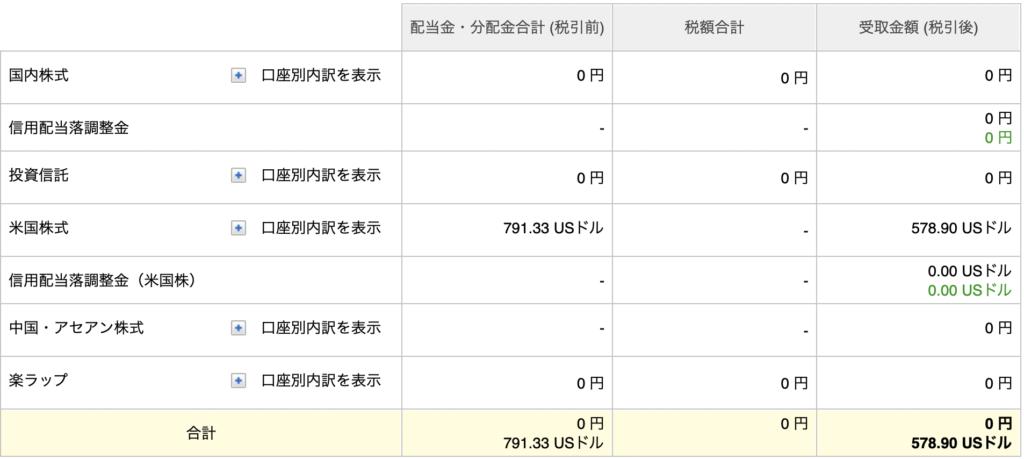

受取配当実績公開【9月】

| 税引前 | 税引後 | |

|---|---|---|

| Genki | ¥542,147 | ¥388,824 |

| Noriko | ¥38,576 | ¥28,227 |

| 合計 | ¥580,723 | ¥417,051 |

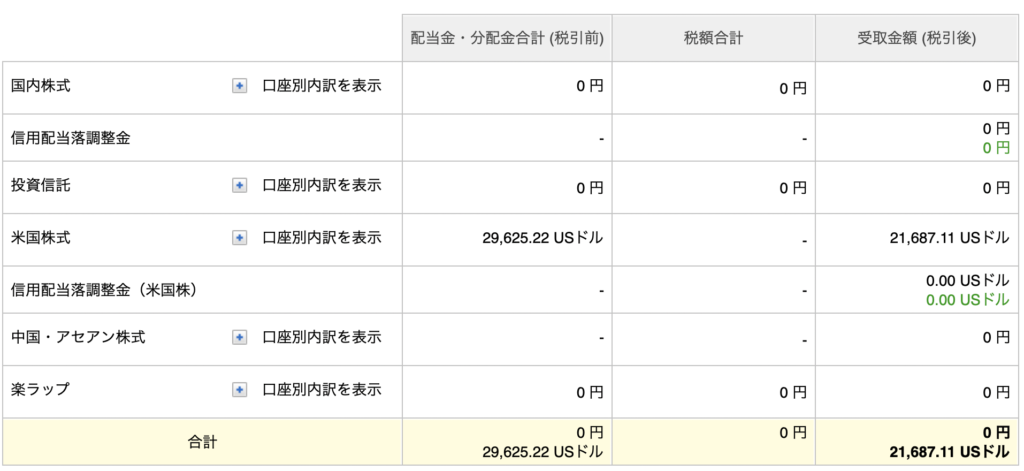

受取配当実績公開【今年】

| 税引前 | 税引後 | |

|---|---|---|

| Genki | ¥4,296,084 | ¥3,144,951 |

| Noriko | ¥114,755 | ¥83,960 |

| 合計 | ¥4,410,839 | ¥3,228,911 |

もしよかったら、応援クリックよろしくお願いします。

おすすめの投資勉強方法【無料】

【無料書籍】 「はじめての資産運用」~長期投資・高配当株投資のノウハウを網羅~

現在、株式評論家の「Bコミ」こと坂本慎太郎氏が執筆された「はじめての資産運用」という書籍が無料で配布中ですので、この機会に是非手に入れてみてください。

資産運用の考え方や具体的な投資方法など長期投資をするうえで必要なノウハウが詰まっております。

本も厚すぎず非常に読みやすいボリュームです。

特に5章の「タイプ別ポートフォリオをBコミがアドバイスします」は、6つのタイプに分けてそれぞれの人に対してどういった資産運用をしていけば良いか具体的にアドバイスをしており、非常に参考になります。

PDFは即日入手可能で、書籍版は申込してから数週間後に届きます。

勧誘メールも届くようになりますが、簡単に配信解除可能ですのでご安心ください。

通常1,500円で売られている書籍を無料で入手できるチャンスですので是非ご利用してみてください!

「デイトレ革命」~株式投資の基礎知識を網羅~

株式評論家の「Bコミ」こと坂本慎太郎氏の新書籍「デイトレ革命」が無料で配布中ですので、この機会に是非手に入れてみてください。

私は長期投資家なのでデイトレには興味なかったのですが、中身を見てみると板の読み方、注文の種類、銘柄の選び方など株式投資の基礎知識を学習することができるので、非常に参考になりました。

PDFは即日入手可能で、書籍版は申込してから数週間後に届きます。

勧誘メールも届くようになりますが、簡単に配信解除可能ですのでご安心ください。

読み終わった方は、キャンペーン終了後にメルカリ等で売却することも可能ですので、是非この機会をご利用してみてください!

おすすめ投資勉強方法2【無料】

私がメインで6,000万ほど投資しているS&P500のインデックスファンドなんですが、実は大きな欠点があるらしいんです。

元ファンドマネージャーで金融ジャーナリストのジョンマークマンという方が、S&P500への投資を完全否定しているわけではないのですが、資産を効率的に増やしていくことが目的であるならば、必ずしもインデックスファンドへの投資が正解ではないと言っているのです。

今なら彼がS&P500の欠点とは何か、なぜおすすめできないのか、ではどこに投資すれば良いのかを語った動画が無料で視聴できます!

私もその動画を2倍速で拝見しました。

見た上で、私はS&P500への投資を継続するつもりですが、いち意見として参考になりました。

こちらのボタンをクリック後に開いたページでメールアドレスを登録後、簡単に視聴できます!

登録後に1本メールが届きますが、メールの下にある配信停止ボタンから簡単に配信停止することができるので、ご気軽に登録ください!

【自己資金ゼロで資産運用】5,000円をゲットする方法を一緒にやってみましょう

現在巷で話題になっている方法があるので、一緒にやってみましょう!

それはLINE FXのキャンペーンを活用する方法です。

私は長期投資家なので、正直言うとFXはやったことありませんでしたが、簡単に5,000円GETできました!

詳細はこちらの記事で解説しており、記事の通りにやるだけで5,000円貰えますので、是非一緒にやってみてください!