みなさんはFIREに対してどういうイメージを持っていますでしょうか?

「FIREできるのは恵まれた人で、高収入の人だったり、もともと不動産をもっていたり、株で大当たりしなければ無理だろう」と考える人も多いと思います。

しかし、ふつうの人でもFIREは達成できます。

今回は、そんなことが書かれているこちらの本を紹介させて頂きます。

¥1,584

(2024/07/27 16:16:21時点 Amazon調べ-詳細)

こちらの書籍を書いたのは、グミ&パンさん夫婦です。

グミ&パン夫婦

- Twitterのフォロワー2.2k超え(2022.10時点)

- 30代後半子供2人

- 世帯手取り630万円から10年で資産1億円でサイドFIRE達成

グミさんは、本の中で、

独身の人やDINKSの家庭ではFIREすることがそれほど難しくない。

子育て世帯は少し難易度が上がるが、共働きで平均的な収入のある家庭なら難しい話ではない。

と言っています。

実際にグミさんは奥さんと協力し、途中からは2人の子どもを育てながらFIREを達成されました。

ということで、今回はグミさん家族がFIREを達成するために重要だったポイントを紹介していきます。

今回の内容は、動画でも詳しく解説しておりますので、是非ご覧ください!

また動画の前半では、タイプチ移住中の生活についても配信しておりますので合わせてご覧ください!

【神キャンペーン】LINE FXで5,000円をもらうやり方

Genki

どうもGenki(@GecchoM)です。私は先日ついにFIREを達成し、現在はタイにプチ移住中の一般男性でございます。

...

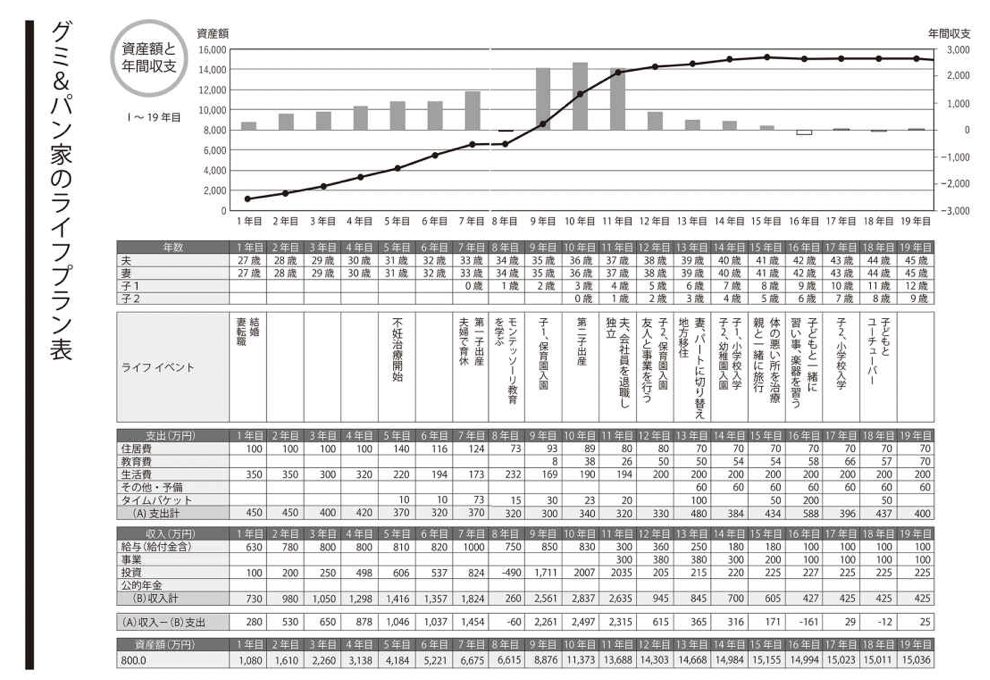

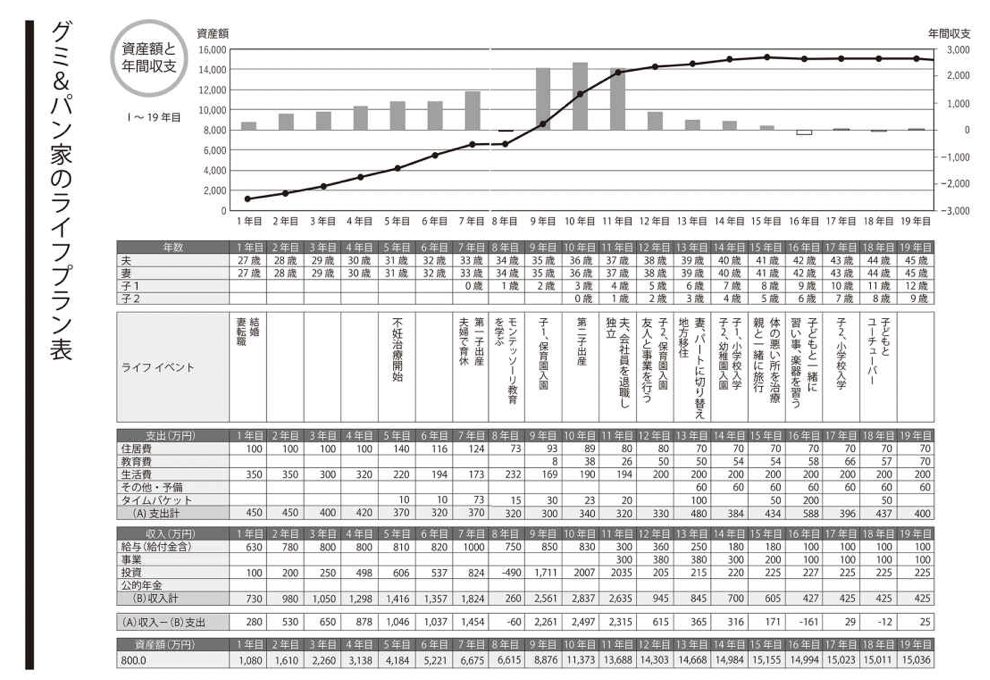

グミさん家族がFIREに至るまでの資金面から見た足取り

まず、グミさん家族がFIREに至るまでの資金面から見た足取りを見ていきましょう。

こちらは、FIREを目指し始めた2011年から、FIREを達成した2021年までの「夫婦の手取り」「年間の支出」「年間の収支」「資産額」の推移を表しています。

引用 夫婦でFIRE

引用 夫婦でFIRE

最初は夫婦の手取り630万円、資産額1080万円からスタートしており、決して多くはありません。

そして、2012年にパンさんが転職しています。元々平均水準より低い年収だったため、転職して平均的な年収よりも少し高くしたそうです。

ピーク時の給料での世帯手取りは2017年の1000万円。さらに資産運用で得た配当金や分配金を加えて1200万〜1300万円ほどの手取りだったそうです。

DINKSの期間は2017年に終了しているそうですが、支出を見直した効果もあり、教育費を除いた支出が大きく増えることはなかったようです。

そして、増えた資産を預貯金や運用に回した結果、さらに資産が増えていったというわけです。

Genki

2011年から2020年にかけてS&P500は150%も上昇してるくらい、右肩上がりなので、この期間に資産運用していた人は、おそらくかなり資産を伸ばしているでしょう!

家族で価値観を理解・共有する

資金面の足取りは説明したとおりですが、グミパンさんが10年でFIREを達成するために重要だったポイントを何だったのでしょうか?

それは家族で価値観を理解・共有することだったそうです。

これはFIREを目指す家族が必ず通るべき道ですね。

FIREを目指すためには、まずは、目的を設定して、それに向けて支出を抑え、収入を増やし、できるだけ投資に回していかなければなりませんが、そこに対する価値観を家族で共有しておかないと絶対にうまくいきません。

Twitterを見ていても、FIREしたいこと、資産運用について奥さんの理解が得れないというツイートをよく見かけます。

Genki

ちなみに私はそこについては苦労しませんでした。元々FIREにも投資にも興味関心がなかった妻は、私が説明するとすんなりと承諾してくれました。

グミさん夫婦も例外ではなく、結婚した当初はお金に対する価値観が合わずに喧嘩ばかりしていたそうです。

ただ、先ほども言ったように夫婦でFIREを達成するには価値観の共有が重要なのです。

なぜなら、それがFIRE後の生活、例えば仕事やお金、子供の教育に関しても重要になるからです。

しかし、事前に価値観が共有されていれば、夫婦のコミュニケーションがスムーズにいきます。

しかし、共有されてなければ、毎回毎回すべてのことに関して、ケンカすることになるのでストレスです。

豊かに生きるためのFIREであるはずなのにストレスを溜めるなんて、本末転倒ですよね。

具体的にどのようにお互いの価値観を理解するかというと、まずは

家族で価値観を理解するためのポイント① 自分の価値観を理解する

自分の価値観を理解することから始めたそうです。

グミさん夫婦は、それぞれ自分の価値観をより深く理解するために、4つのテーマについて考えました。

「自分が幸福に感じること」「自分が大切にしたいもの」「自分がやりたいこと」「自分がやりたくないこと」

そして、これら4つについて、お互いの考えを書き出した結果、お互いの価値観に沿った目的を明確にし、それを実現するために必要なことを洗い出すことに成功したそうです。

Genki

例えば私の場合、自分の知らない世界で生活し、経験値を高めることに価値を感じるので、海外移住を決断し、そのために何をすべきか考えました。

逆にサラリーマンの時のような時間と場所をガチガチに拘束されるようなことは一切したくないと考えているので、そうならなくても良い状態にするには何をすべきかも併せて考えました。

家族で価値観を理解するためのポイント② 死ぬまでにやりたいことリストを作成する

そして、FIREをめざすうえでは、FIRE後にどういう生活がしたいのか、そのビジョンを明確にしていくことが重要です。

とくに夫婦でFIREをめざす場合に、FIREという言葉が一人歩きして、夫と妻が向かう場所がまったく違ってしまうことがよくあります。

そうならないためには、お互いによく話をして、ビジョンを共有したうえで進めることが大切です。

Genki

私たち家族も海外移住というビジョンのもと協力しながら日々過ごしています。

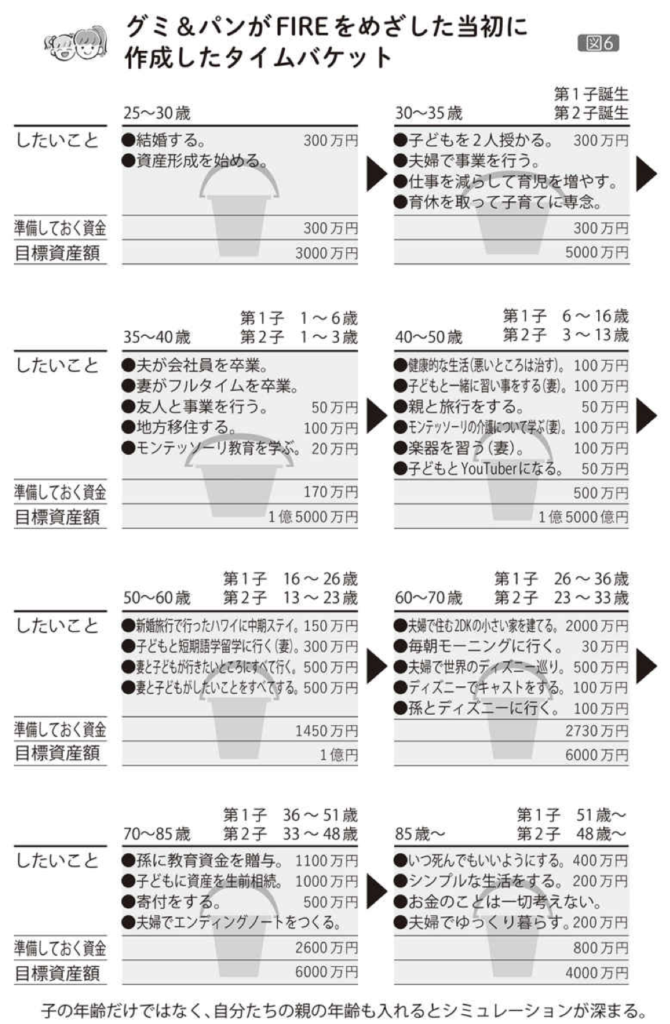

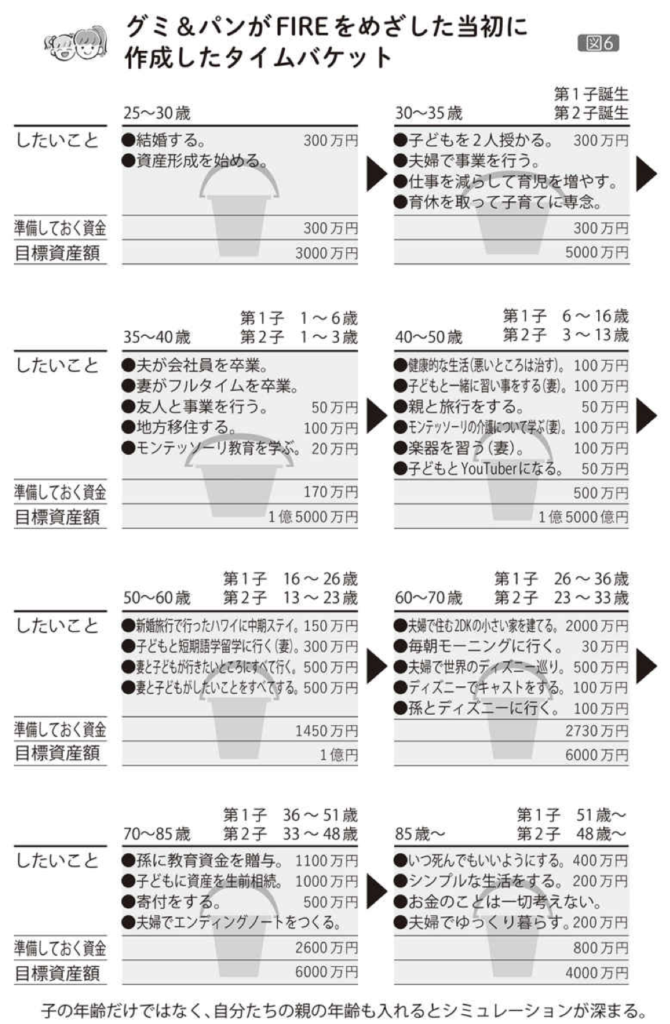

そのために、グミさん夫婦は、「死ぬまでにやりたいことリスト」を作成し、それを何歳くらいのときに実現したいかを整理して、その内容をタイムバケットに入れていくことで、ビジョンを明確にしていったそうです。

タイムバケットとはグミパンさんが感銘を受けた『DIEWITHZERO人生が豊かになりすぎる究極のルール』(ビル・パーキンス、ダイヤモンド社)という本で紹介されている方法で、年代別の「やりたいことリスト」のようなものです

ダイヤモンド社

¥1,870

(2024/07/27 16:16:22時点 Amazon調べ-詳細)

引用 夫婦でFIRE

引用 夫婦でFIRE

こちらが実際にグミパンさんが作成したタイムバケットです。

Genki

グミパンさんは85歳からのリストも作成していて凄いですね!

「やりたいこと」をタイムバケットに入れるときには、事前に夫婦で内容をすり合わせておきます。

そして、タイムバケットをつくりながら、夫婦で将来について話し合います。

例えば「子どもは2人ほしい」「いずれ実家のそばで暮らしたい」というところから、具体的にどうするか、どこに住むか、将来その生活になったときに問題はないかまで話し合います。

こうして、FIREしたあとの生活についてもかなり細かく密に決めていきます。

なぜそこまでやるのかというと、タイムバケット作成には以下のような効果があるからです。

- やりたいことと、それを実現したい時期が明確になる。

- 実現に向けて、どのタイミングでリスクをとるべきかがわかる。

- FIRE達成のモチベーションになる。

FIRE達成するまでには長い準備期間を要するので、いかにモチベーションを高く維持したままにしておくかがキーとなってくるので、タイムバケット作成は大事になってくるわけです。

Genki

ちなみに私はここまで詳細に作ってません。笑

しかし、日々妻と将来について話し合いながら生きております。

ライフプラン表を作る

これまでは、お互いの価値観を共有・理解し、やりたいことリストを作ってタイムバケットに落とし込むことをしました。

しかし、タイムバケットとは、あくまで「夢」「希望」の段階であり、現実的とはいえないものなんです。

そこで、よりFIRE成功の確度を高めるために、「ライフプラン表」を作成することをオススメします。

ライフプラン表とは、人生のライフイベントとマネープランを記した設計図のことです。

理想の人生に送るには、今後どのくらいの費用が必要なのか、どのタイミングで支出が多くなるのかなど、資金について具体的に確認できるようにするためのものです。

このライフプラン表を作り切るのが、グミパンさんのFIRE計画のもっとも重要な要素だと言っており、プランを夫婦で共有しながら計画を実行しているそうです。

こちらがグミさん夫婦が実際に作成したライフプラン表です。

年数ごとの資産額と年間収支、家族の年齢ごとにおけるライフイベント、支出と収入、全てが細かく書かれています。

引用 夫婦でFIRE

引用 夫婦でFIRE

ライフプラン表の作成ポイントは、つぎの3つです。

ライフプラン表の作成ポイント

- 人生でどれくらいのお金が必要か。

- 想定される生涯の収入・支出と「理想の人生」を突き合わせて考えたときに、お金の面でどれくらい乖離しているか。乖離した部分を投資でどの程度補えそうか。

- 家族の幸福を考えたとき、どのタイミングでお金を使うのがよいのか。どれくらいの金額まで使う余裕があるのか

そして、ライフプランは、もちろん外部環境の変化によって大きく変わるので、それに合わせて表をメンテナンスしていく必要があります。

また、FIREを目指す際、効率的にどう資産を増やすかを考えがちですが、それと同時に、効果的にどうお金を使うかも考えた方がいいんです。

Genki

おけいどんさんの本でも言っていましたよね。株においても本当に難しいのは、買うときではなく、売るときだと。

たとえば、同じディズニー関連にお金を使うのであっても、30歳のときと、年をとった70歳のときとでは、まったく意味合いが変わります。

自分のために行くのか、子どもや孫のために行くのか。

一緒に行く人も行く目的も違うからです。どちらにお金を使うのが自分や家族の価値観に合うか、それを考えながら使い方を決めるのが大切です。

お金を貯めるよりも使うことのほうが時間がかかるし、想像しなければいけないこともたくさんあります。

そういう意味で、FIREは資産形成とリタイア後のお金の使い方をセットで考えること重要だとグミパンさんは考えています。

10年後、20年後の将来について具体的に想像するのは難しいものですが、ライフプラン表をつくれば、予定を可視化できます。

予定を可視化すると、何をどの時期にやりたいか、それにはどれくらいお金がかかるか、将来の全体像を把握することができます。

全体像が見えないと、そこから逆算して、いま何をすればよいかがわかりません。

それをすることによってFIREに向けて、日々の支出を削減したり、投資をして資産を増やしたりしている意味が、はっきりと見えるようになり、行動そのものに張り合いも生まれます。

Genki

とは言うものの、何十年も先のことなんて分からないよ。しかも、こんな細かい表作るのめんどくらいよ。

と思ってしまったあなた!

それでもライフプランをつくるには理由があります!

「もうこれ以上必要ない」という資産を認識できるからです。

たとえば、ふつうの人はリタイア後に2億円ものお金は使い切れません。3億、4億あっても、多くの人にとってそんな大金は不必要です。

自分たちにとって必要な金額・不必要な金額を認識することで、お金に対する不安が少なくなるのがライフプラン表をつくる最大のメリットともいえます。

QOLと幸福感が持続するお金の使い方をする

FIREを目指す上で家計の改善は必須です。

どのFIRE本でも言っています。

Genki

先日紹介したミニマリストゆみニャンさん本でも家計簿を付けることが資産形成の第一歩だと言っていました!

【今日から実践可能】ゼロからFIRE!8年で資産4000万を築き上げるテクニック

Genki

どうもGenki(@GecchoM)です。私は先日ついにFIREを達成し、現在はタイにプチ移住中の一般男性でございます。

...

家計を改善するためには家計簿をつける必要があります。

家計簿を見なければ、何にどれだけお金を使っているかわからないので、意識せずにしていた無駄遣いを見抜くこともできません。

家計簿を付けるときのポイント① 支出が多い順に見直す

家計を改善しようとするとき、支出を減らすことに熱心になりがちですが、重要なところにお金を使うという要素も大事です。

基本的に「価値観にそったお金の使い方をする」がベースになります。

グミパンさんもおよそ半年単位で家計簿を振り返って、自分たちの価値観にそった使い方ができていないかを確認しているそうです。

こちらはグミパンさんのFIRE前後の家計簿になります。

引用 夫婦でFIRE

引用 夫婦でFIRE

Genki

生活費が安く抑えられていて、日々の努力が習慣化されていることが分かります!

この家計簿は金額の大きい項目から順に並んでおり、家のことを重要視しているのであれば、「住宅」が項目のいちばん上にきます。

もし人との交際にお金を使いたいというのであれば、「交際費」が上に出てくるべきなんです。

逆に、食に喜びを感じるのに「食費」が下のほうにあったり、洋服についてそれほど重視していないのに「衣服・美容」が上にある状態は、自分たちの価値観に合っていないことになります。

まずそうした矛盾がないかどうかをチェックしています。

Genki

私の場合は、毎日食事管理をしており、胸肉ばかり食べているので、安く抑えられてるはずが、もし「食費」が上の方にあった場合は、自分の価値観に合ってないことになります。

家計簿を付けるときのポイント② 生活の充実度は支出額に比例しないことを認識する

繰り返すようですが、支出を改善するときの視点は、自分たちの人生の目的にそってお金が使えているかどうかです。

家計を見直すことでQOLを下げてしまってはいけません。

支出を正しく見直せば、支出額が減ってQOLは上がるはずです。

また、使ったお金の額に応じて生活が豊かになっていかなくてはならないという点も忘れてはいけません。

生活の豊かさにつながらないものを買わないようにする一方で、ストレスがかかる節約はしていません。

Genki

モンスター飲まないとやる気スイッチ入らないと思ったら買いますし、チートデイには焼肉も行きます。

ただし、生活の質を落とさずに支出を抑えられることは徹底してコストダウンしていきます。

例えば、スマホを格安SIMに換えたとて、生活の質は落ちません。

Genki

私も胸肉をなるべく安く大量に買えるところを常に探してます。

安い胸肉だろうとQOLは下がらないからです。

そして、FIREの準備を進める過程で、お金を使う必要のあるもの・ないものがわかってきます。

そして、大切なものにお金と時間を使うことを心がけると、必然的に大切でないものにお金と時間を使わなくなるのです。

そして、こうした家計改善は投資とセットで考えるとモチベーションが上がりやすいと言っています。

例えば、1年間に10万円の削減ができるのであれば、それを投資に回して4%ずつ増やしていくと、36年間で10万円が40万円になります。

つまり、10万円減らすことが40万円に変わることだととらえているのです。

年間に100万円のムダを削減できたら、それは36年間で400万円の価値になります。

200万円だと800万円になる。

基本的に、そのように積み上げで考えます。

資産収入以外の収入源を作る

Genki

FIREするのに資産収入以外の収入源を作る?

矛盾してませんか?

FIREしたあとも働くのであれば、仕事の時間が減るだけで、FIREする・しないに大きな違いはないのではないかと思う人もいるかもしれませんが、そうではありません。

もちろん、目標資産額までの必要日数をできるだけ減らす意味もあると思いますが、グミさん夫婦がFIREした後も仕事をして資産収入以外の収入源を作る目的はこちらです。

資産収入以外の収入源を作る目的

- 働かなくても生活できるようになる(働いても働かなくても、どっちでもよい)

- そのうえで人生を豊かにする仕事をする(豊かにしない仕事はしない選択ができる)

この前提が、生活の不安や仕事のストレスを大きく減らすことにつながります。

グミさんも、もともとは給与収入と資産収入(株式配当)で資産を増やし、会社を辞めて完全FIRE生活することも考えていたときがあったそうです。

しかし、完全に仕事ゼロになると、きっと人生の充実度が下がってしまうだろうという結論になり、仕事を続ける判断をしたそうです。

Genki

完全に同意ですね。

私もYouTubeなどの事業をしていなければ、このFIRE生活もつまらないものになっていたでしょう。

サイドFIREの場合は、会社員として働きながら他の収入源をつくり、その収入源が最低限の生活に困らない程度まで育ったタイミングで会社員を卒業するという流れが、精神的な負担も少なくスムーズです。

Genki

私も会社員のときにYouTubeを始め、ある程度稼げるようになってから会社を辞めました。

では、どんな収入源をつくっておくか。

グミパンさんは、収入の額よりも理想の働き方に近づくことを優先したほうがよいと考えています。

FIREする目的から外れるような働き方をしてストレスを感じるのであれば、何のためにFIREしたのかわからなくなります。

サイドFIRE生活5ヶ月目の私が改めて感じる、サイドFIREの魅力/目指すべき理由

最近、FIREという言葉がかなり浸透してきたように思えます。

FIRE系の情報発信者として非常に嬉しい限りです。

とい...

仕事の面から見た、グミパンさん夫婦のFIREへの流れはつぎのとおりです

仕事面から見たグミパンさんの流れ

2018年:夫婦でスモールビジネス(ブログやSNS)を開始

2019年:グミさんが会社員を辞めたあとに行う事業の準備を始める

2021年:事業の準備が整った段階でグミさんが会社員を辞める(サイドFIRE)

2022年:パンさんがフルタイムから時短勤務に移行(2021年は育休)

2023年:パンさんが正社員から週3程度のパートに切り替える(予定)

このようなかたちで徐々に会社員として働く時間を減らしながら、自分でコントロールしやすい仕事にシフトしていったそうです。

いきなり仕事を辞めるのではなく、生活に大きな影響が出ないように少しずつ変えていくわけです。

ちなみにパンさんの給与収入(パート含む)は、事業がうまくいかなかったときの保険として、事業を進めながら少しずつ減らしているそうです。

こうして柔軟に対応できるところが夫婦でFIREを目指すメリットですよね。

そして、2022年4月時点のグミパンさんのポートフォリオは以下のとおりです(金額は手取り)。

サイドFIRE後の収入の目安は、支出額と同程度の月30万円としているそうです。

グミパンさんのポートフォリオ

①パンさん:給与月30万円(時短後、2023年にパートに移行し、15万円に下げる予定)。

②グミさん:委託月20万円

③グミさん:企業からの執筆依頼月0〜1万円

④妻との共同事業:物販月10万円

⑤ブログやSNSの運用月1000〜1万円(GoogleAdSense)

⑥友人と行うユーチューブ0円

⑦株式の配当金月10万円

今後は、夫妻と一緒にできる事業を増やしていき、それに合わせて給与と委託を減らしていく予定だそうです。

ゆくゆくは子どもと一緒に仕事をするのが夫婦の夢だそうです。

複利で回す

FIREに向けて投資は必須の要件ではありませんが、FIRE達成までの期間を短縮するのに有効です。

どのFIRE本でも投資について触れています。

大事なことは投資をするかしないかで、インデックス投資なのか高配当株なのか個別株なのかはそこまで大して重要ではありません。

グミさんが投資を始めたのは大学のときで、当時話題になっていたウォーレン・バフェットの影響を受けて始めたそうです。

数年間は資産が大きく増えることはありませんでしたが、社会人になってからも継続して追加投資をしていました。

大きな転機になったのが2008年のリーマンショックです。一時的に資産は減ったそうですが、諦めずに米国株や海外株への投資を徐々に増やしていった結果、株価の上昇と円安によって資産が大きく増えたとのことです。

投資を始めるなら、最初はいちばん手間がかからない方法がおすすめです。

手間がかからないということは、ほかに時間が回せるということです。

FIREまでにはやることがたくさんありますから、そちらに時間を回したほうが全体的に効率的です。

投資を始めるための最初のステップ

- 100円用意する

- 証券口座を開設する

- オルカンを買う

- 毎月100円の積立投資の設定をする

最初に必要なお金はたったの「100円」です。

投資は始めるまでがいちばんハードルが高く感じるので、まずはそのハードルを100円で乗り越えてみましょうということです。

スーパーに売ってるペットボトルのコーラよりちょっと高いお金で投資を行うことが、人生を変えるきっかけになります。

難しい理屈はあとから理解すればいいのです。まずは気軽に始めてください。

そして、まずは証券会社の口座を開設しないと始まりません。

オススメの証券会社は「SBI証券」と「楽天証券」の2つです。

どちらを選んでもいいのですが、2022年4月現在ではSBI証券がオススメです。

主な理由は以下の2つです。

SBI証券がオススメの理由

- 楽天証券よりiDeCoの商品ラインナップに低コストの物が多い

- 投資信託保有や積立をした場合のポイント還元が有利

本当だったら証券口座が開設されるまでの間(数日間)に、どの商品に投資するかを検討する必要があります。

Genki

投資初心者の方は、何を選べばいいか分からないですよね。

そこでオススメなのがS&P500などの株価指数に投資をするインデックス投資です。

ただ、インデックス投資と言っても銘柄はたくさんありますし、インデックス投資以外にも個別株、高配当株など他のジャンルの銘柄も数多く存在します。

FIREの準備としては、これまでにお話ししたように「投資」だけでなく「収入を増やす」「支出の最適化」「価値観の理解」など、いろいろと並行して進めていかなくてはなりません。

そのため、「お金」ではなく「時間」を確実に得ながら、投資以外の部分の土台を固めることを優先し、投資に手間をかけすぎないことが大切です。

ということで、こちらの本では、最初に選ぶ投資信託としては、「eMAXISSlim全世界株式(オール・カントリー)」をオススメしています。

投資に正解はありませんが、万人にオススメできる商品はあります。

その1つがオルカンで、定番のインデックスファンドです。

オルカンの魅力

- 1本で先進国・新興国の株式3000銘柄に分散投資できる。

- 業界最低水準の運用コストをめざしていて、低コストで運用できる。

- 分配金がファンド内部で再投資され、効率よく資産形成ができる(投資家が分配金を受け取ると課税されるが、ファンド内部で再投資した時点では課税されない)。

オルカン1本で資産形成をしている人も多く、FIRE達成もこれ1本でも十分可能です

口座開設ができたら「100円」をオルカンに投資してみてください。

実際に投資すると投資に対する興味が出てくるので、そこから気になる点を調べていってください。

オルカンに「100円」を投資したら、次に「積立投資」として毎月100円を投資するという設定を行います。

ここまでで、オルカンへの自動積立投資をする環境が整います。

毎月自動的に100円ずつ投資されるので、とくに何もする必要がありません。

そして、慣れてきたら無理のない範囲で積立金額を増やしていってください。

投資の仕組みをなるべく早く整えて、慣れていくことがFIREに向けては大切です。

毎月100円ずつ10年間(100円×12カ月×10年)投資していくと、10年間で元本の1.2万円が約1.5万円になります(株式の年利が4%の場合)。

同様に毎月1000円なら10年後に12万円→15万円、毎月1万円なら10年後に120万円→150万円です。

当然ながら、投資額は1000円よりも1万円、1万円よりも2万円のほうが、資産額が増える可能性が高まるので、投資額を増やすために、「支出の最適化」と「収入を増やす」ことが資産形成をするうえでは大切というわけです。

FIREを達成している人は、収入を増やして支出を減らし、そのぶん投資額を増やしています。

この後も、つみたてNISAやiDecoを活用するなどの作業はありますが、まずは、投資に慣れることを優先してください。

投資に正解はないので、最終的には自分に合った方法をいかに見つけていくかが重要です。

最後に

FIREは生きたい人生を歩むための一つの手段であり、FIREすれば幸せになれるというわけではありません。

私が言うまでもなく、目的は「人生を豊かで幸せなものにする」ことで、FIREすることではありません。

本書で紹介している方法で、今一度自分や家族の人生について考えてみてください。

そのうえで「RE」(早期引退)することが自分の人生の豊かさにつながるのであれば、FI(経済的自立)を目指しても遅くはありません。

また、グミさん夫婦は、FIREを目指す過程で夫婦としてお互いを理解し、尊重することでより強い関係を築くことに成功したそうです。

そして、一緒に同じ方向を向いて歩いているという実感が生まれ、それからは夫婦ゲンカをしていた時間の多くを、目的に近づくために使うようになったので、FIREに進むスピードが驚くほど速くなったそうです。

これが、高収入でもなく、投資が得意でもないグミパンさんが30代でFIREできた秘訣です。

¥1,584

(2024/07/27 16:16:21時点 Amazon調べ-詳細)

【自己資金ゼロで資産運用】5,000円をゲットする方法を一緒にやってみましょう。

【神キャンペーン】LINE FXで5,000円をもらうやり方

Genki

どうもGenki(@GecchoM)です。私は先日ついにFIREを達成し、現在はタイにプチ移住中の一般男性でございます。

...

【無料書籍】長期投資・高配当株投資の勉強にオススメの「はじめての資産運用」が今だけ無料配布中!

【無料書籍】長期投資・高配当株投資の勉強にオススメの「はじめての資産運用」が今だけ無料配布中!

Genki

どうもGenki(@GecchoM)です。私は先日ついにFIREを達成し、現在は海外移住に向けて準備中の一般男性です。

...

もしよかったら、応援クリックよろしくお願いします。