どうもGenki(@GecchoM)です。

私は先日FIREを達成し、タイに移住した一般男性です。

現在は、配当金とYouTubeの収益で生活をしているサイドFIRE民です。

そして、私はタイのバンコクに2023年3月25日に移住しました。

ということで、兼ねてよりやってみたかったオンラインコミュニティを立ち上げました!

\FIREを目指す仲間を作ろう!/

FIRE・資産運用のモチベーションを上げたい方は是非ご参加ください!

最近SNSやコミュニティ内で

「来年の新NISAに備えて、どのように投資をしていこうかと考えています。そこで、そもそも貯金が少ない人はどう投資すればいいのか、逆に貯金が多い人はどうするのか?」

といった質問をいただくことがあります。

結論を先にお伝えすると、適切な投資額は人・状況によって違うということ。

新NISAでは確かに貯金額別に応じた戦略が重要、今日は「新NISAにおける貯金額別の投資方法」というテーマでお届けします。

- 新NISAのおさらい

- 貯金額別の新NISA投資先

- コミュニティメンバーによる貯金別の新NISA投資先

新NISAでは、非課税枠が年間360万円、生涯で最大1800万円までと、投資できる枠が大きくなります。しかし、現在の貯蓄額に応じた投資が何よりも重要です。

新NISAのおさらい

まず前提として、現行NISAの口座を既に持っている人や、これから新NISAを始めることを考えている人は、非常に優秀であると言えます。

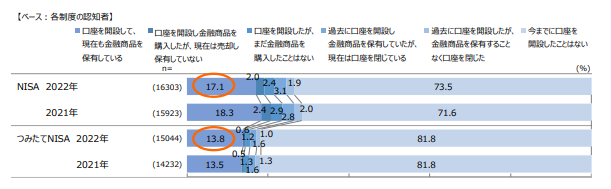

投資信託協会のデータによると、実際に口座を開設し金融商品を保有している人の割合は、NISAでは17.1%、つみたてNISAでは13.8%に過ぎません。

この動画を視聴している時点で、あなたは金融リテラシーが高いと言えるので、自信を持ってください。

最初に新NISAのおさらいをした方がいいよね

まずは現行NISAの仕組みからみていきましょう。

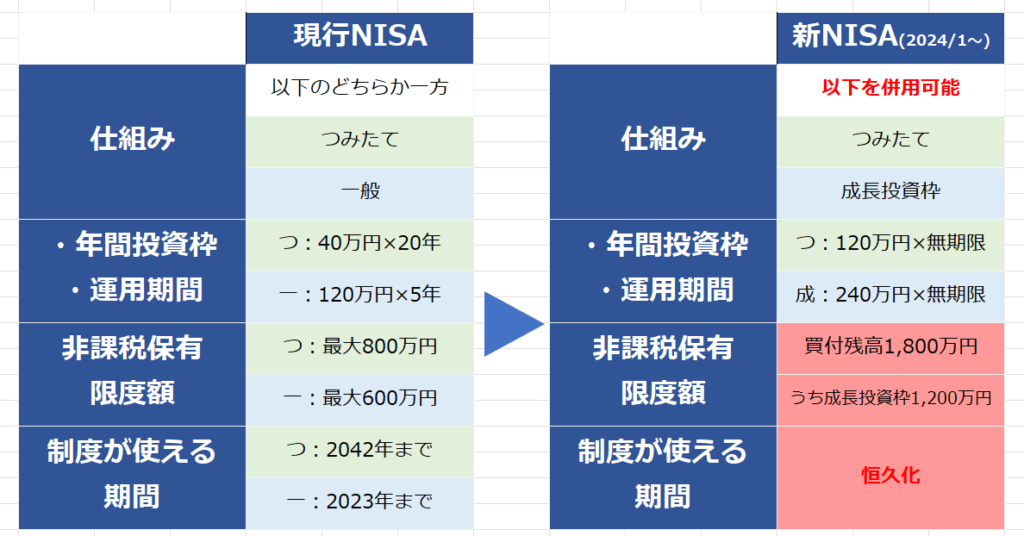

現行NISAでは①つみたてNISA②一般NISAのどちらかを選択しなければいけません。

①つみたてNISAは年間の投資額が最大40万円、非課税期間は20年間。

②一般NISAの年間投資額は最大で120万円、かわりに非課税期間は5年間でしたよね。

優秀な制度ですが、制限が多いためまだまだ改善の余地があった印象です。

では新NISAはどうでしょう。

※参考:トウシル

アップデートされる新NISAでできることは主に以下です。

✔①つみたて枠②成長投資枠に名前が変わる

✔①②が併用できるため、実質NISAの1本化。

✔①は3倍の年間限度額に、②は2倍の年間限度額になる

✔非課税枠は無期限

✔①②両方合わせて1人1,800万円の非課税枠を手に入れることになる

(※通常、投資で得た利益には20%の課税がある)

ざっくりと説明すると

新NISAの①つみたて枠では、現行に比べると3倍の120万円まで、②の成長投資枠は2倍の240万円まで年間非課税でつみたてが可能です。

つまり非課税枠が大幅に増え、上場企業株・投資信託など選択できることから自由度が増し、活用法についていろいろ意見がでています。

選択肢が多くて情報が乱立しているので悩ましいわ

投資先

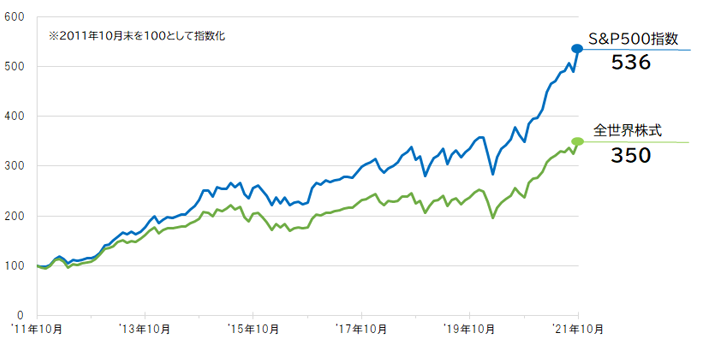

基本情報として、投資先は貯金額に関係なくシンプルにつみたて投資枠でも成長投資枠でも

全世界株式(オルカン)か米国株式の投資信託(S&P500)を選択するといいでしょう。

出典:楽天証券

過去10年間の全世界株式(オルカン)と米国株式(S&P500)のチャート。

基本的には両者とも右肩上がりで、過去30年のデータを見ても伸び続けています。

非課税期間が無期限になる新NISAとは仕組み上、相性がいい銘柄でもありますね。

成長投資枠では自分が好きなタイミングで売買するスポット投資もできますが、投資初心者に各タイミングを判断するのは難しいはず。

その場合、積み立て投資に任せちゃったほうがいいと思います。

こまごまといろいろ買ったとしても今度は管理が大変だったり、リスクもあるのでインデックス連動型の投資信託に投資をしていきましょう。

貯金額0円

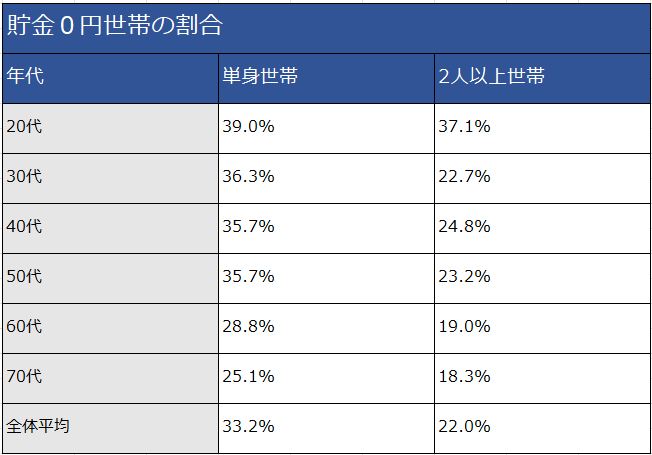

まず最初に貯金額0円の割合。

私のように貯金がない人はどれだけいるんだろう

貯金0円なんているの?とこの記事(動画)を読んでくださっている方は思うかもしれません。

参照:家計の金融行動に関する世論調査(令和3年)単身世帯 シート4、家計の金融行動に関する世論調査(令和3年)2人以上世帯 シート4

金融広報中央委員会の世論調査(令和3年)によると、全体の20%~30%以上が貯金0円の世帯なんですよ。

貯金がないということは、結婚式のご祝儀や急な病気で収入が途絶えたとき、大きな出費が予想外で発生したときに対応できません。

そこで現在の貯金額が100万円未満の人は、新NISAについてあれこれ考えるよりまずは生活の中で貯金体質を身に着けることが最優先です。

大前提として、投資は余裕資金で行うのが原則なので、まずは生活防衛資金を貯めましょう。

生活防衛資金とはなんぞや?

生活防衛資金とは

生活防衛資金額は人によって違います!1ヵ月の生活費の半年から1年間分あればリスク回避できますよ。

また、向こう3年から5年後までに使う予定の「将来資金」も事前に確保しておいた方がいいですね。

将来資金とは

これら生活防衛資金や将来資金を除いたお金こそ、しばらく使う予定のない「余裕資金」と呼ばれるものです。

つまり、これは投資に回しても大丈夫ということです。

ちなみに、貯蓄率は平均で約13%程度ですので、少し頑張って20%を目指すといいでしょう。貯金額については、以下のブログを参考にしてみてください。

理想は30%だったよね!

ただし、生活防衛資金が貯まるまで新NISAを始められないのも、どこかもどかしいと思うので、毎月の貯金から一部を新NISAに回してみましょう。

最初から難しいことはする必要なく、新NISAではとりあえずつみたて投資枠で全世界株式や全米株式のようなファンドでコツコツ積み立てることをおすすめします。

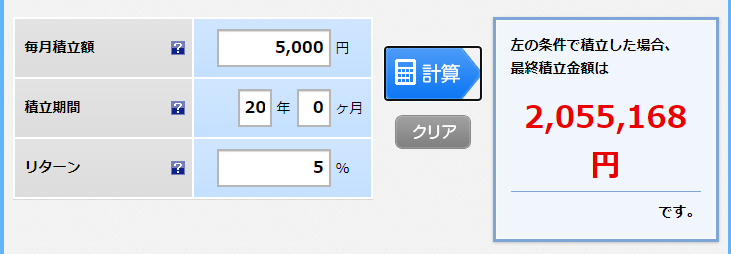

例えば、月5,000円を20年間、毎年積み立てて年利5%と仮定すると、

20年目には元本が120万に対して利益は約85万円になります。

少額でもそれなりの利益になるので、まずは投資に慣れることを目標にしましょう。

貯金額100万円

次に貯金額100万円の人の新NISAにおける投資先です。

まず100万円を貯められた人の特徴として以下の要素が挙げられます。

✔貯金をするために習慣化ができている

✔貯金をするための思考が根付いている

貯金0円の時代から考えると、マインド面で基盤ができてきている段階です。

貯金額別の行動パターンについて、より詳しく知りたい方は以下のブログご覧ください。

貯金が100万円できれば生活防衛資金はある程度、確保できているはずなので、新NISAで投資する分を増やしましょう。

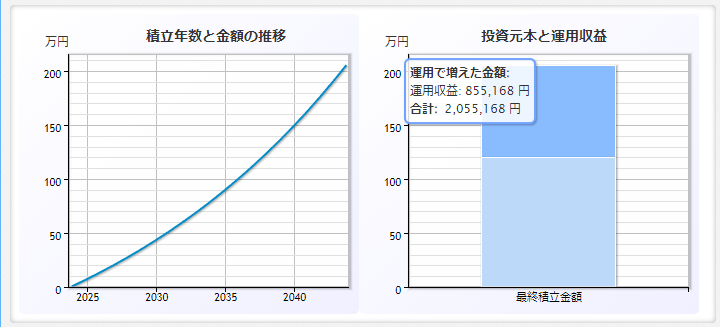

例として、毎月の給料から2万円の先取り貯蓄をすると仮定します。

月1万円は直近で急な出費がでたときように貯金をして、残りの1万円は新NISAに充てるイメージです。

もし近い将来にまとまった支出がないということであれば、先取りの2万円をそのまま新NISAに回すのもいいですね。

貯金額300万円

続いては貯金額300万円の新NISA投資先。

300万円となると、貯金額がそれなりに大きくなってきたのでそろそろ貯金と投資のバランスを考えることが大事になってきます。

基本的に貯金と投資の割合は50対50を基準とします。

しかし、もう少し守りたい人は現金を多めに

逆に攻めてもいいという人は株式を多めに割合を調整するなどしてバランスを見ましょう。

では、300万円の貯金の半分150万円をどう新NISAで投資するのか?

とりあえずつみたて投資枠を埋めることを優先で考えると

アイディア①

アイディア②

150万円すべて成長投資枠にて一括投資する案もあるのですが、投資初心者にはハードル高いのでオススメできません。

毎月の収入から、できる範囲で積立を継続し、ボーナスの一部さえも新NISAに回すことができればもう怖いもんなしです。

間違いなく資産形成のスピードは加速するのでぜひ頑張ってみましょう。

ついでにさらっと積立投資のメリットをおさらいしておきましょうか!

✔安いときに多く購入できる

✔高いときに少なく購入できる

✔下落時にも安く買えて、心に余裕を持ちやすい

出典:大和証券

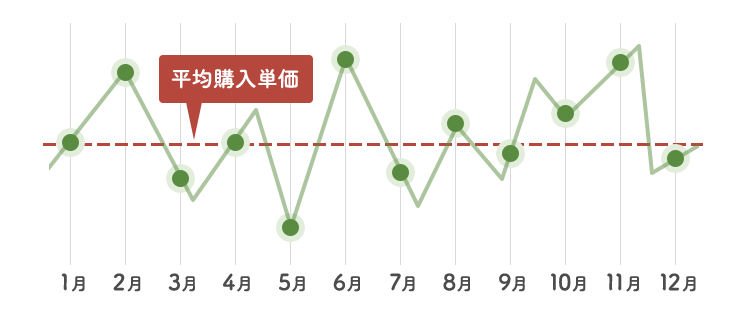

時間分散によるリスク軽減の代表例は「ドルコスト平均法」と呼ばれる積立形式です。

決まったタイミングで定期的に一定額ずつ購入する方法で、価格の変動を抑え、リスクを軽減する効果が見込めます。

上記の図にように、価格が安いときは相対的に購入できる数量が増え、反対に価格が高いときには相対的に購入数量が減ってしまう仕組みですね!

この仕組みは長期になればなるほど、購入単価が平均化するのでリスクが低いのです。

貯金額500万円

続いて貯金額500万円の場合

このフェーズの人はもうお金を貯める基礎が充分にできていますよね。

✔ある程度お金の知識を持っている

✔支出の管理ができている人が増える

✔貯金が一番楽しく、コツコツと貯めてきた実績と自信が付いてきている

✔さらにお金を増やしていきたいという向上意欲が高い

そうなると、ある程度は新NISAを活用できるようなります。

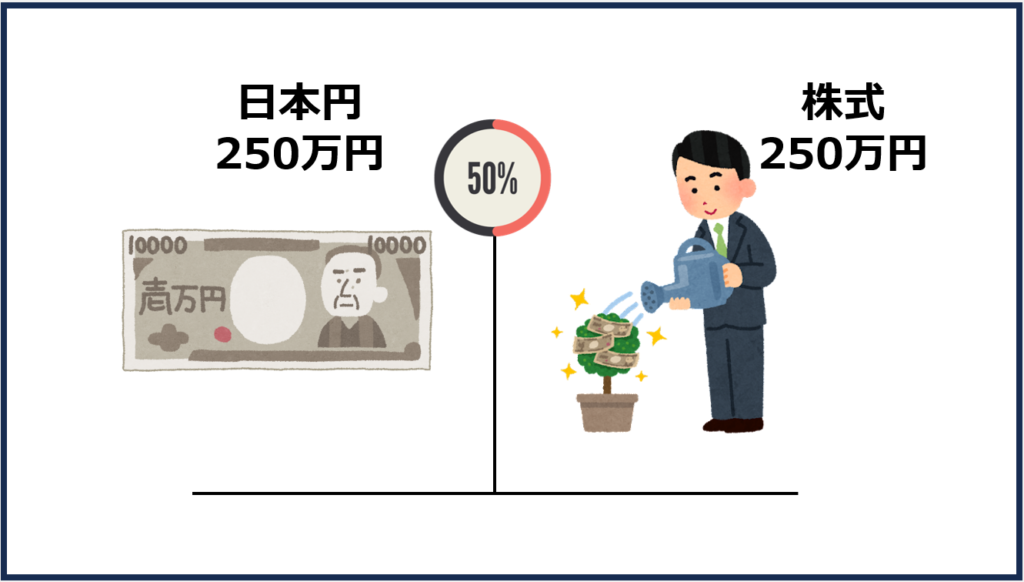

私が投資初心者なら、現金と投資の比率はここでも50%つまり250万円ずつにしますね。

例えばかなり攻めて投資額が400万・貯金額が100万円だと資産バランスが悪くなり、精神的にも不安定になるはずです。

では次にこの250万円をどのように投資するかですよね。

アイディア①

ただし 投資初心者にとって大きな資金を投資で動かすのは精神的に不安になりやすいです。

よってこのような考え方も参考にしてみてください。

アイディア②

時間をかけてドルコスト平均法で分散していく方法が一番現実的かもしれません。

貯金額1000万円

次に貯金額1,000万円の人です。

✔支出のコントロールが習慣化され、きちんと貯蓄ができている人

1,000万円の貯金ができると運用できる資産額がそれなりに増えはじめます。

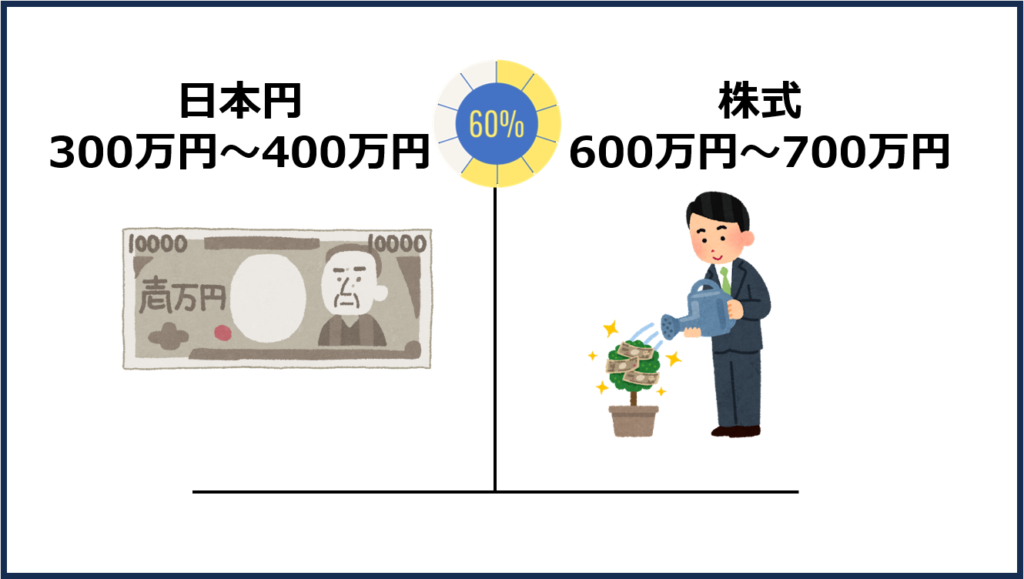

ここまでくると投資の割合を上げてもいいでしょう

投資額を600万~700万ぐらいにして、現金を300万~400万に下げるイメージです。

投資に割ける割合が上がったことで、最速で新NISA枠を埋めるためのアイディアをご紹介します。

残りは翌年に投資できます。

しかし何度も言うようで申し訳ないのですが、投資初心者とにとって

これだけ毎月大きな資金を投資にまわすのは、不安材料のもとなので

アイディア②

というように時間分散をするほうが精神上にもいいと思います。

慣れてきたら少しずつ投資額を増やしていくのもいいですね!

ちなみに1,000万円ぐらいの投資資金になれば、成長投資枠で高配当ETFを買って、配当金をもらうという選択もできます。

資産1,000万円を年利4%で運用すれば、年間40万円の不労所得を得られる可能性があるフェーズに入ったとでも言いましょうか。

ただし受け取った配当や分配金を新NISAの投資に回すときは、非課税枠の消費になってしまう点に要注意してください。

配当が不要なら投資信託でいいんだね

貯金額3000万円

最後に貯金額が3,000万円の人の新NISA投資先です。

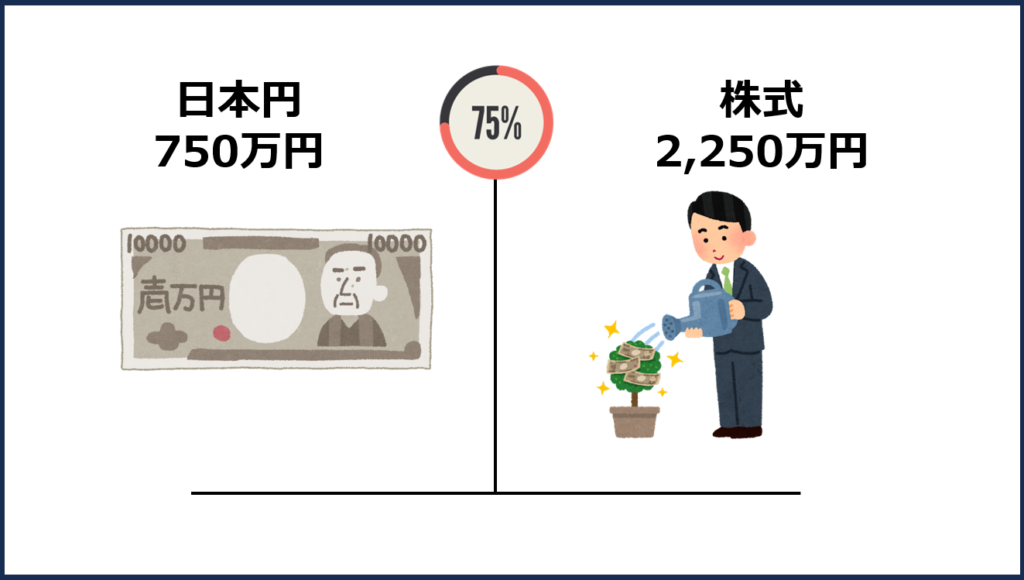

はじめにお伝えした投資の基本資産バランス50%・50%のルールを適用してもいいのですが、ここまで貯金があると攻めのモードでもいいと思います。

例えば、投資の割合を75%にしたら投資元本は2250万。

それでも貯金額は750万円なので、よほどのことがない限り生活は落ち着いているはず。

では3,000万円の貯金があるとどんな戦略を立てればいいのか?

私だったら新NISAの生涯投資枠1800万を最速で埋めます!

これが最適解ではないでしょうか。

その上でさらに投資をして資産を増やす場合、税金はかかりますが以下の施策も魅力的。

①特定口座を利用する

②夫婦なら配偶者の新NISAを利用

夫婦で新NISAを活用すれば生涯投資枠が3600万円までは非課税です。

投資資金に余裕があるなら積極的に活用して二馬力でどんどん増やしていきましょう。

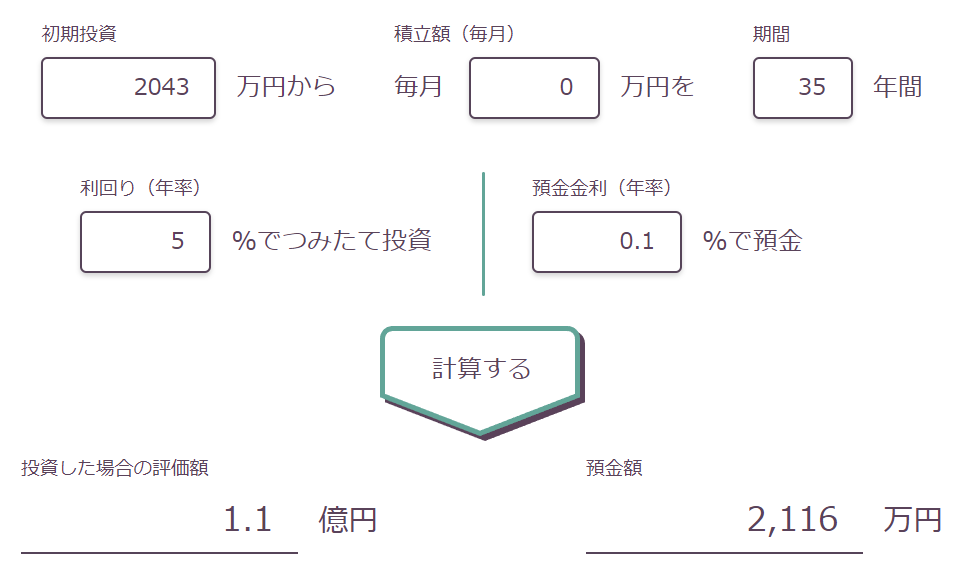

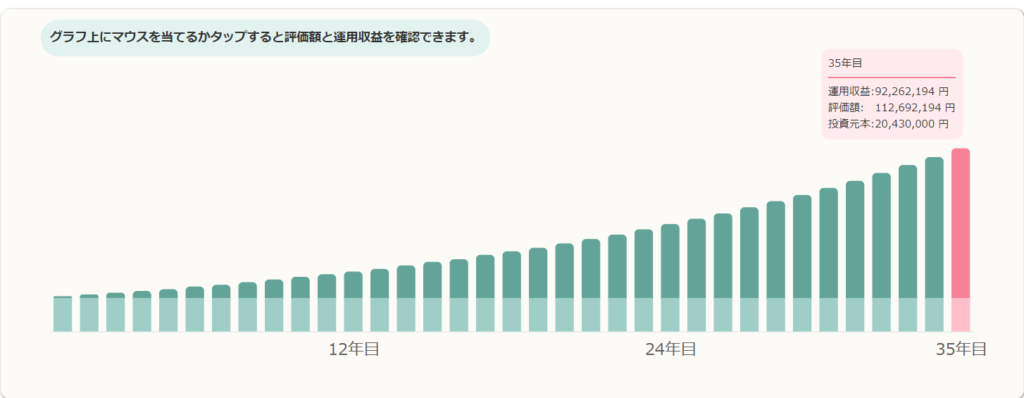

ちなみに新NISAで5年間、満額投資を続けたら場合のシミュレーションです。

5年間の最速で満額投資をし、その後35年間放置しても新NISAを始めて40年後には1億円を超えますね。

詳しいシミュレーションはこちらの記事でしています。

最後に

今回は貯金額別に新NISA投資方法をご紹介しました。

しかし貯金額のみの判断材料では一概に「これがいい」とは言い切れません。

人それぞれ職業や、目標期間、年収など条件が異なるのであくまでも最大公約数てきな参考例として聞いていただければ幸いです。

貯金額が平均以上に多い人は、新NISAの夫婦2人分を最速で埋めることであとは複利の効果にお任せしましょう。

投資に時間も心も奪われることなく、人生を楽しむ時間の使い方もいいですよね。

そして貯金額に合わせて無理なく新NISAをコツコツとやっていきましょう!

コミュニティメンバーの貯金別、新NISA投資方法

最後にコミュニティメンバーによる貯金別の新NISA投資方法をご紹介します。

・貯金0円

流石にすぐはしないです。

生活防衛資金で支出3ヶ月分貯めてから余剰資金を積み立てします。

・300万円

100万円は生活防衛資金として貯金。

投資デビューと仮定するならつみたて投資枠に毎月10万円 残り80万円も毎月つみたて ただし毎月10万円になるように収支を見直して捻出します。

貯金がいくらあったとしてもやる事は月収の3ヶ月分だけ残して、あとはフルベットします。

新NİSA(つみたて+成長) 割合:

オルカン(65%)+日本個別株(25%)+インド(10%) で組むと思います。

※クレカ枠優先で

株式市場の動向、年齢、入金力等により事情は異なってくるので一概には難しいですが、ある程度前提を置いて私見をコメントしてみました。

(基本すでにコメント頂いた内容に近いですが、色を出すため保守的な私見も含めています)

【前提】

・最低20年間は取崩しなしで運用

・入金は世帯年数中央値423万円(2022年国民生活基礎調査の概況)、生活費を約30万円/月(2022年総務省調べ)から毎年60万円の貯蓄可能と想定

・生活防衛資金は(保守的に)6ヵ月(180万円)

・転職等による昇給は加味しない

・すべてのケースもFIRE前の蓄財期との認識の為、投機的なものへの投資は想定から除外

・株式市場は現在高値水準(特に米国市場)になるため、近い将来株式市場の下落が来るであろうという想定

【ポイント】

・積立投資枠10万円/月はドルコスト平均法により20年保有することで蓄財を狙うため、とにかく期間が大事(24年1月から開始)

・成長投資枠240万円は基本株式が値下したときに投資信託(積立同様)の買い増しに使用

【資産別投資時期】

貯金0円:

・基本生活防衛資金の蓄財優先

・3年間投資ができないと投資の機会損失が生じるため、半分は投資に回す (毎年30万円を防衛資金用、30万円を投資として使用)

・積立投資枠で2.5万円/月(S&P500/インデックスファンド)、クレカ積立の活用によりポイントもゲット(以下同様)

・6年後からは5万円/月へ切替え、積立投資を加速

貯金100万円:

・100万円は防衛資金として確保し、最初の2.5年間は2.5万円/月の積立投資。その後は、入金分5万円/月を全額積立投資 貯金300万円

・180万円を防衛資金として確保し、入金分60万円/年と120万円が投資対象

・1-2年目:10万円/月の積立投資枠の満額使用、3年目以降は5万円/月で積立投資 貯金500万円

・基本は貯金300万円と同様

・差額の200万円は、3年目~5年目の積立投資枠に使用しても良いが、株価が下落した際には成長投資枠を利用し、投資信託を買い増すのもあり

貯金1000万円

・基本は貯金500万円と同様

・積立投資枠を上限の10万円/月で使用可能

・株式市場が下落したときに成長枠を使用し投資信託を買い増す(株価の底はわからないため、時期は分散する)

貯蓄3000万円

・基本1000万円と同様

・ただし貯金1000万円よりも2000万円も余剰にあり、株式下落まで現預金で保有していること自体に為替変動やインフレ等による資産目減りリスクがあるため、一部を米ドル等の外貨として保有するか、株式下落時にも資産維持が可能な債券の投資信託や安定のゴールドの投資信託への投資もあり(ゴールドは有事等がない限り大幅な価値上昇は見込まれない為、特定口座枠も可能

貯蓄3000万資産形成不要の場合

生活防衛資金200万

積立投資枠

月10万円×5年=600万

オルカン購入クレカ積立

その後は600万超える部分に関して定率を取り崩して生活費の一部にする。

成長投資枠

80万×3銘柄×5年=1200万

3銘柄…VYM、SPYD、1489あたり

特定口座で配当と株主優待が半々くらいの日本株バランス銘柄を年200万×5年購入していく。

5年後に年間配当が150万くらいになったらうれしいなぁと思います。夫婦で同じことやれば300万くらいなのでサイドFIRE見えてきそうな気がします。

毎日FIREのことばかり考えてます(笑)

預金額に無関係に100万円は円預金で保持して緊急出費用として確保します。

(預金100万円の場合は、30万円だけ下記のように実施して、経験値を積むようにします)

余りの1/3は年初に新NISAに投資、1/3はゴールド、1/3は円かドルで保持します。

ゴールドや円・ドルで保持している資金は、株の下落時にNISA枠に投資、タイミングは2-3回に分けるが年内にNISA枠は埋めます。

生活費は収入で賄えていて、心身ともに割と健康なら、貯金がいくらだとしても、

現時点の貯金と今後の収入を踏まえて、3ヶ月〜半年以内に使う予定のないお金は新NISA含めて全力で投資に回します。

特にサラリーマンなら、もし何かあっても傷病手当や失業手当がありますし、

場合によっては病気休暇などもあるので、貯金としては2-3ヶ月分の生活費もあれば十分かなと…!

全力といっても投資初心者なら慣れていくために1年くらいかけても良いでしょうし、

今の私なら1ヶ月以内には特定口座も利用してその状態を実現すると思います。

貯金ゼロで生活できている人はその状態に慣れていて、簡単に引き出せる現金があると使っちゃうことが多いので、まずは貯金をして…

というよりも、自動的に天引きで積立投資する仕組みを整えてしまう方が効果がありそうだなと、

色んなタイプの方から資産形成に関わる相談を受けている中で感じていますね〜

貯金0円

毎月60万円振り絞って、来年から、嫁さんと自分の新NISA枠を全力で埋めに行く。

全額S&P100です。

円高で、ドル円が135円くらいまで落ちる事があったら、積み立てた新NISAを全額円に戻して【損失が大きいときは、見送る】足りないお金は、借りる。

そのお金で以前から買いたいと思っているイサーン 【嫁さんの実家タイの土地】を買う400万円、借りたお金を返えしたら、また、全力で、新NISA枠を毎月60万円埋めに行く。

S&P100,これを5年間続ける。とにかく、毎月60万円入金するルーティーンを習慣化する事を身につける時々暗号資産も余剰資金で買う。

自分の場合は、貯金1000万円くらいあるため、以下のように考えています。

・毎月10万円をオルカンへ投資

・スポットでボーナスなどを同じくオルカンへ投資

・併用してiDeCoに毎月2.3万円をSP500に投資(※自分なりに考えた出口戦略もあります)

・現金が800万くらいありますので、来年から自分的なフルインベストメントで行きたいと思います。

・少し前までオルカンとSP500を半々で持とうと思ってましたが、新NISAではオルカンに投資することにしました。

自分は6,7割を成長or配当が見込める10-30株に狙いを定めて、ドルコスト平均法でコツコツと買い続け(か様子見)てます。

S&P500、オルカンや、インド連動ETFのINDA,EPI、エジプト連動ETFのCOMI,ETELなど。

残りは突然やってくるチャンス銘柄のために手元に残しておく。

この先もつねに入れ替えたり探して、100銘柄くらいまで増やしたいです。